Грм что такое: что это, когда менять, как проверить :: Autonews

Что такое ремень ГРМ

Ремень ГРМ — неотъемлемая деталь любого автомобиля с двигателем внутреннего сгорания. Но, несмотря на это, большая часть автолюбителей не знают, как он выглядит, где расположен, каковы его функции, какие проблемы могут с ним возникнуть. Именно об этом и пойдет речь далее.

Итак, начнем с функций

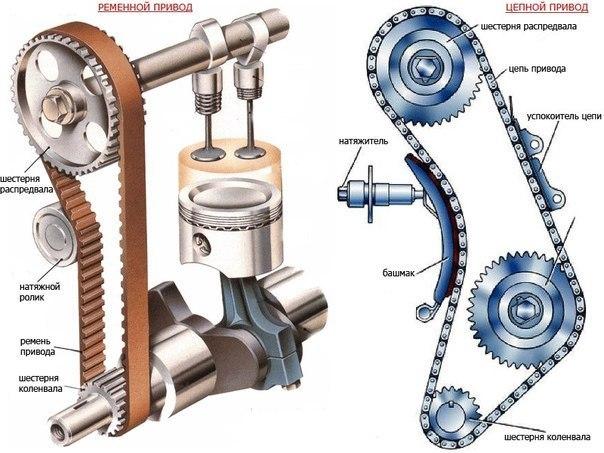

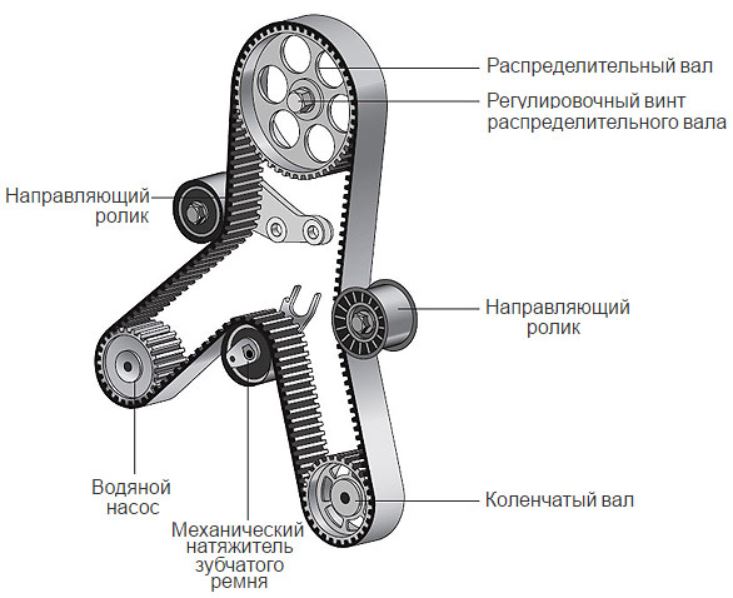

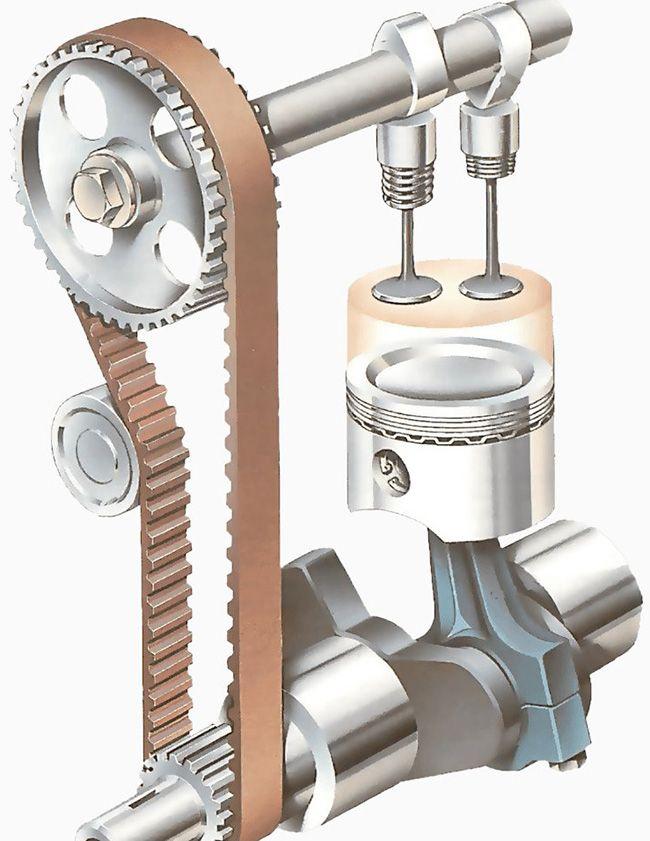

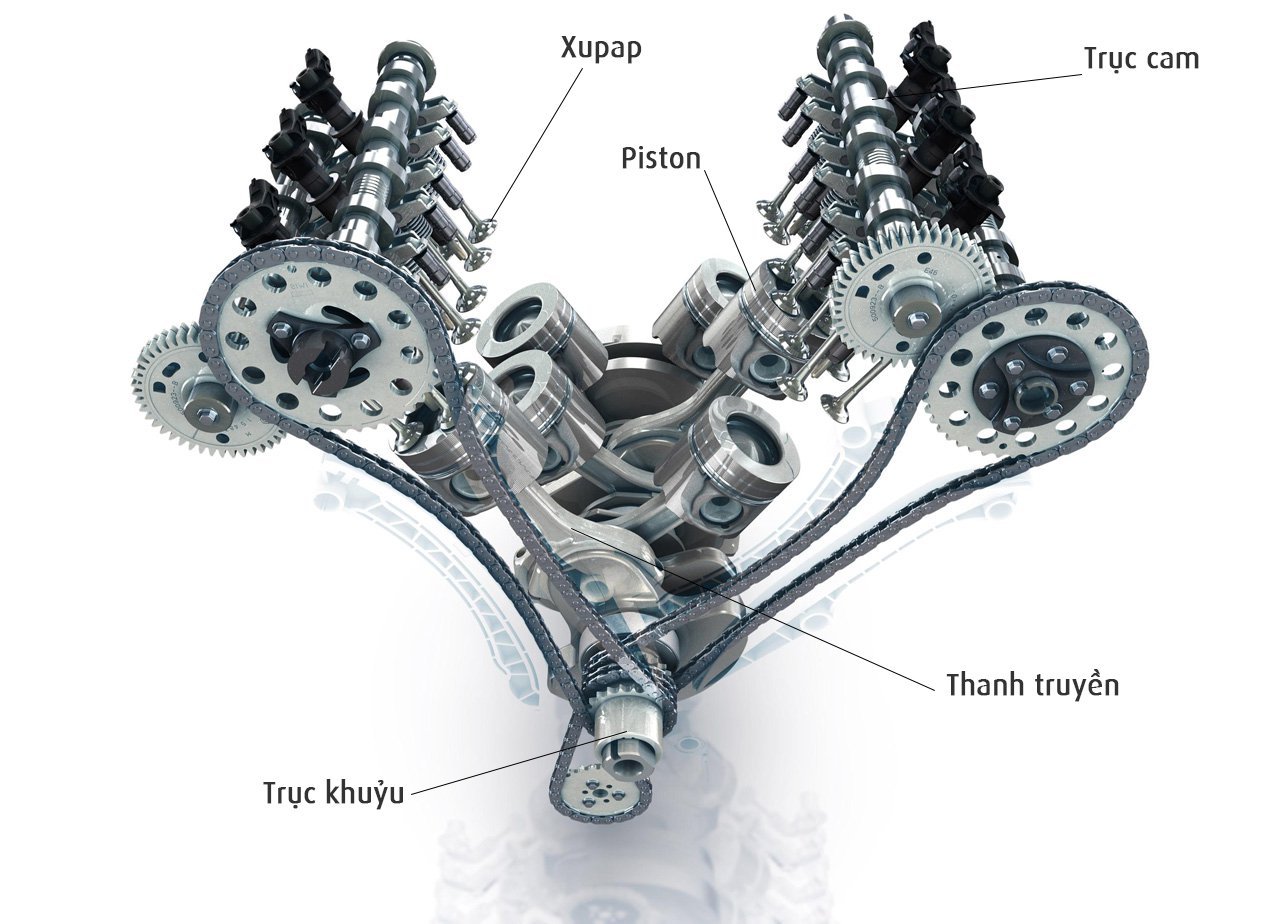

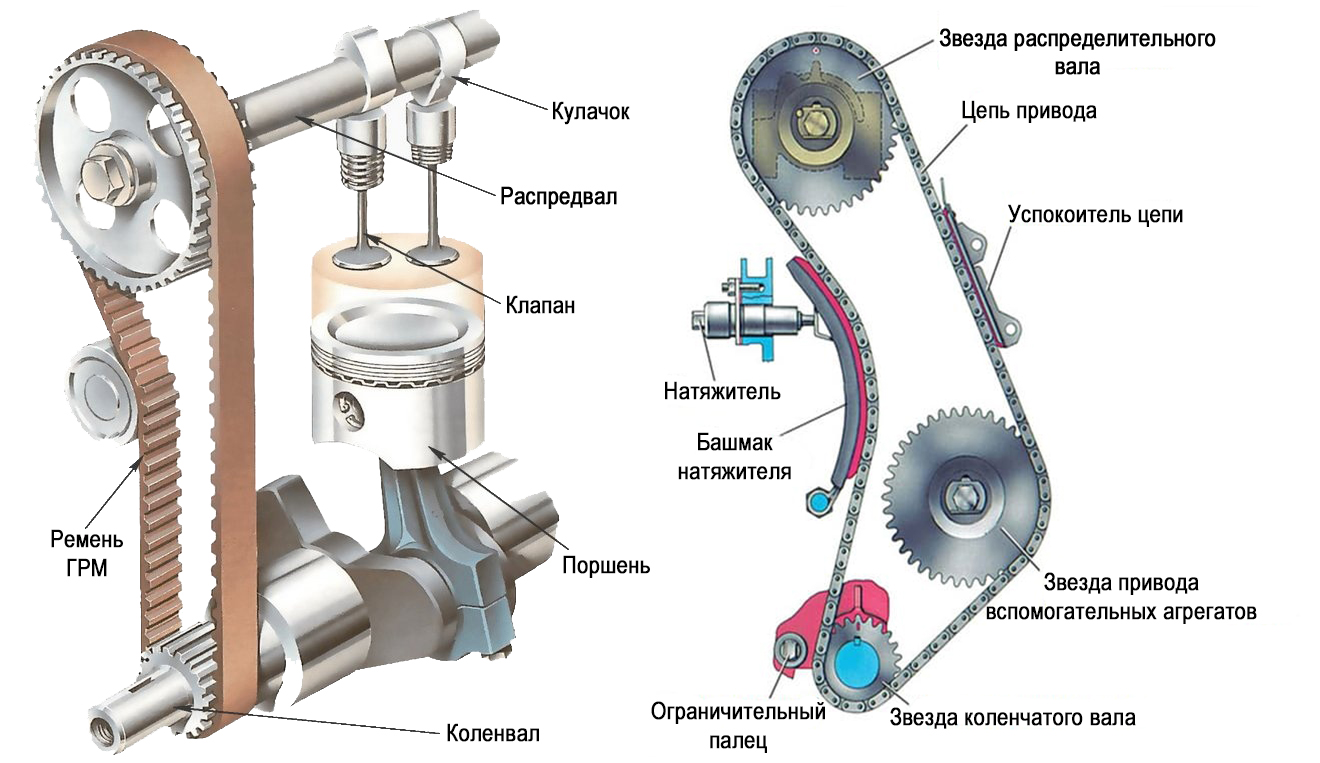

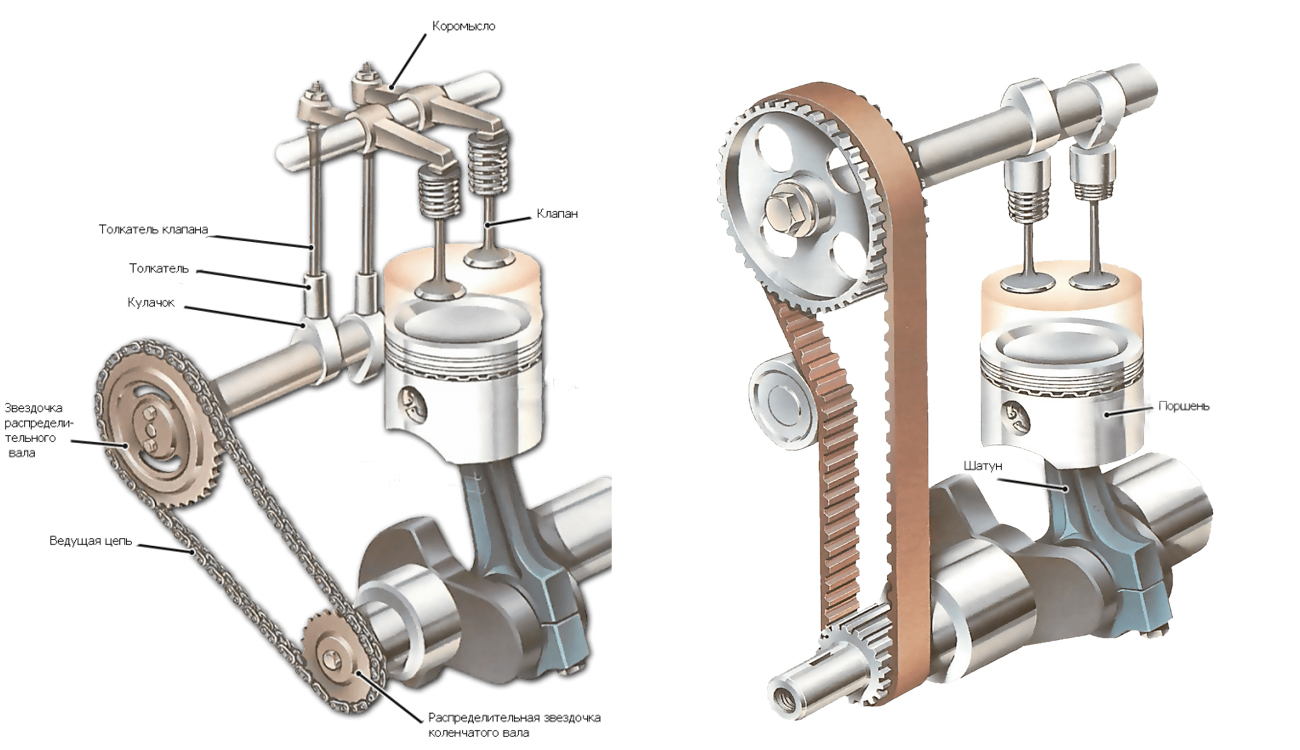

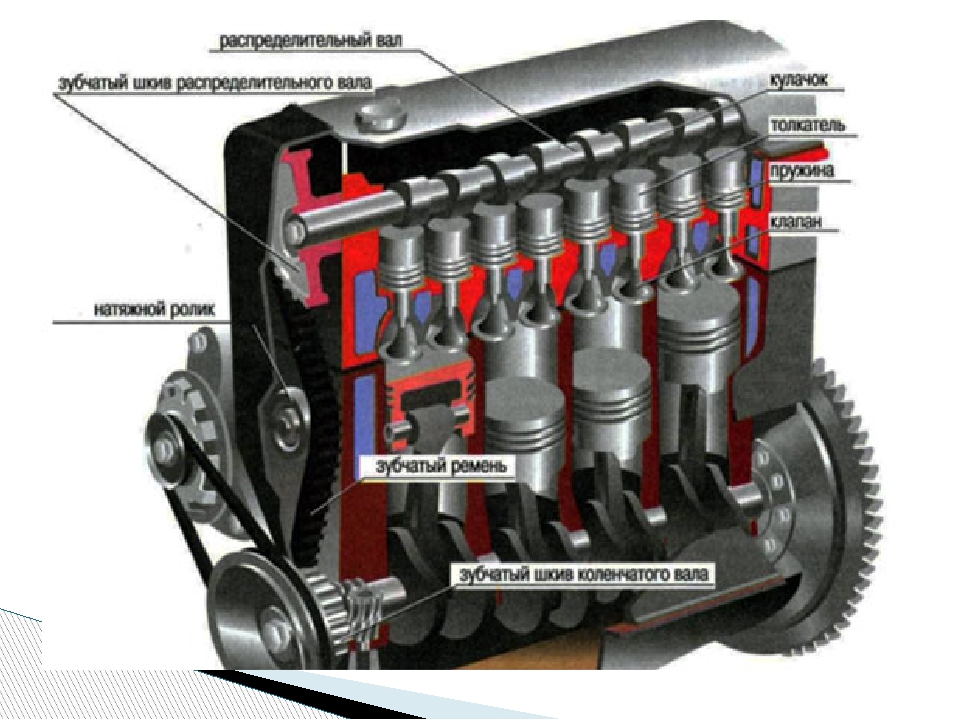

Ремень ГРМ (газораспределительного механизма) необходим для синхронизации работы коленчатого и распределительного валов. Проще говоря, для того, чтобы горючее и воздух поступали в цилиндры в нужный момент времени. Если еще проще — для нормальной работы двигателя. Также, довольно часто, он приводит в действие и вспомогательные агрегаты автомобиля, к примеру, помпу. Ремень ГРМ является важной частью двигателя, и его поломка, а именно — обрыв ремня, может быть чреват дорогостоящим ремонтом.

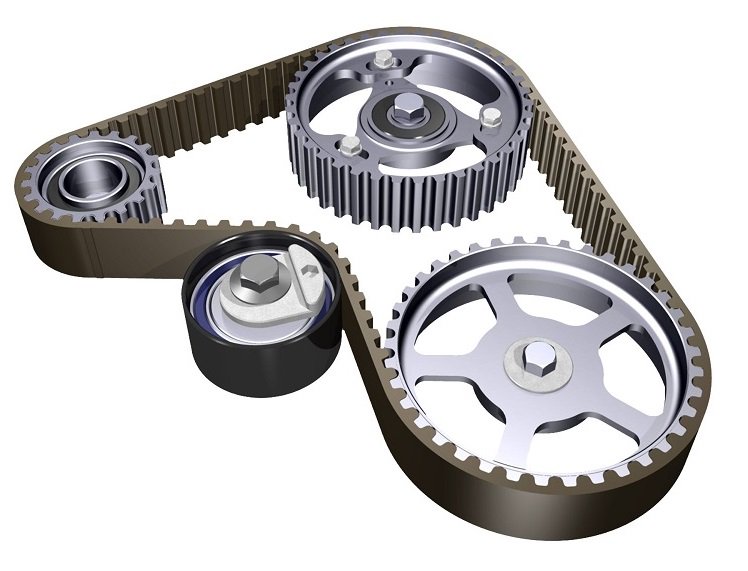

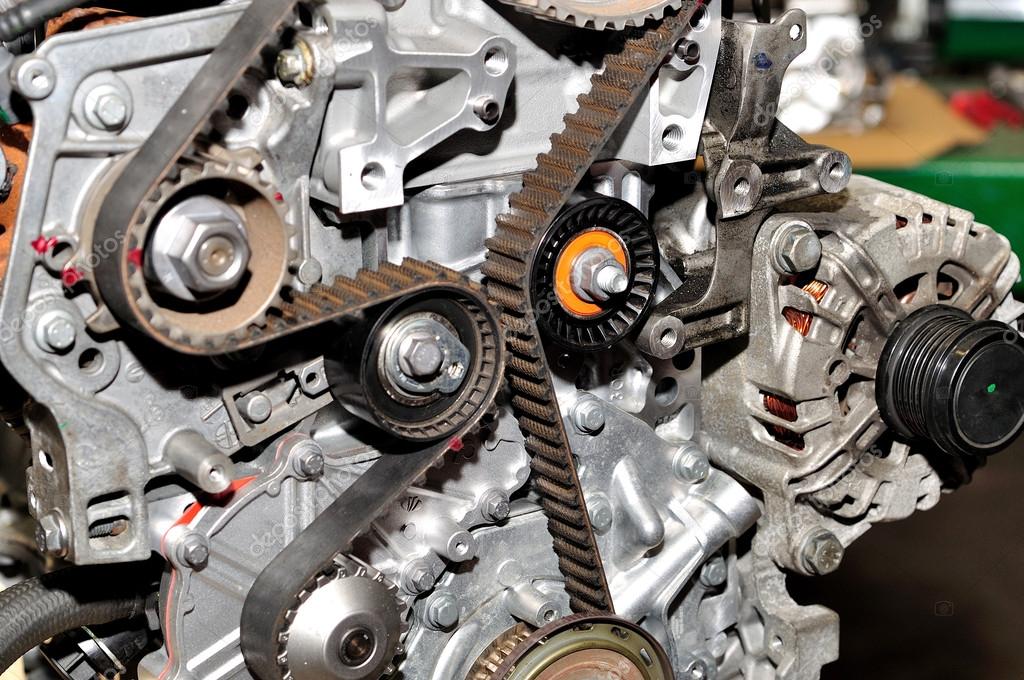

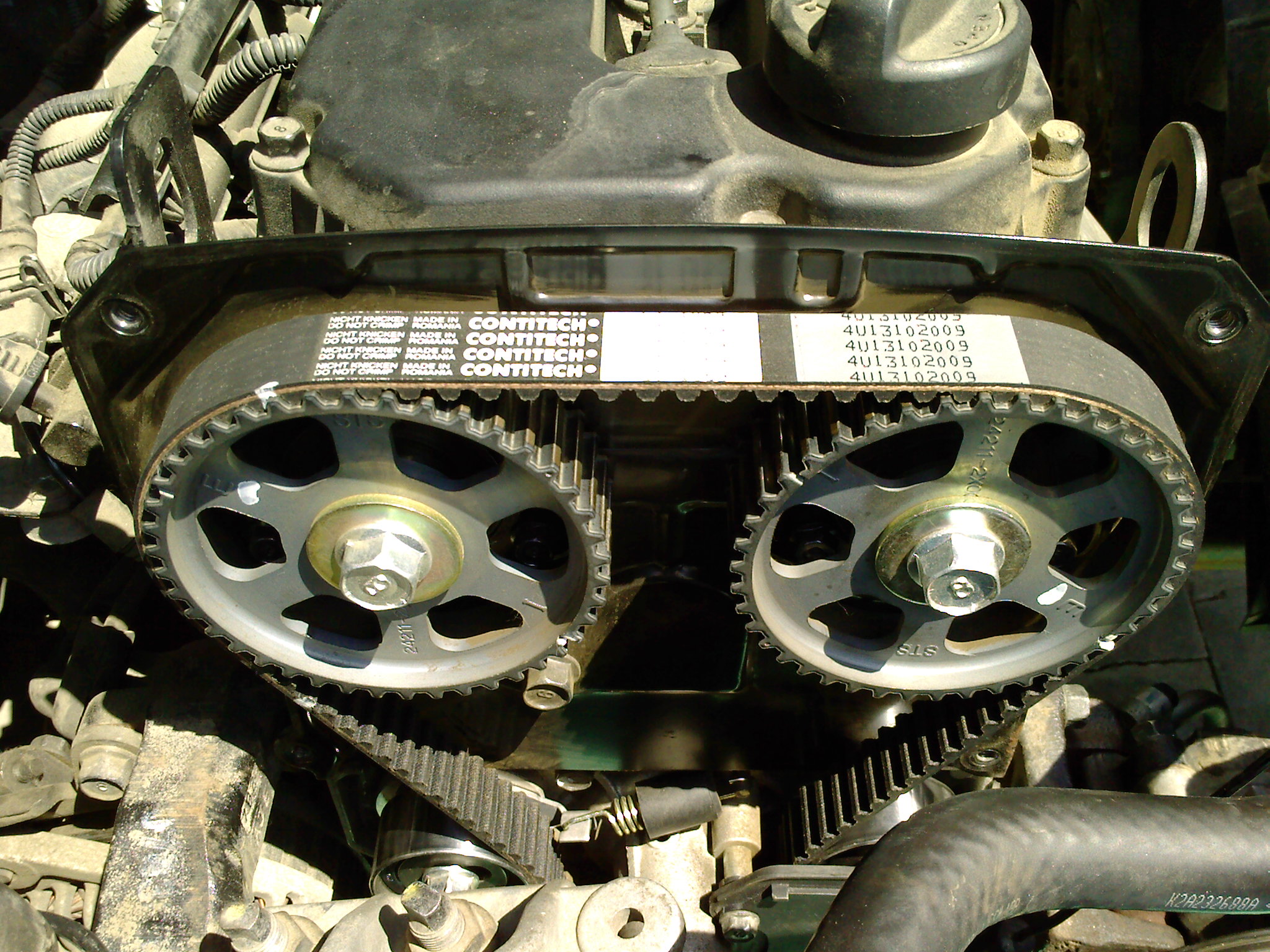

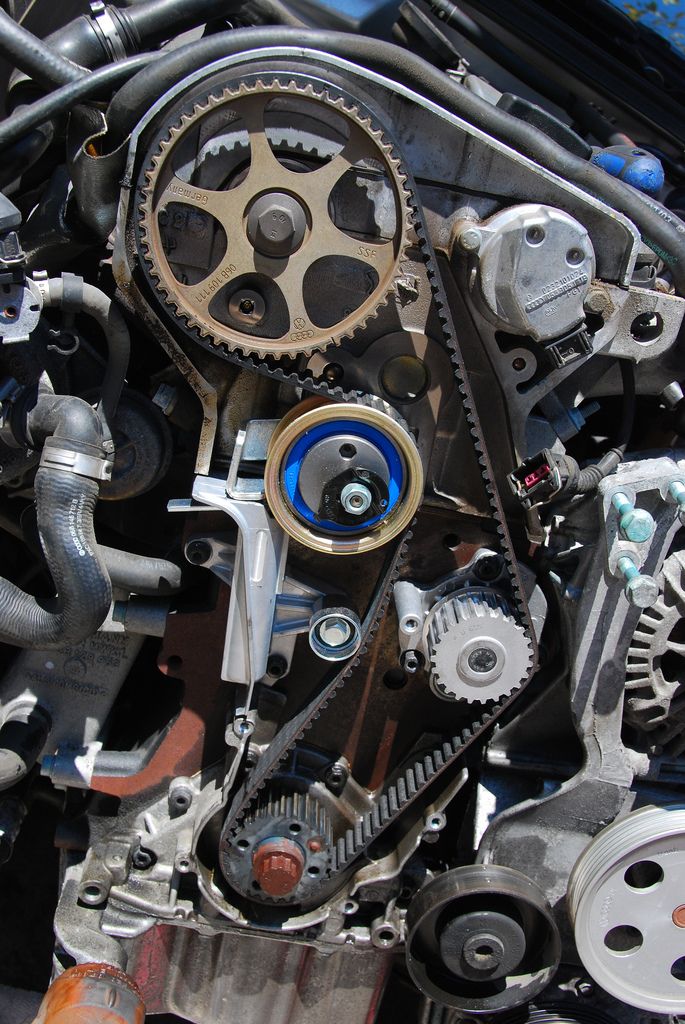

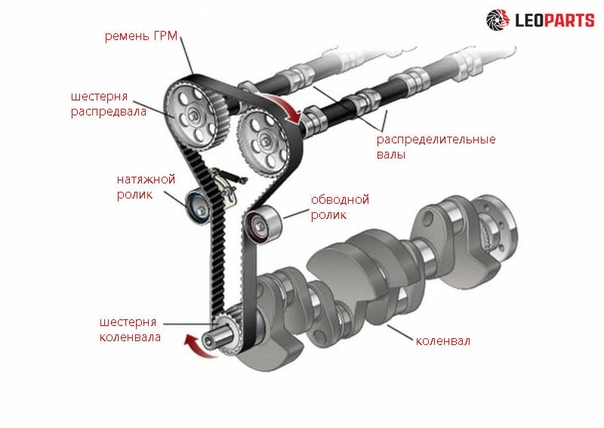

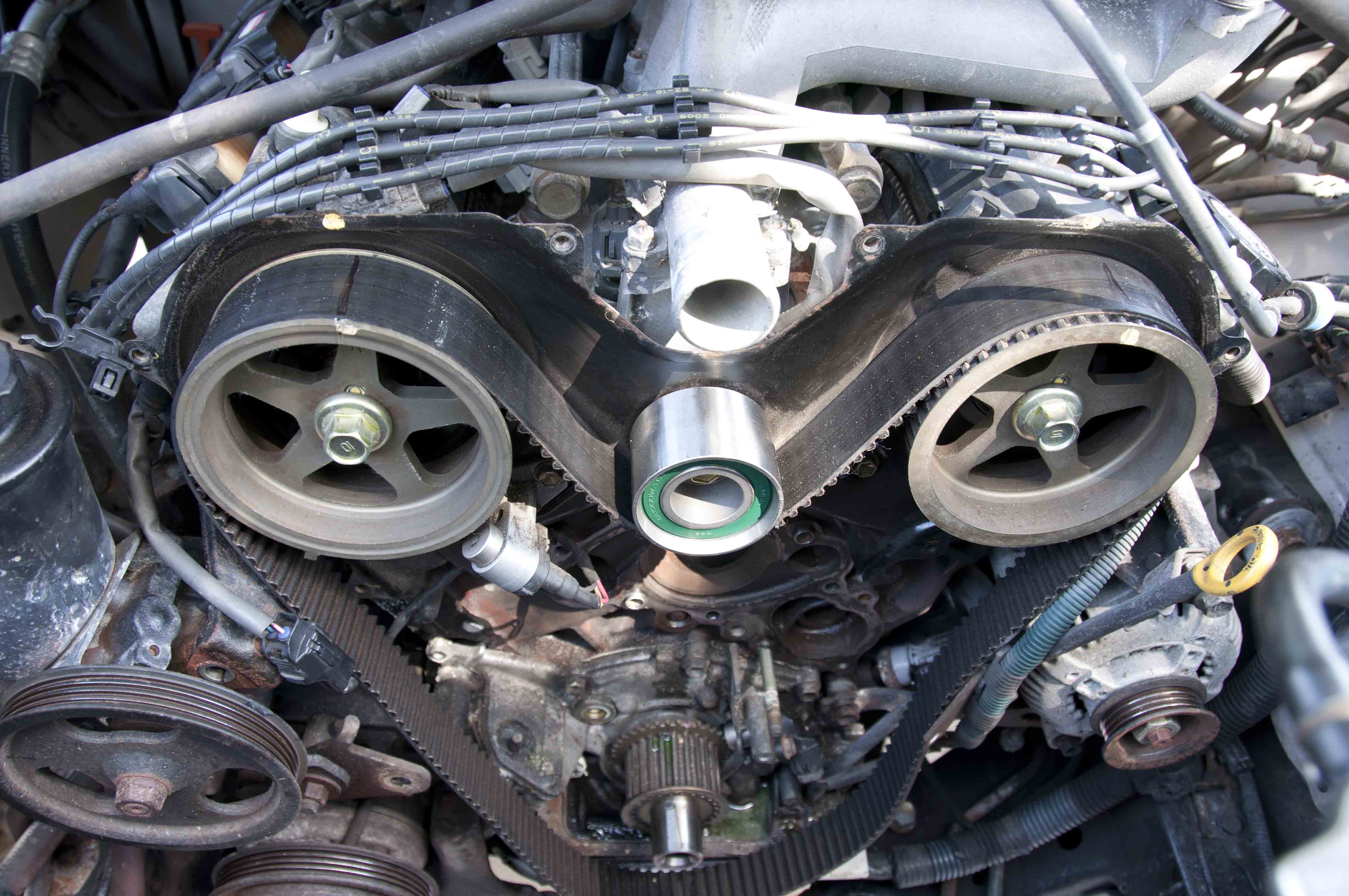

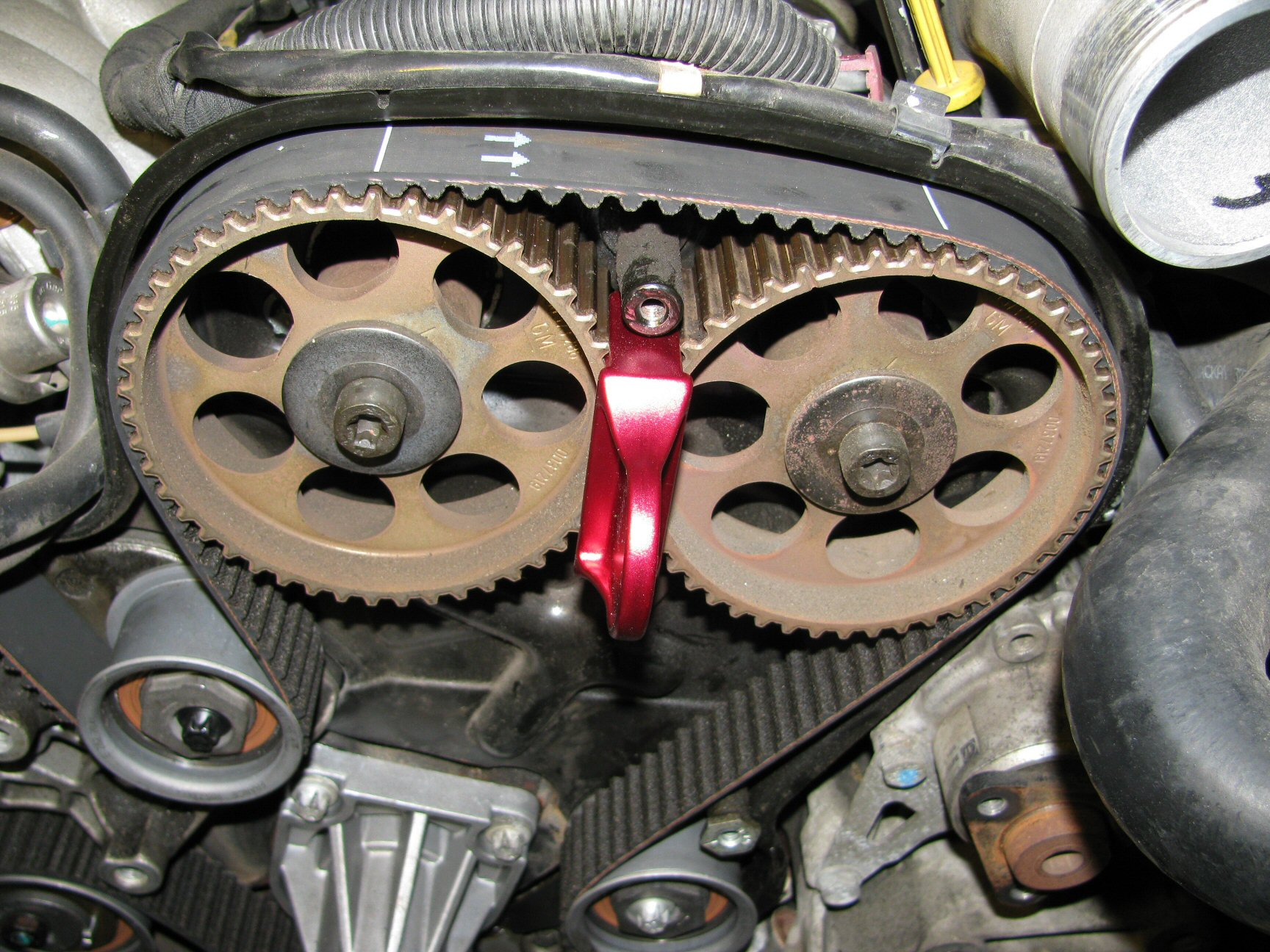

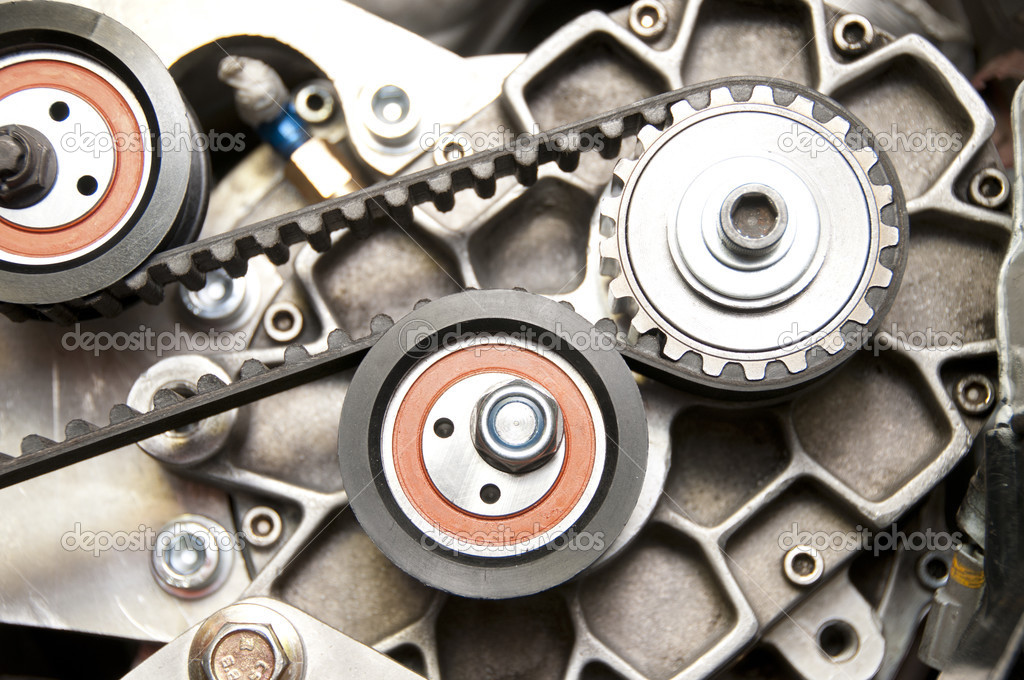

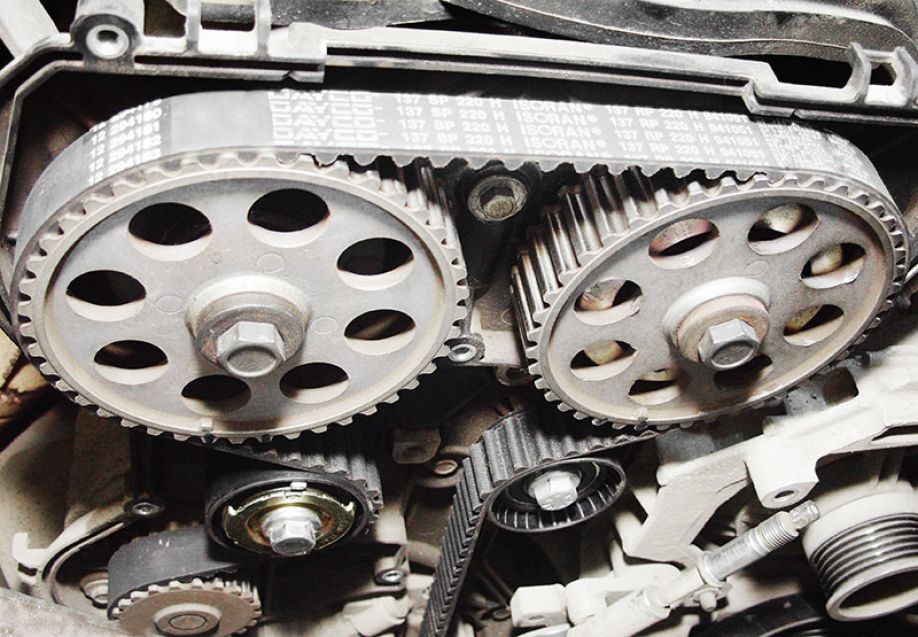

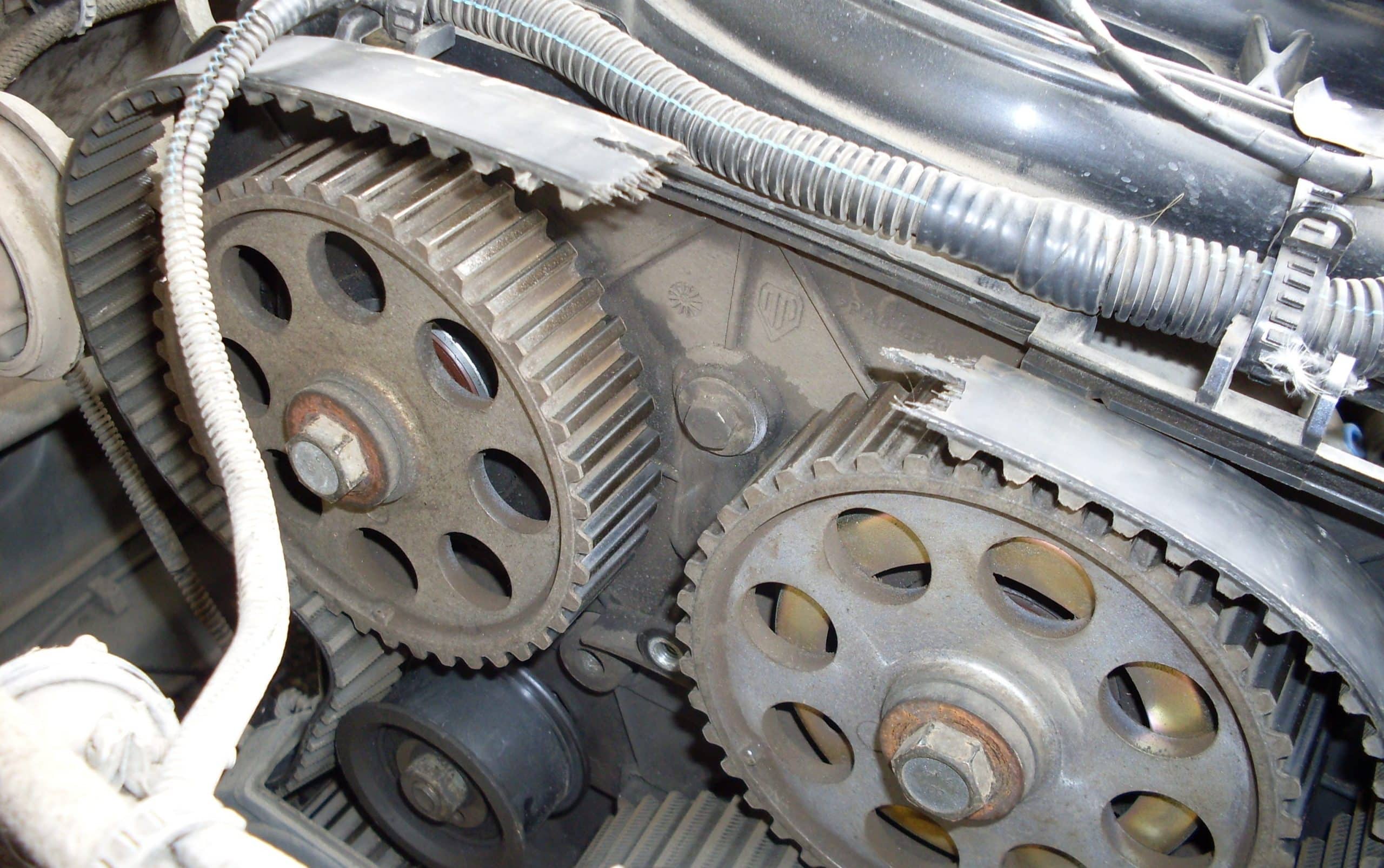

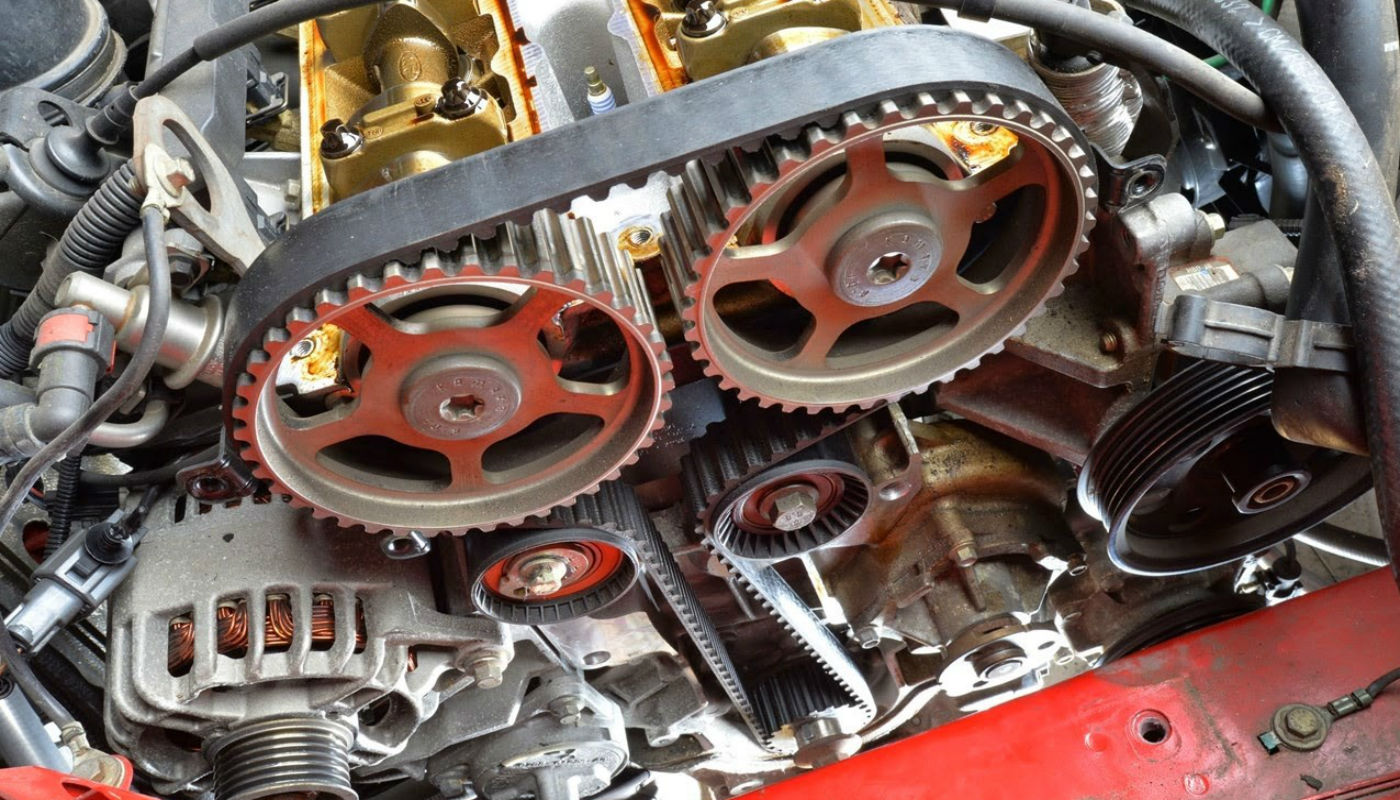

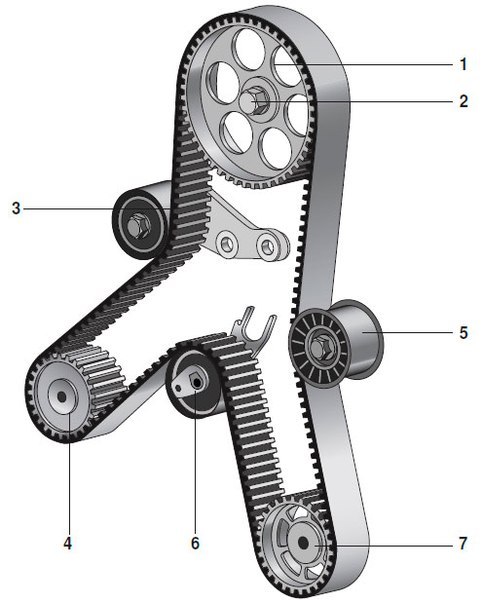

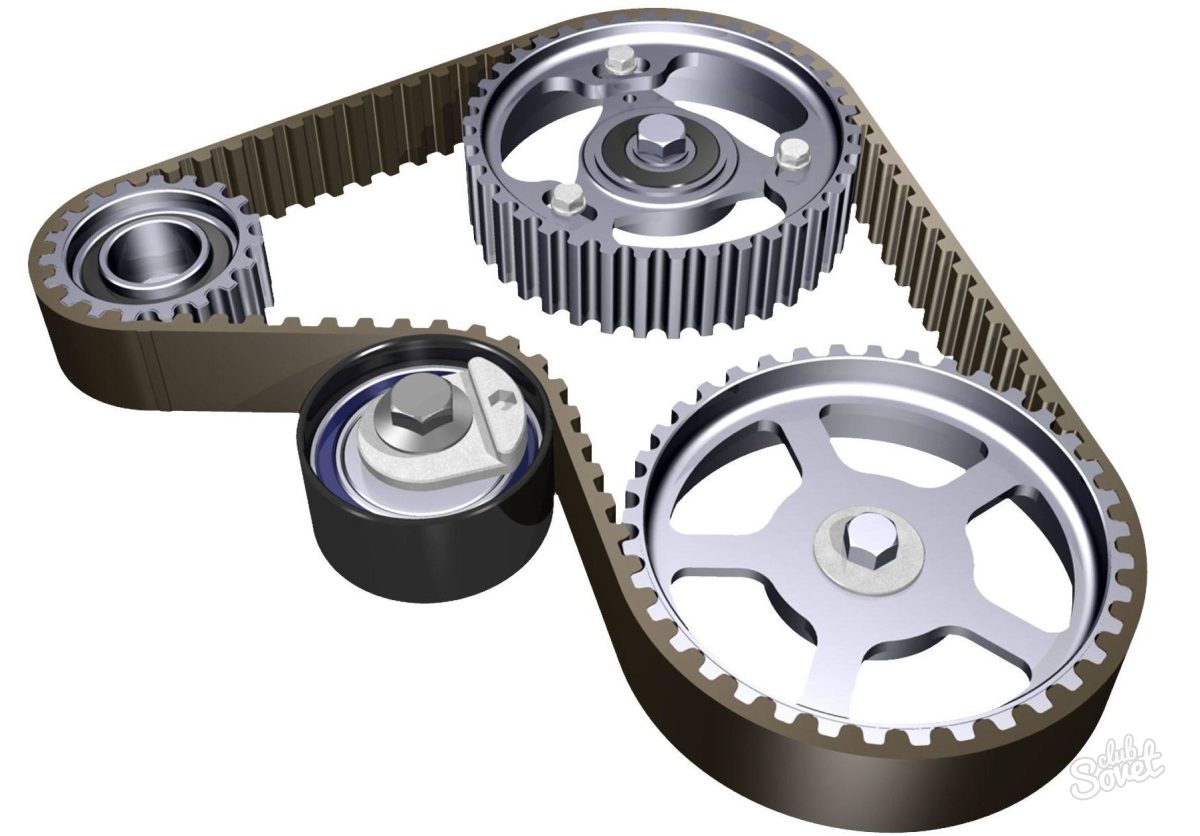

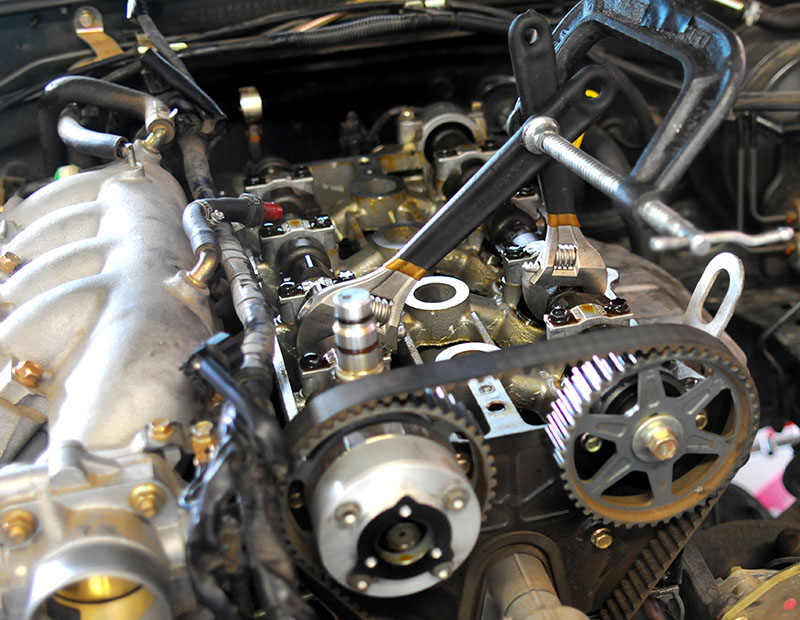

Как выглядит и где находится ремень ГРМ? Найти это немудреное устройство совсем нетрудно, оно находится в передней части подкапотного пространства (если речь идет об автомобилях с классической компоновкой, с передним расположением двигателя), непосредственно за радиатором и перед самим блоком цилиндров. В зависимости от модели автомобиля, ремень может быть скрыт либо виден уже после открытия капота. Но в любом случае до зубчатого ремня ГРМ всегда можно добраться без особых трудностей, автопроизводители это предусматривают. В некоторых случаях придется снять пару-тройку пластиковых защитных деталей. Однако если речь идет не только об осмотре, но и самостоятельной замене ремня, тогда перечень демонтируемых деталей значительно расширяется и общим для всех автомобилей он не является. Сам ремень ГРМ представляет собой замкнутый резиновый обод конкретного диаметра и со специальными насечками (зубьями) с внутренней стороны.

В зависимости от модели автомобиля, ремень может быть скрыт либо виден уже после открытия капота. Но в любом случае до зубчатого ремня ГРМ всегда можно добраться без особых трудностей, автопроизводители это предусматривают. В некоторых случаях придется снять пару-тройку пластиковых защитных деталей. Однако если речь идет не только об осмотре, но и самостоятельной замене ремня, тогда перечень демонтируемых деталей значительно расширяется и общим для всех автомобилей он не является. Сам ремень ГРМ представляет собой замкнутый резиновый обод конкретного диаметра и со специальными насечками (зубьями) с внутренней стороны.

Теперь о проблемах. Учитывая большие крутящие моменты современных двигателей, ремень газораспределительного механизма переносит существенные нагрузки, и в то же время он не может быть заменен более живучей цепью на всех автомобилях — это приведет к падению мощности, получаемой коленвалом, повышению общей шумности двигателя. Именно поэтому ремень делается из резины, хотя очень плотной и прочной, но все же резины. Автопроизводители рекомендуют замену ремня ГРМ в среднем через каждые 50000 км пробега, либо 5 лет эксплуатации. Однако эти рекомендации довольно условны, и следование им совсем необязательно приводит соответственно к полной страховке от обрыва ремня где-то в пути. Срок эксплуатации может очень сильно варьироваться в зависимости от качества самого изделия, степени изношенности шестерней, с которыми оно работает и т.п. Поэтому лучше каждые 10 — 20 тысяч км пробега не поленится и проверить ремень визуально (если есть такая возможность) на предмет трещин, мелких разрывов, подтеков масла, хотя последнее является лишь признаком другой неисправности. При обнаружении каких-либо повреждений ремня, следует его немедленно заменить.

Автопроизводители рекомендуют замену ремня ГРМ в среднем через каждые 50000 км пробега, либо 5 лет эксплуатации. Однако эти рекомендации довольно условны, и следование им совсем необязательно приводит соответственно к полной страховке от обрыва ремня где-то в пути. Срок эксплуатации может очень сильно варьироваться в зависимости от качества самого изделия, степени изношенности шестерней, с которыми оно работает и т.п. Поэтому лучше каждые 10 — 20 тысяч км пробега не поленится и проверить ремень визуально (если есть такая возможность) на предмет трещин, мелких разрывов, подтеков масла, хотя последнее является лишь признаком другой неисправности. При обнаружении каких-либо повреждений ремня, следует его немедленно заменить.

Как уже упоминалось, обрыв ремня во время работы двигателя может привести к серьезным поломкам. Стоит учитывать, что чем проще мотор, тем менее тяжкие последствия могут произойти при этом. В самом легком случае можно отделаться простой заменой ремня на новый. Но во многих случаях у современных моторов с большим количеством клапанов поршня встречаются с клапанами при обрыве ремня. После этого предстоит большой дорогостоящий ремонт двигателя с заменой клапанов, а то и самой головки блока цилиндров. Также, производя осмотр зубчатого ремня, совсем не будет лишним провести осмотр сальников на распредвале и коленвале на предмет течи, водяной помпы, натяжных роликов. Они отвечают за натяжение ремня, и их неисправность приведет к быстрому износу и самого ремня ГРМ.

После этого предстоит большой дорогостоящий ремонт двигателя с заменой клапанов, а то и самой головки блока цилиндров. Также, производя осмотр зубчатого ремня, совсем не будет лишним провести осмотр сальников на распредвале и коленвале на предмет течи, водяной помпы, натяжных роликов. Они отвечают за натяжение ремня, и их неисправность приведет к быстрому износу и самого ремня ГРМ.

Стоит ли самому заменять ремень ГРМ и как это сделать?

Замена ремня газораспределительного механизма относится к тому классу действий, минимальная ошибка в которых будет стоить больших расходов на последующий ремонт двигателя. Поэтому стоить подумать даже не дважды, а все пять раз, прежде чем менять ремень ГРМ самому. Если же решение было принято в пользу самостоятельной замены, тогда следует для начала найти в инструкции по эксплуатации автомобиля, либо в интернете (что, скорее всего) алгоритм действий именно для Вашей марки и модели автомобиля и неуклонно следовать ему. В целом же, учитывая тот факт, что современные автомобили мало рассчитаны на любительское вмешательство в свою ходовую часть и имеют довольно сложную конструкцию большого количества, на первый взгляд, простейших механизмов, лучше не экономить и доверить замену ремня ГРМ профессионалам.

какой привод ГРМ лучше? — журнал За рулем

В среде автолюбителей никогда не утихнут споры, какой привод газораспределительного механизма предпочтительнее: ременный или цепной? Еще раз разбираемся в проблеме и собираем воедино все аргументы за и против.

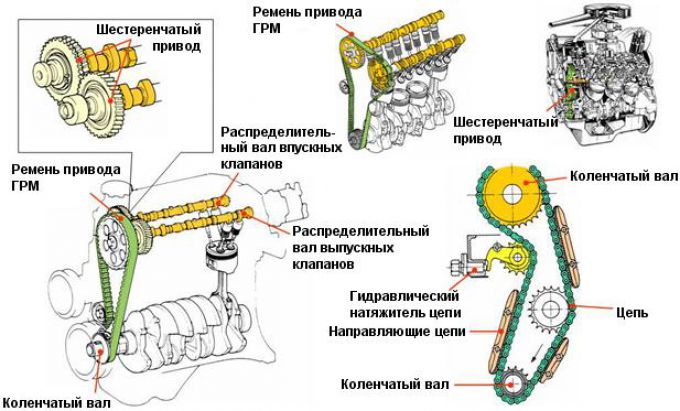

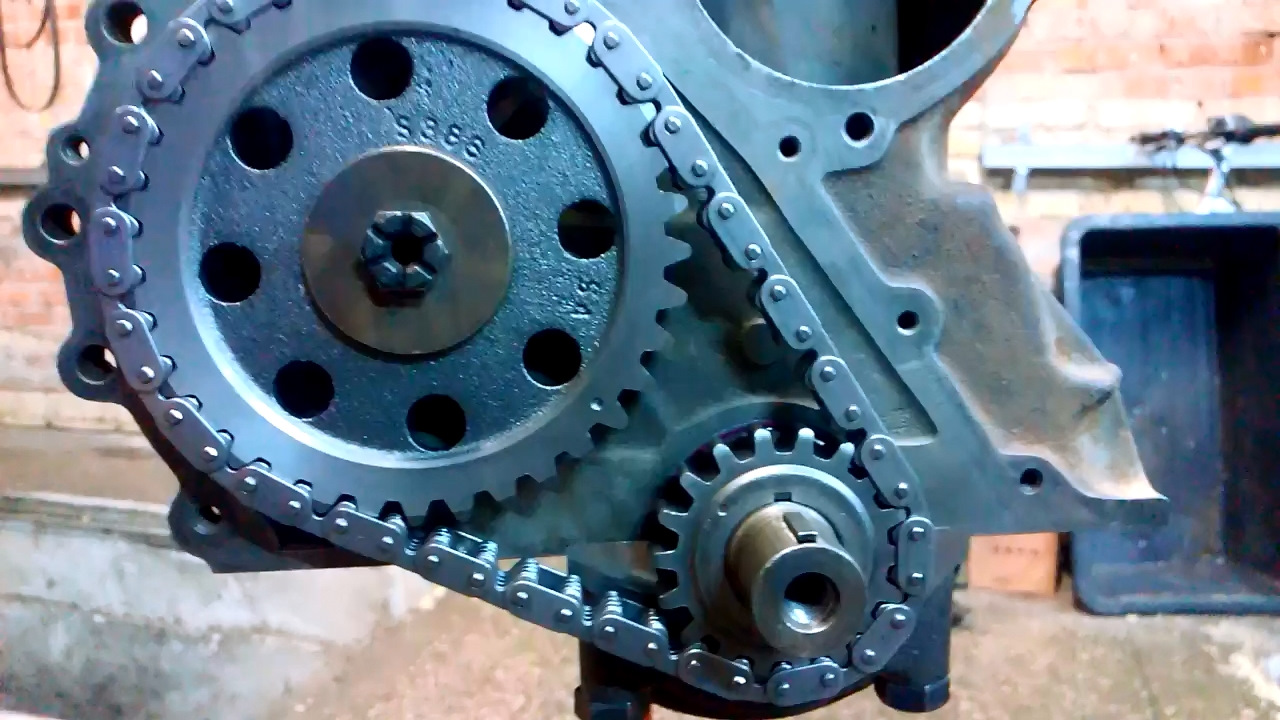

Вначале были шестерни

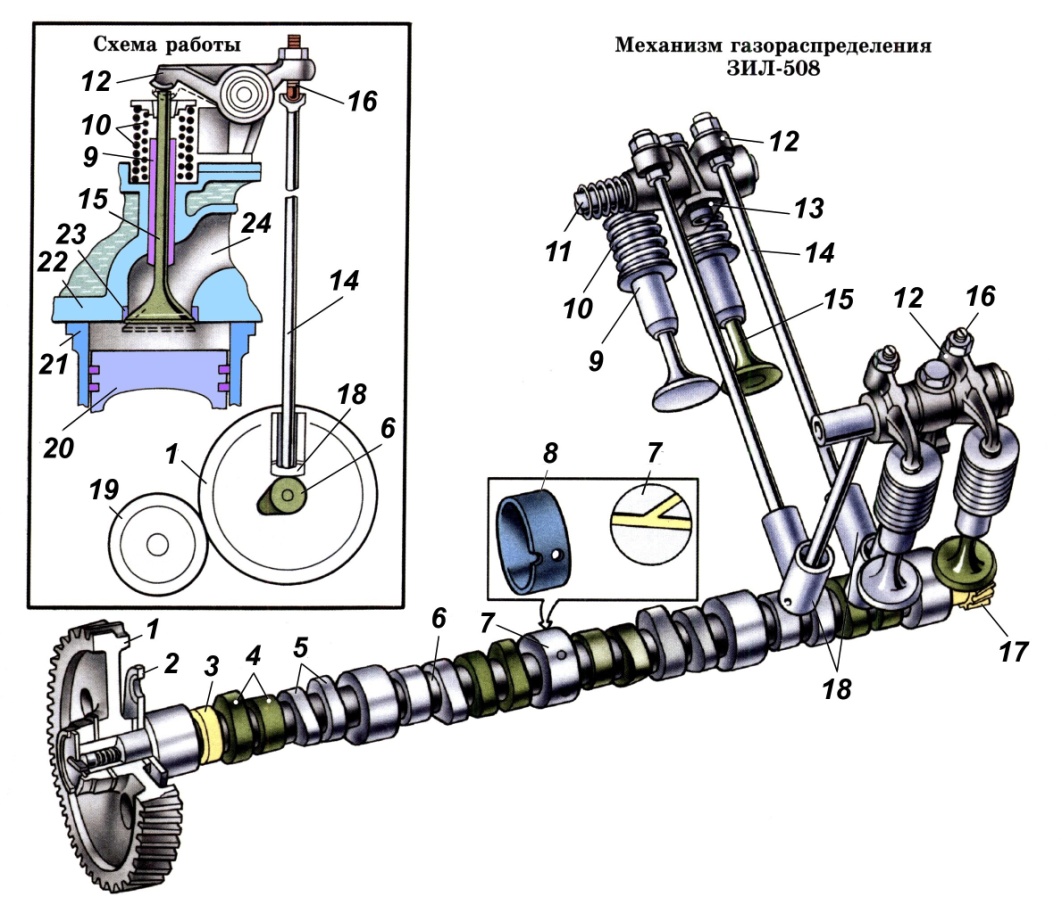

Начнем с истории вопроса. На заре создания двигателей внутреннего сгорания самым простым и логичным был привод распределительного вала с помощью шестерен. Нужно, чтобы распредвал вращался вдвое медленнее коленчатого вала, а потому две шестерни с числом зубьев, относящимся как 1:2, представлялись идеальным решением. Схема с шестеренным приводом обладает самой высокой надежностью. Недаром на знаменитом танке Т-34 устанавливался двигатель В-2, у которого не только привод клапанов, но и всех вспомогательных агрегатов осуществлялся шестернями. Предвоенные, да и некоторые послевоенные легковые автомобили отечественного производства также имели шестеренный привод ГРМ с нижним расположением распредвала.

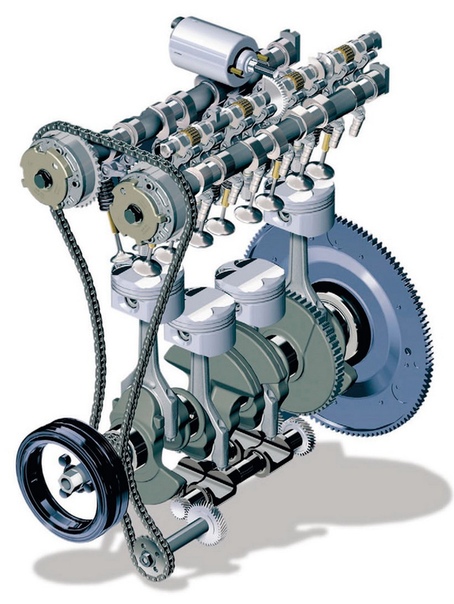

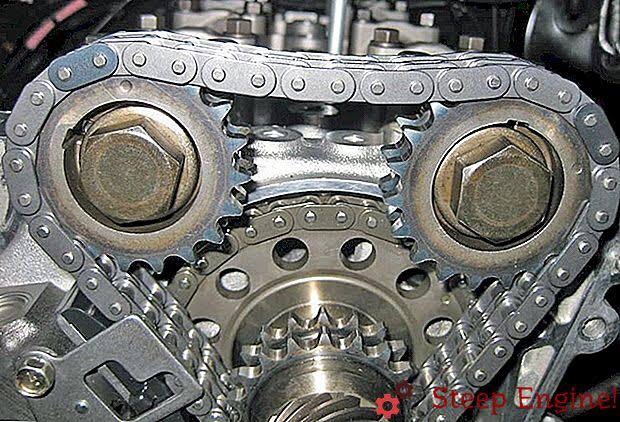

На цепь его!

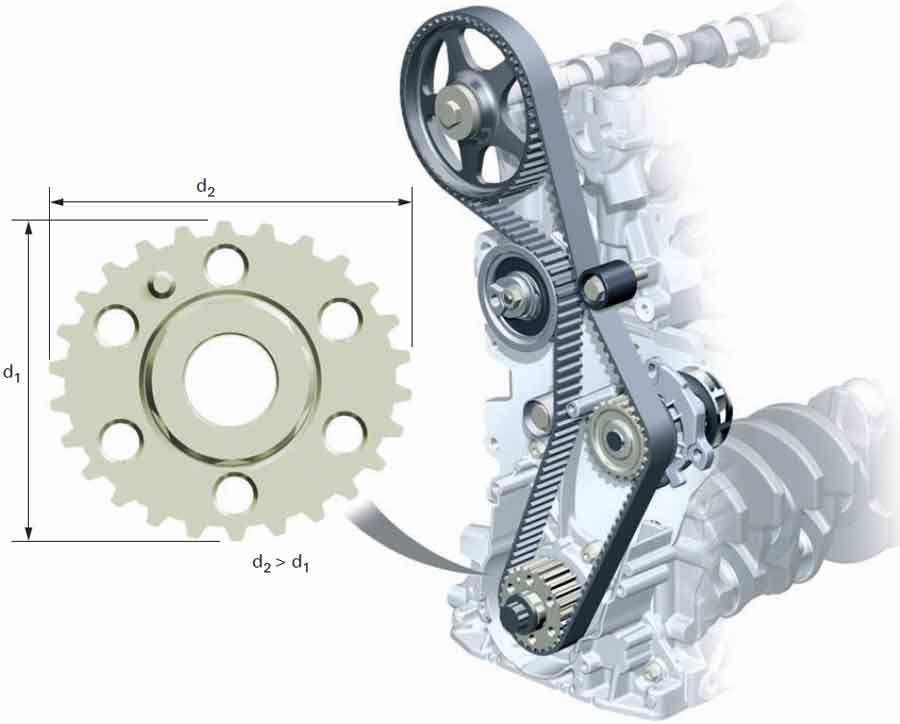

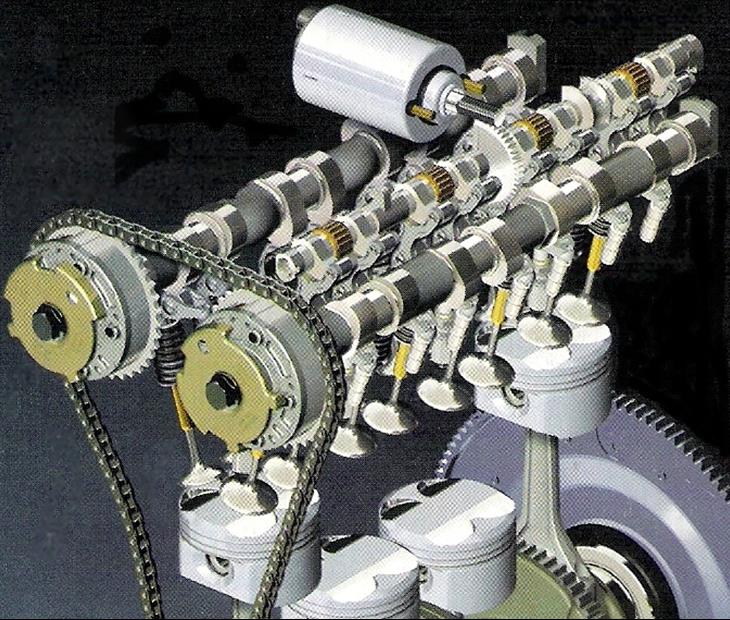

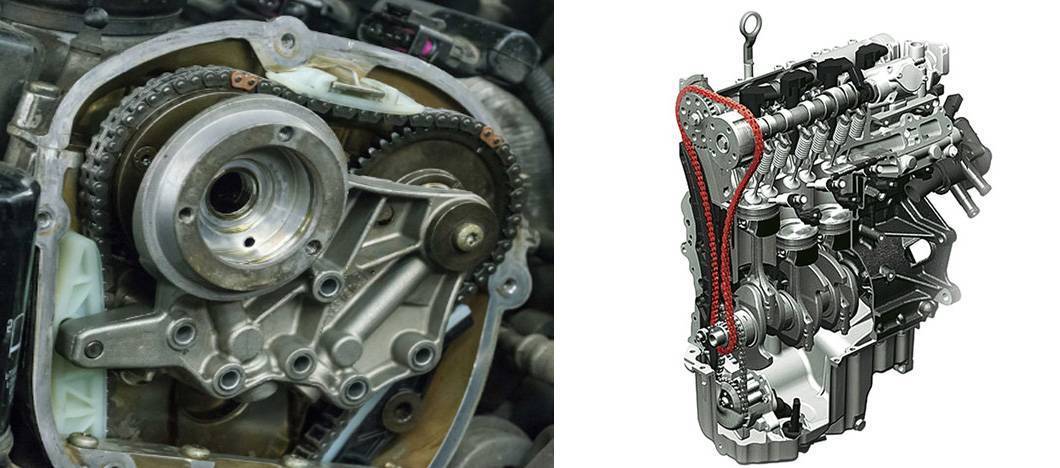

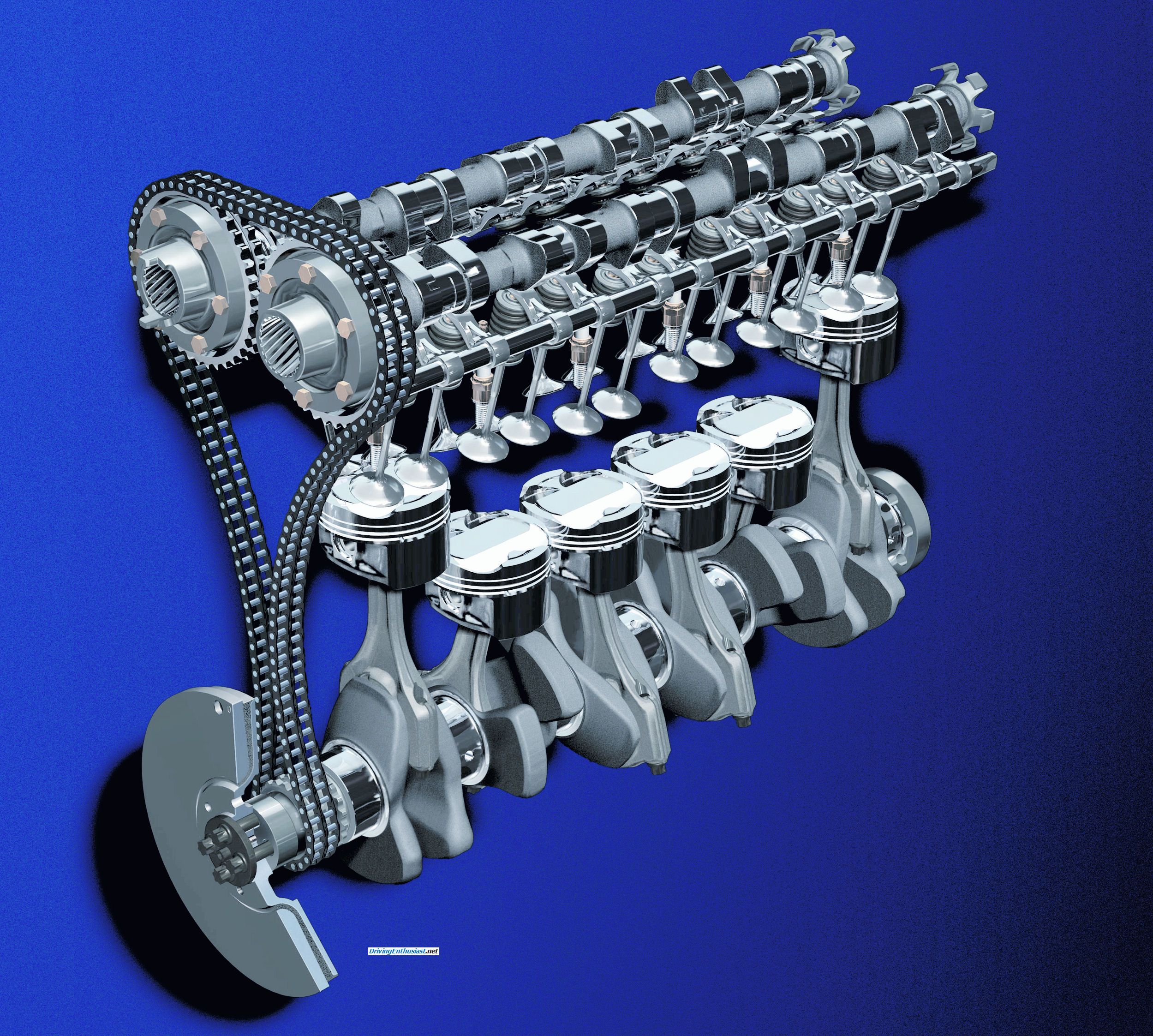

Конструкторы автомобильных двигателей довольно быстро пришли к выводу, что распределительному валу место рядом с клапанами. Это решение упрощает привод клапанов и снижает инерционность, что особенно важно для высокооборотных моторов. И расстояние между распределительным и коленчатым валами стало достаточно велико, особенно на длинноходных двигателях. Такими называют моторы, у которых ход поршня больше, чем диаметр цилиндра. К тому времени уже были освоены в производстве втулочно-роликовые цепи, которые и стали применять для привода распредвалов. Передаточное отношение обеспечивала двукратная разница в числе зубьев ведущей и ведомой шестерен. А цепи применяли двухрядные, для надежности.

Шестеренный привод ГРМ сохранился на современных V-образных многоклапанных моторах. Это стало возможным потому, что распредвалы, расположенные в развале V-образного блока цилиндров, находятся относительно близко к коленчатому валу.Шестеренный привод ГРМ сохранился на современных V-образных многоклапанных моторах. Это стало возможным потому, что распредвалы, расположенные в развале V-образного блока цилиндров, находятся относительно близко к коленчатому валу.

Это стало возможным потому, что распредвалы, расположенные в развале V-образного блока цилиндров, находятся относительно близко к коленчатому валу.

Впервые на массовом отечественном двигателе цепной привод появился на москвичовском двигателе УЗАМ-412, разработанном в первой половине 60-х годов прошлого столетия. А вскоре началось триумфальное шествие Жигулей, на которых вплоть до начала восьмидесятых безраздельно господствовал цепной привод распредвала.

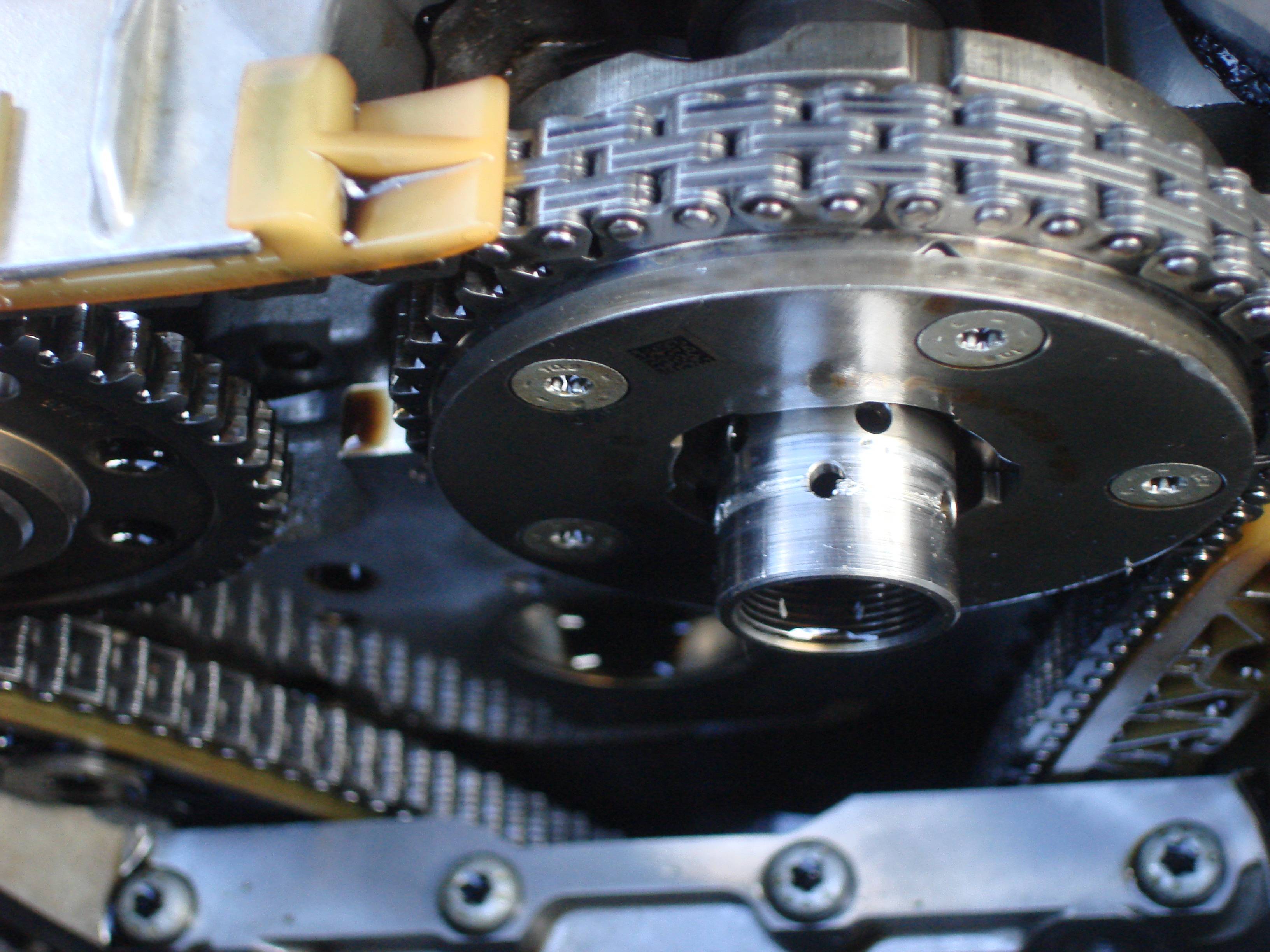

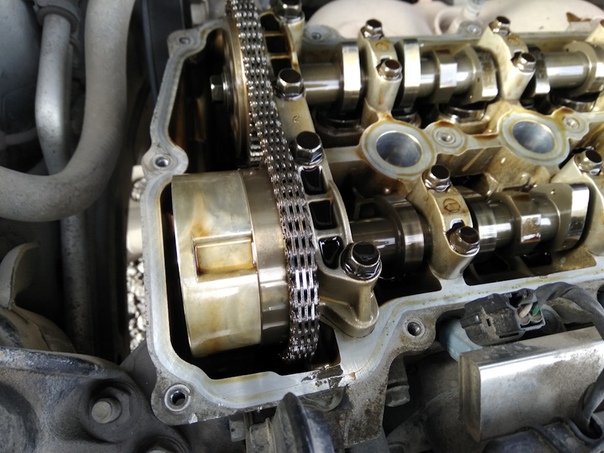

Отмечу, что при использовании цепного привода всегда возникают сложные колебания системы, вызванные неравномерностью работы цепи. Для гашения этих колебаний мотористам приходится устанавливать успокоители в виде пластмассовых (иногда стальных обрезиненных) пластин. При этом цепь необходимо натягивать. Делать это приходится и сразу после сборки мотора, и в процессе эксплуатации в связи с удлинением (вытяжкой) цепи.

Откуда берется «вытяжка»? Интересный вопрос. Конечно, не может быть и речи об удлинении под нагрузкой каждой отдельной пластинки, составляющей цепь. Рассчитать на прочность эти элементы проще простого. Удлинение цепи происходит при износе, увеличении зазора в каждом шарнире, а их, как правило, больше сотни. Соответственно, и суммарная длина цепи может расти на несколько миллиметров по мере износа.

Рассчитать на прочность эти элементы проще простого. Удлинение цепи происходит при износе, увеличении зазора в каждом шарнире, а их, как правило, больше сотни. Соответственно, и суммарная длина цепи может расти на несколько миллиметров по мере износа.

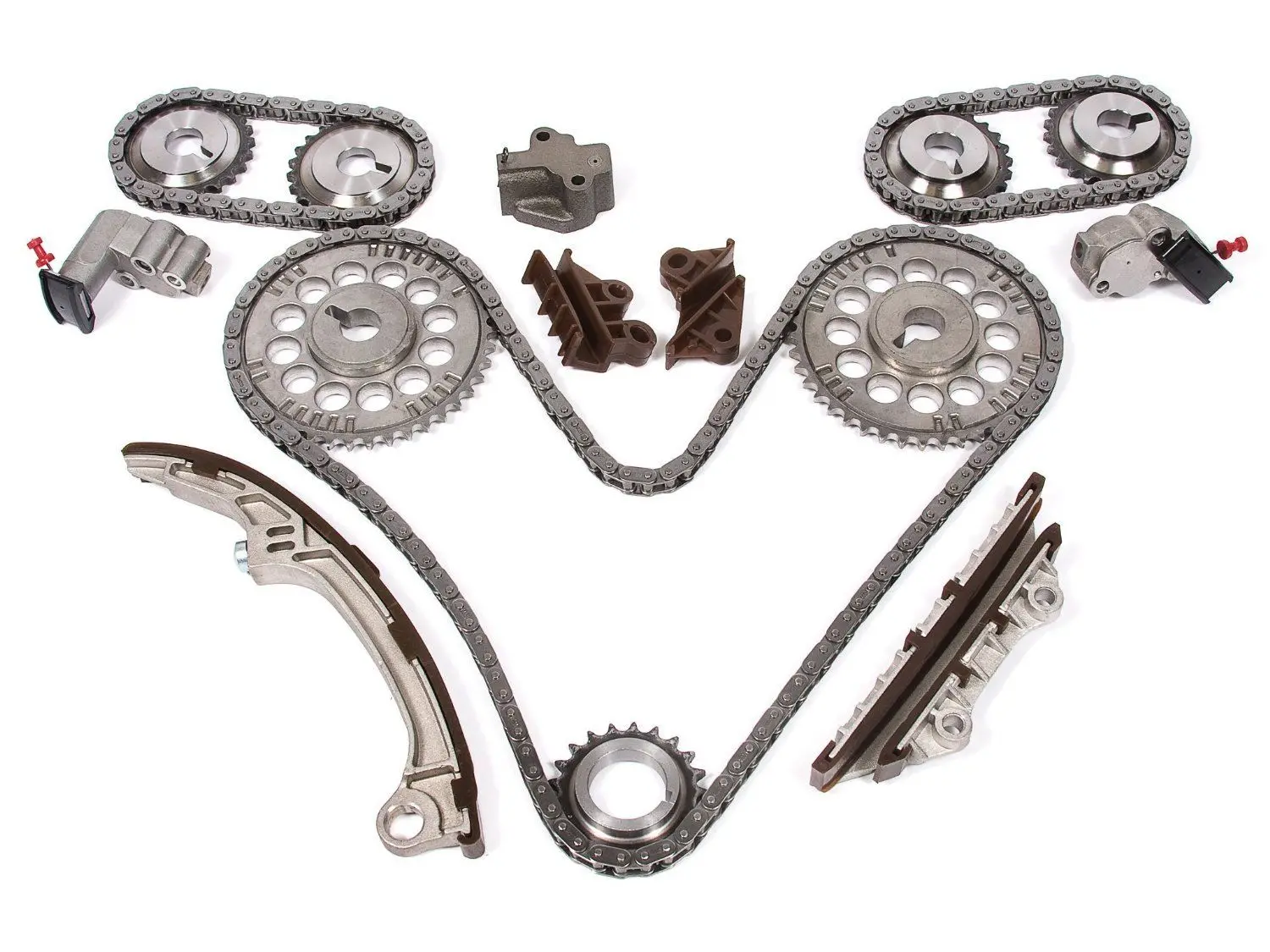

Ранние импортные и описанные выше отечественные двигатели имели механические натяжители с пружиной, обслуживаемые при каждом ТО. При этом цепи на наших моторах (напомню, двухрядные) ходили при должном обслуживании немногим больше 100 000 км. Далее тольяттинские моторостроители на много лет прекратили разрабатывать новые конструкции с цепным приводом, и только при модернизации старого доброго двигателя рабочим объемом 1,7 л для Chevrolet Niva и Lada 4×4 немного изменили конструкцию. Вместо двухрядной применили однорядную цепь, снабдив ее гидравлическим натяжителем. Замечу, что при равном качестве материалов ресурс однорядной цепи меньше: ведь в двухрядной цепи поверхностей пластин, взаимодействующих с валиками, минимум три, а в однорядной — только две.

Вот такой узкой стала цепь на нынешних вазовских полноприводниках.

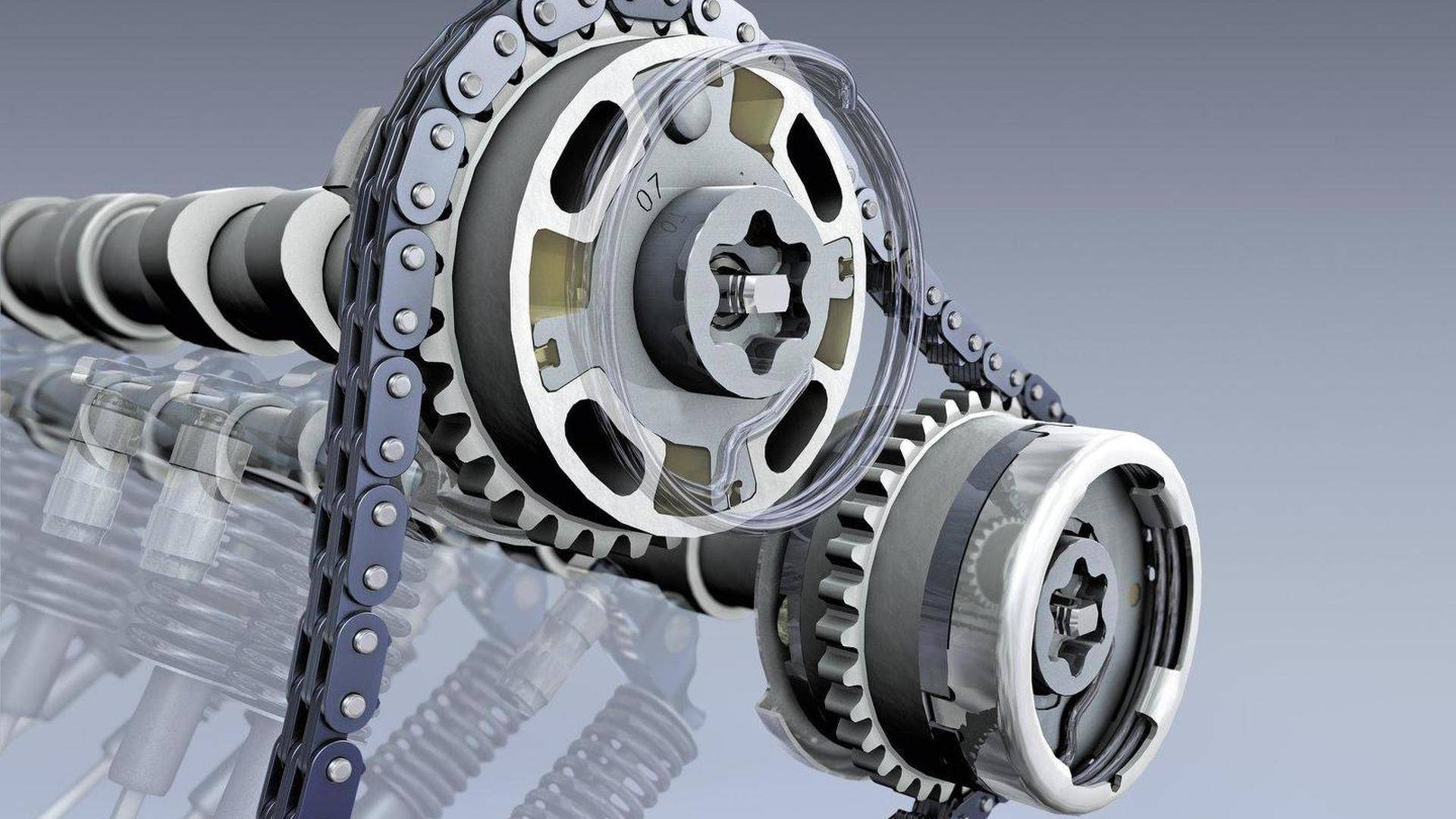

Мировое моторостроение меж тем перешло на зубчатые цепи, что позволило снизить шум и износ. Достигнут такой эффект благодаря тому, что количество пластин, работающих в паре с валиками цепи, увеличено до четырех даже в самых простых конструкциях. Вторым фактором, продлившим срок службы цепей и сделавших их необслуживаемыми, стало применение гидравлических натяжителей. Такие устройства обеспечивают постоянное необходимое натяжение цепи, особенно если снабжены храповым механизмом, который уже не отдаст обратно отвоеванную у цепи слабину.

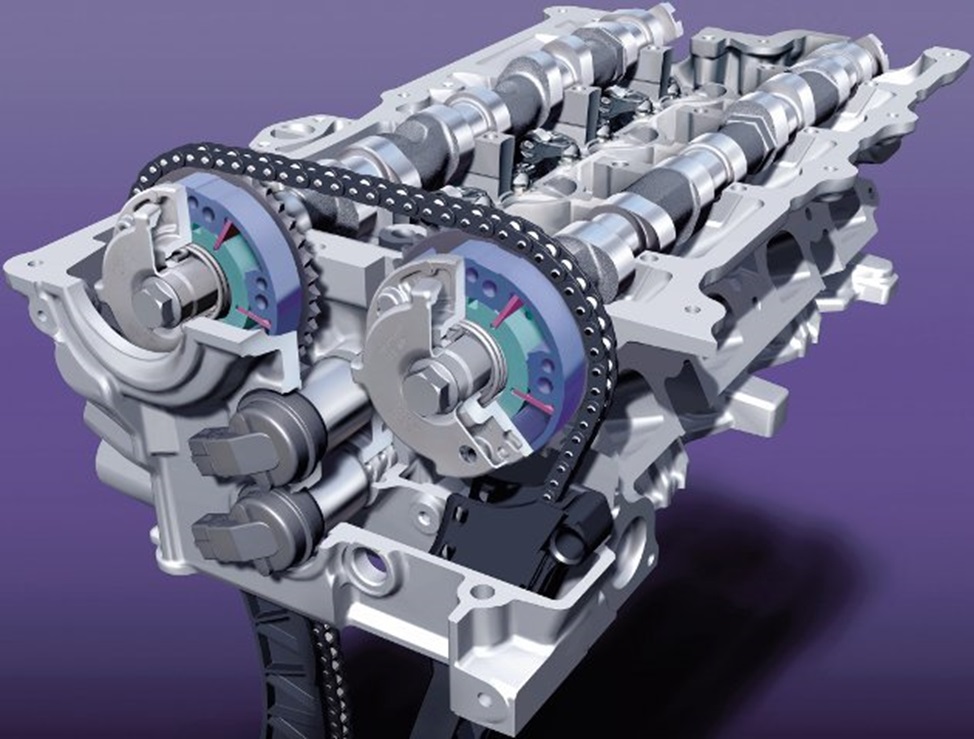

| Так выглядит цепной привод распредвалов в двигателе корейских автомобилей Kia Rio или Hyundai Solaris прошлого поколения. Так выглядит цепной привод распредвалов в двигателе корейских автомобилей Kia Rio или Hyundai Solaris прошлого поколения. | В современных многоцилиндровых V-образных двигателях цепей может быть несколько, включая и небольшую цепочку привода масляного насоса. В современных многоцилиндровых V-образных двигателях цепей может быть несколько, включая и небольшую цепочку привода масляного насоса. | На оппозитных двигателях конструкторы тоже применяют цепной привод. На оппозитных двигателях конструкторы тоже применяют цепной привод. |

Да, кстати, вы в курсе, что на народном любимце Логане стоит цепь? «Нет, неправда, автор сошел с ума! Там ремень!» — скажете вы. А вот и нет. Масляный насос на этом достойном двигателе действительно приводит небольшая цепь.

Явление ремня народу

Материалы по теме

До поры до времени неметаллические материалы использовались в двигателе только в виде прокладок или сальников. Как вдруг в середине пятидесятых годов прошлого века американцы впервые наладили привод распредвала резиновым ремнем. Конечно, это был не такой ремень, который крутит генераторы и компрессоры кондиционера. Во-первых, требовалось синхронное вращение валов, то есть должно быть исключено проскальзывание ремня, а во-вторых, прочность ремня и его зубьев должны обеспечивать работоспособность двигателя в течение длительного срока.

На просторах нашей Родины ремень появился впервые на двигателе ВАЗ-2105. Заводчане изменили конструкцию двух базовых деталей — блока цилиндров и его головки, чтобы не отставать от мирового прогресса автомобилестроения. Ремни ходили не очень долго, являлись приличной головной болью для хозяев, но их обрыв не был фатален для мотора. Конструкция предусматривала, что при любых взаимных положениях коленчатого и распределительного валов встречи клапанов с поршнями не происходило. Иными словами, даже в дороге — заменил ремень и езжай дальше. Правда, такой мотор выпускали не очень долго.

С появлением переднеприводного семейства ВАЗ ремень стал основным типом привода ГРМ. Были в линейке новых моторов и «втыковые», и «невтыковые» модели и их модификации. Но постепенно требования к мощности и экологии привели к необходимости даже восьмиклапанный двигатель сделать по конструкции втыковым. А у шестнадцатиклапанников подобная конструкция была изначально.

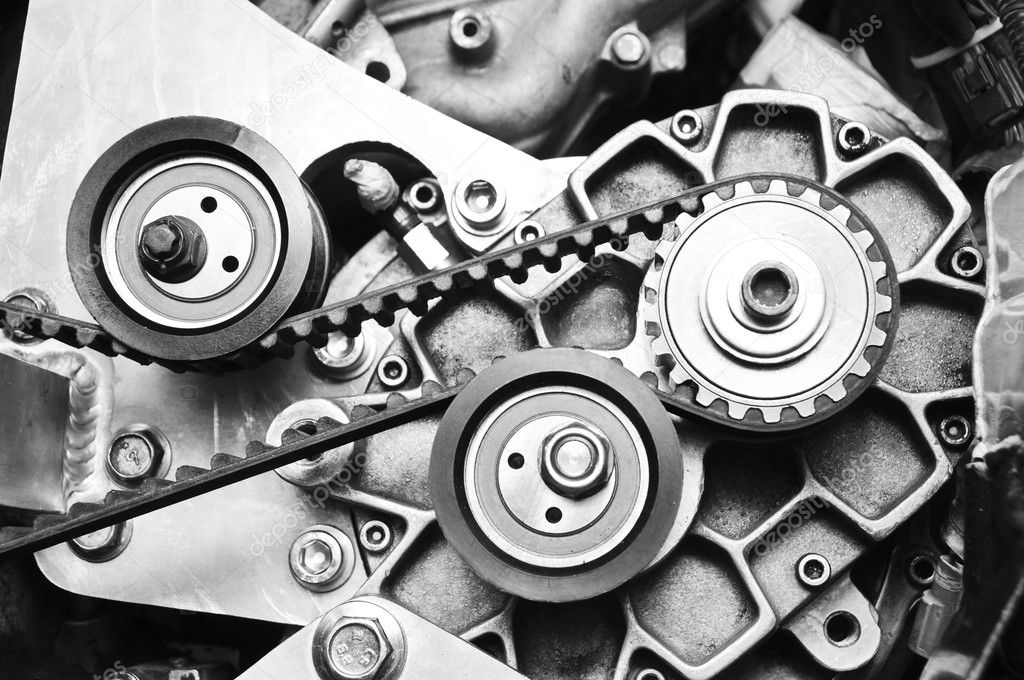

Натяжной ролик и поверхность зубчатого ремня двигателя Приоры. Объявленный ресурс ремня — 200 000 км. Посмотрим…

Объявленный ресурс ремня — 200 000 км. Посмотрим…Натяжной ролик и поверхность зубчатого ремня двигателя Приоры. Объявленный ресурс ремня — 200 000 км. Посмотрим…

Но русского умельца так просто современными евронормами не возьмешь. Сейчас в продаже есть поршни, предотвращающие встречу клапанов при обрыве ремня — и к восьми-, и к шестнадцатиклапанникам. О чем это говорит? О том, что ремни-то, похоже, рвутся, как и прежде, ну а спрос рождает предложение. К слову, для импортных двигателей я таких поршней в продаже не встречал.

Ременный привод в двигателе Chevrolet Cruze. Современная схема привода ГРМ с двумя фазовращателями требует применения широкого (1 дюйм) ремня.Ременный привод в двигателе Chevrolet Cruze. Современная схема привода ГРМ с двумя фазовращателями требует применения широкого (1 дюйм) ремня.

Плюсы ременного привода | Минусы ременного привода |

|

|

Плюсы цепного привода | Минусы цепного привода |

|

|

Выводы

Материалы по теме

Способ привода газораспределительного механизма — ремнем или цепью — редко становится определяющим фактором при выборе автомобиля. Но задуматься все-таки заставляет. Ведь он порой может изменить судьбу автомобиля. Характерен пример с нашей редакционной Грантой.

Если данная модель двигателя не славится малым ресурсом цепи (отзывы на профильных форумах вам в помощь), то цепной привод лучше ременного. Ременный привод выдерживает только пробег до регламентной замены, а цепь может ходить дольше. Недаром же существует совет: покупаете бэушный автомобиль — сразу замените все ремни, включая ГРМ.

Не хочу никого обидеть, но владельцы автомобилей, где привод ГРМ осуществляется цепью, несколько снисходительно взирают на тех, кто периодически задумывается: «А как там поживает мой ремень?..».

Расскажите в комментариях, какой тип привода ГРМ нравится вам и почему.

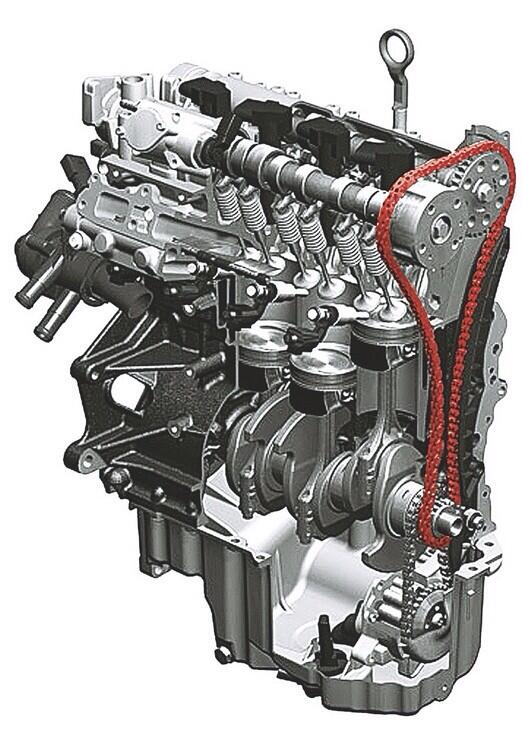

ГРМ автомобиля: устройство, принцип дествия, ресурс

Газораспределение существует с момента появления двигателей внутреннего сгорания. Система ГРМ (газораспределительного механизма) пережила несколько модернизаций. Появились варианты с четырьмя-пятью клапанами на цилиндр, управление временем открытия и высотой подъёма клапанов перешло из экзотики в серийные моторы.

Что такое ГРМ

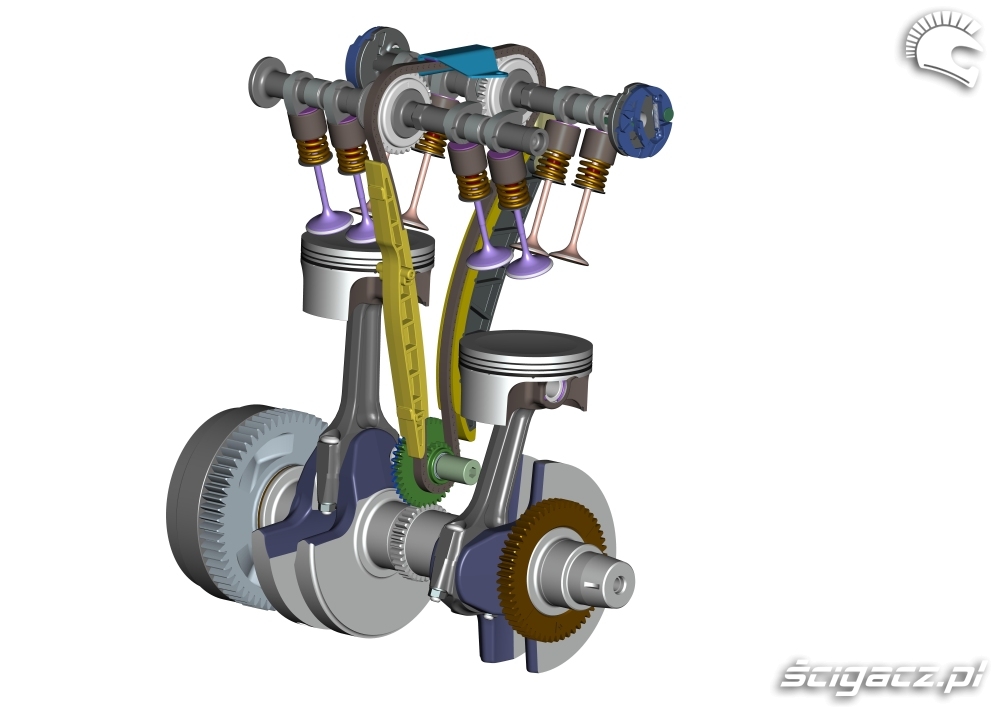

В цилиндрах двигателей сгорает не бензин, а бензовоздушная рабочая смесь. Система газораспределения направляет рабочую смесь в камеру сгорания в нужное время, чтобы продукты горения оттолкнули поршень, который, в свою очередь, повернёт коленчатый вал.

Самый распространённый тип двигателей – четырехтактные бензиновые и дизельные моторы. Распределение смеси или воздуха по цилиндрам осуществляется с помощью клапанов.

Для работы мотора достаточно одного впускного и одного выпускного клапана.

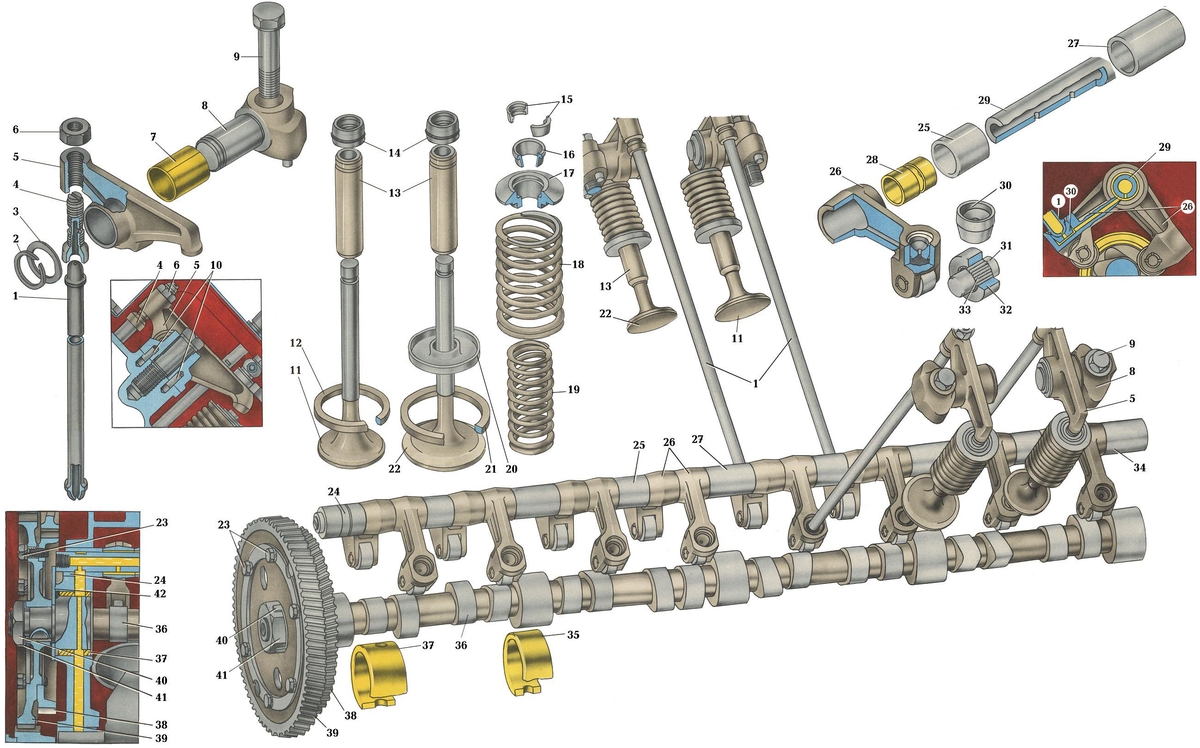

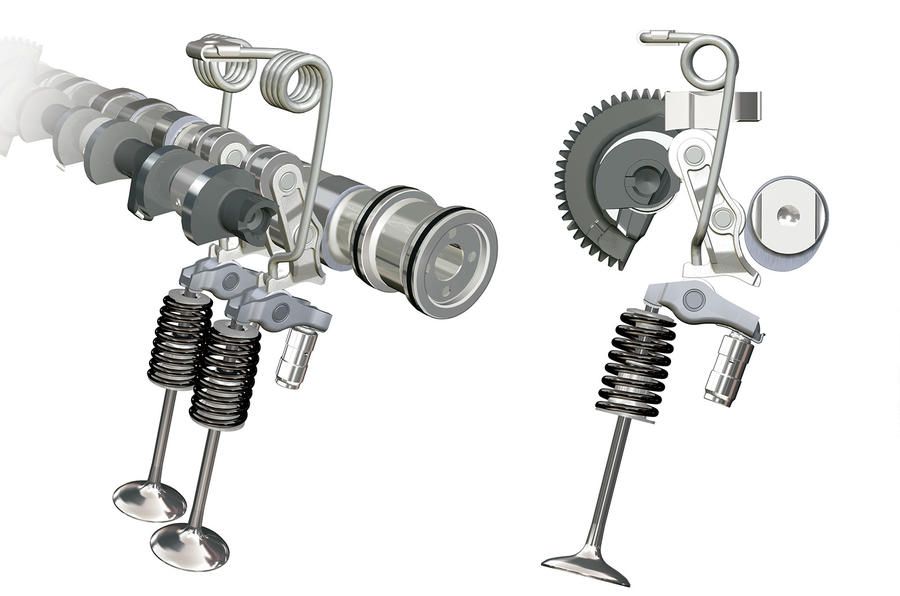

Однако, в угоду экономичности и экологии, современные двигатели имеют четыре, а то и пять клапанов на цилиндр. Управляет открытием клапанов распределительный вал. От профиля его кулачков зависят характеристики мотора.

Управляет открытием клапанов распределительный вал. От профиля его кулачков зависят характеристики мотора.

ГРМ: цепь или ремень

- На заре автомобилестроения на моторах с нижним расположением распредвала (OHV) применялся привод ГРМ шестернями. Этот тип привода можно встретить на старых Волгах и УАЗах.

- Цепной привод ГРМ. Самый надёжный вариант, потому что обрыв двухрядной цепи, работающей в масле, практически невозможен. Однако цепь работает громче ремня, и для снижения шума применяют специальные устройства – натяжители и успокоители цепи. Ресурс до замены цепи ГРМ составляет 200 – 300 тысяч километров.

- Самый популярный вид привода – ременный. Низкая шумность, малая инерция, эластичность – основные достоинства зубчатого ремня. Он используется как с одним верхним (SOHC), так и с двумя (DOHC) распредвалами. Первые серийные ремни имели ресурс всего 40 – 60 тыс. км. Современные изделия более долговечны. На некоторых моторах «Форд» инструкция предписывает заменять ремень и ролик каждые 160 000 километров пробега.

Заметим, что ремнём ГРМ часто приводится в движение и насос охлаждающей жидкости («помпа»).

Обрыв ремня – как избежать ремонта

На моторах с цепным приводом вероятность встречи клапана с поршнем минимальна. Цепи практически никогда не рвутся, а долго ездить с разрушенным натяжителем или успокоителем никто не сможет.

Иное дело – ремень. Добросовестный автовладелец своевременно меняет расходные материалы, к коим относятся и элементы привода ГРМ.

Как правило, замена ремня ГРМ производится каждые 60 – 200 тысяч километров (интервал указан в инструкции к авто), помпа и ролик – каждые 150 – 250 тысяч пробега.

Но засвистевший ролик натяжителя или стук помпы можно слушать месяцами и не придавать этому значения. Когда зашумевшая помпа или ролик заклинят, это приведёт к обрыву ремня ГРМ.

Самое страшное при обрыве – встреча клапанов с поршнями. В лучшем случае – это загиб клапана. В худшем – замена двигателя, когда обломком клапана разбивает головку блока, царапает цилиндр, раскалывает поршень, гнёт и обрывает шатун. Если на вашем моторе встреча поршней с клапанами невозможна (достаточная высота камеры сгорания, проточки в поршнях), то вам повезло.

В худшем – замена двигателя, когда обломком клапана разбивает головку блока, царапает цилиндр, раскалывает поршень, гнёт и обрывает шатун. Если на вашем моторе встреча поршней с клапанами невозможна (достаточная высота камеры сгорания, проточки в поршнях), то вам повезло.

Меняем ремень ГРМ – где, когда и как

Замена ремня ГРМ своими силами возможна при наличии навыков и специального инструмента. Если вы не являетесь опытным автомехаником, то замену привода ГРМ нужно доверить специализированному сервису, который работает именно с вашей маркой автомобиля. На многих современных моторах шкивы фиксируются без шпонок. Чтобы обеспечить требуемые углы установки, нужна специализированная оснастка, «на глазок» такой привод собрать невозможно.

Менять ремень ГРМ и сопутствующие детали следует по инструкции, или немного раньше.

Возможно, замена потребуется после преодоления глубокого брода, буксования в грязи, длительного движения по пыльной грунтовой дороге. Также нужно обратиться на диагностику при наличии посторонних шумов в двигателе.

Также нужно обратиться на диагностику при наличии посторонних шумов в двигателе.

На ремне не должно быть трещин, расслоений, видимых участков корда. Хорошо, если маркировка на оборотной стороне ремня не стёрта. Это свидетельствует о хорошем состоянии ролика.

Оригинал или заменитель?

Ремни ГРМ автозаводы не производят, они их заказывают на специализированных предприятиях со своим логотипом. Поэтому на европейские автомобили можно смело ставить продукцию Contitech, Gates, Bosch, БРТ, и других «грандов».

Обводные (опорные) и натяжные ролики хорошего качества выпускаются компаниями Gates, SKF, INA. Гидрокомпенсаторы зазоров клапанов также используем INA – это поставщик практически всех европейских автозаводов. Эти детали отличаются от «оригинала» только наличием логотипа автопроизводителя, а стоимость их гораздо ниже.

Если вы будете вовремя проводить обслуживание ГРМ, то автомобиль ответит вам надёжностью и долгими годами беспроблемной эксплуатации. Удачи на дорогах!

Удачи на дорогах!

ремень газораспределительного механизма, о чем должен знать каждый автовладелец

Любой уважающий себя автомобилист знает, что такое ремень газораспределительного механизма (ГРМ) и какими неприятностями грозит его обрыв.

Лет двадцать назад в автомобильных двигателях применялся в основном цепной привод ГРМ и появление вместо цепи ремня вызывало у многих недоверие. Сегодня наоборот, цепной привод производители стали меньше использовать, а зубчатый ремень стал обычным атрибутом автомобиля.

Преимущества и недостатки ремня ГРМ

Чем же так хорош зубчатый ремень, сумевший «отвоевать» место у цепи? Основные его преимущества — это невысокий шум во время работы, простота конструкции, небольшой вес.Увы, есть и недостатки и основной минус — это то, что ремни рвутся, то есть их долговечность намного ниже, чем цепи.

Кроме того, ремни газораспределительного механизма иногда перескакивают на зубцах и тогда двигатель не может работать нормально или вообще не запускается. Ввиду таких свойств ремней ГРМ, основным средством от таких неприятностей служит профилактика, то есть своевременная замена ремня.

Ввиду таких свойств ремней ГРМ, основным средством от таких неприятностей служит профилактика, то есть своевременная замена ремня.

Обычно они служат 60 000 км на отечественном авто или 100 000 км пробега на иномарке, в общем на каждой машине по-разному, смотреть надо в инструкции конкретного автомобиля.

Что может случится, если произойдет обрыв ремня ГРМ

А если все же ремень оборвался? Последствия такой поломки обычно зависят от конструкции мотора.

Иногда бывает достаточно просто заменить ремень, но часто при обрыве ремня ГРМ, распределительный вал (или валы) останавливаются, а коленвал по инерции еще вращается, в результате поршень сталкивается с клапанами.

Итогом такой «встречи» может быть загиб клапанов, что обеспечивает демонтаж головки блока цилиндров и соответствующий ремонт с заменой клапанов. Могут лопнуть направляющие втулки клапанов, что чревато заменой головки блока цилиндров. Иногда после обрыва ремня газораспределительного механизма разрушается даже поршень.

Последствия для двигателя после обрыва ремня ГРМ

Для дизельного двигателя, обрыв ремня ГРМ ведет к ещё более тяжелым поломкам. У таких двигателей в положении поршня в ВМТ, клапана почти не имеют хода, поэтому разрушаются и толкатели, и распредвал, деформируются шатуны. Иногда приходится ремонтировать даже блок цилиндров.

Как избежать обрыва ремня ГРМ

Основные причины обрыва ремня ГРМ — это:

- износ или «старость» ремня;

- попадание на него грязи и масла;

- попадание под зубья инородных предметов;

- заклинивание коленвала, помпы, распределительного вала;

- отпускание натягивающего ролика.

Обрыв ремня ГРМ

Как уже говорилось, основной способ избежания неприятностей, связанных с обрывом ремня ГРМ — своевременная его замена.

Обычно ремни газораспределительного механизма меняются заранее, не выработав полностью свой срок службы. Кроме того, нужно следить за состоянием ремня и при малейшем подозрительном шуме с его стороны нужно выяснить причину, и устранить ее.

Ремень, при установке должен быть правильно натянут, он не должен провисать и не должен быть перетянутым. Не надейтесь, что ремень со временем приработается, наоборот, корд ремня имеет свой предел растяжения и, в конце концов, порвется.

Следите за состоянием сальников, не допускайте попадания масла на ремень, ременный привод надо стараться держать в чистоте. Не заводите автомобиль «с толкача». Резкие рывки, неизбежные при таком способе, ремень ГРМ особенно не любит.

Видео: ремень привода газораспределительного механизма.

Конечно, нет никакой гарантии, что не придется менять ремень, где нибудь в дороге, поэтому лучше всего заранее научиться его самостоятельной замене и возить с собой запасной ремень, и набор необходимых инструментов.

Хотя на современном авто к нему не так-то легко добраться, многие агрегаты двигателя очень близко находятся друг к другу, что и руку не всунешь, где надо. Не получиться заменить ремень в дороге. Так что, вывод однозначный, меняйте ремень ГРМ заблаговременно, не надейтесь на русский авось.

Не получиться заменить ремень в дороге. Так что, вывод однозначный, меняйте ремень ГРМ заблаговременно, не надейтесь на русский авось.

И только лишь тогда можно быть уверенным, что ремень вас не подведет, не оборвется, где нибудь в пути или лишится своих зубьев, а бывает такое в самый ненужный момент.

Загрузка…Ремень ГРМ — что это такое?

О предназначении ремня привода газораспределительного механизма (ГРМ), наверняка слышал любой автомобилист, даже, если он не имеет опыта вождения автомобиля. Эта маленькая, но, тем не менее, весьма важная деталь, достойна того, чтобы уделить ей надлежащее внимание.

Видео — ремень газораспределительного механизма Рено

Для чего нужен ремень ГРМ?

Ремень ГРМ обеспечивает работу привода между шкивами коленвала и газораспределительного механизма, или механизмов, если в автомобиле это учтено. В некоторых марках автомобилей ремень ГРМ захватывает, также, шкив водяного насоса системы охлаждения автомобиля Renault Twingo, приводя его в действие.

Ремень ГРМ изготавливается из высокопрочной резины, имеет внутренний корд, и определенное количество зубьев, на своей внутренней стороне, которые и обеспечивают его сцепку со шкивами валов привода, приводимых им в действие. Ремень ГРМ, как и многие детали автомобиля, находящиеся под постоянной нагрузкой, имеет свой ресурс работы, по окончании, которого он подлежит обязательной замене, проводимой вместе с обслуживанием узлов его привода.

Можно ли использовать б/у ремень ГРМ?

Вторичное использование ремня ГРМ недопустимо, так, как от этой важной детали напрямую зависит работа двигателя автомобиля. Если ремень изношен, или в нем проявляются признаки нарушения целостности корда, надрывы, или истертость зубьев, такой ремень подлежит немедленной замене, так, как в противном случае, проявление халатности в этом вопросе может спровоцировать проворот ремня по шкивам валов, и “обернуться” для водителя автомобиля заменой клапанов двигателя. Это, в лучшем случае, а в худшем, если при движении автомобиля на высокой скорости произойдет внезапный обрыв ремня ГРМ, капитальный ремонт двигателя автомобилю Renault Logan обеспечен. Не рекомендуется заводить современные автомобили при помощи их буксировки, особенно при холодном двигателе, так, как такие действия запрещены заводами–изготовителями автомобилей, именно по той причине, что ремень ГРМ в данной ситуации может проскочить по шкивам, что выведет из строя головку блока цилиндров. Так, как, практически, все двигатели современных автомобилей имеют высокий момент оборотов, “шутки” с ремнем ГРМ зачастую приводят к весьма печальным для автомобиля последствиям. Поэтому, следует обратить внимание на техническое состояние этой важной детали, и при необходимости производить ее своевременную замену.

Не рекомендуется заводить современные автомобили при помощи их буксировки, особенно при холодном двигателе, так, как такие действия запрещены заводами–изготовителями автомобилей, именно по той причине, что ремень ГРМ в данной ситуации может проскочить по шкивам, что выведет из строя головку блока цилиндров. Так, как, практически, все двигатели современных автомобилей имеют высокий момент оборотов, “шутки” с ремнем ГРМ зачастую приводят к весьма печальным для автомобиля последствиям. Поэтому, следует обратить внимание на техническое состояние этой важной детали, и при необходимости производить ее своевременную замену.

ЧТО ТАКОЕ РЕМЕНЬ ГРМ И ПОЧЕМУ ЗАМЕНА СТОИТ ТАК ДОРОГО?

При пробеге 40 000-150 000 километров - это варьируется от модели к модели, обслуживание вашего автомобиля становится дорогим удовольствием.

Часто дополнительные расходы сводятся к критически важной части двигателя, называемой ремнем ГРМ.

Чтобы вы не остались посреди дороги, слушая, как поршни и клапаны сражаются друг с другом, вовремя замените ремень ГРМ.

Ценовой шок

Вы только что получили предложение на ТО и задались вопросом, почему так дорого? Вероятно, в рамках ТО, нужно заменить ремень ГРМ или цепь ГРМ (они выполняют ту же работу… подробнее об этом позже).

Замена ремня ГРМ - это одна из самых дорогих и сложных работ по обслуживанию, которую ваш автомобиль проходит во время ТО, ремонт не берем в расчет.( Ремонт потребуется, если вы вовремя не замените ремень ГРМ).

Если вы экономите и не меняете ремень или цепь, он растягивается, изнашивается или ломается. Это, скорее всего, произойдет без какого-либо предупреждения.

Таким образом, стоимость обслуживания ремня ГРМ в конечном итоге того стоит.

Что делает ремень ГРМ?

Ремень или цепь синхронизируют вращение коленчатого вала с клапанами двигателя, позволяя им открываться и закрываться в нужное время во время впуска смеси и выпуска выхлопных газов.

Ремень ГРМ или цепь ГРМ?

Прежде чем двигаться дальше, мы должны сказать вам, что, в двигателях используют ремни и цепи ГРМ.

Ремень ГРМ обычно представляет собой зубчатый ремень, а цепь ГРМ представляет собой роликовую цепь. Ремень ГРМ в недавней истории был наиболее часто используемой деталью, но в наши дни автопроизводители используют цепь ГРМ чаще, так как считают их более долговечными, чем ремни.

Когда менять ремень ГРМ

Некоторые механики старой школы рекомендуют менять ремень ГРМ через каждые 100 000 км. Хотя так делали лет 20 назад.

В современных двигателях производители рекомендуют заменять ремень ГРМ в интервале от 40 000 до 150 000 километров, в зависимости от двигателя.

Если вы пользуетесь своим автомобилем время от времени и не проезжаете много километров, вам все равно придется заменить ремень / цепь в зависимости от возраста автомобиля. Ремни / цепи ГРМ могут со временем портиться и / или растягиваться.

Почему замена занимает так много времени?

Вы не станете ждать, пока делают эту услугу. Все типы транспортных средств различны, но на замену отводится не менее 3-8 часов, и это если все идет хорошо.

Для крепления ремня ГРМ механик должен:

- раздеть переднюю часть двигателя

- проверите уплотнения, шкивы и водяной насос

- поменяйте ремень ГРМ, плюс ремкомплект при необходимости

- установить распредвал / фазу газораспределения

- а затем все проверить

В некоторых случаях механику также нужно снять бампер и разобрать всю переднюю часть автомобиля, а на некоторых переднеприводных автомобилях опустить двигатель, чтобы получить к нему доступ, поэтому это может занять много времени.

Возможные дополнительные расходы

Пока механик раскидывает всю переднюю часть вашего двигателя на части, он, вероятно, порекомендует вам сразу заменить водяной насос и охлаждающую жидкость одновременно. Учитывая возраст / пробег автомобиля, вероятность того, что водяной насос вскоре выйдет из строя, выше, и, как правило, это очень трудоемкая работа, выполняющая обе функции.

Соглашайтесь, пока двигатель разобран, заменить насос и жидкость будет дешевле и проще. Практически единственная дополнительная плата, которая потребуется, — это цена водяного насоса, а не двойная оплата труда.

Практически единственная дополнительная плата, которая потребуется, — это цена водяного насоса, а не двойная оплата труда.

Механику также может потребоваться заменить гидравлические натяжители как часть комплекта, а не только ремень.

Как выбрать автосервис?

Большинство СТО могут выполнить эту работу без каких-либо проблем, но есть несколько вопросов, на которые вы, возможно, захотите ответить, прежде чем выбрать СТО:

- Есть ли в СТО необходимые инструменты для выполнения таких работ?

- Уровень квалификации персонала СТО?

- Они уже меняли ремень ГРМ на вашем типе автомобиля раньше?

- Будут ли они выделять достаточно времени для оказания этой услуги, или они будут спешить, чтобы сделать это?

Необходимо обязательно заранее планировать дорогостоящее обслуживание вашего авто. Заготовить приличную сумму на проведение ТО. Быть готовым остаться без автомобиля на пару дней.

Какие функции выполняет ремень ГРМ и когда его нужно менять?

Ремень газораспределительного механизма в моторе вашего автомобиля синхронизирует открывание клапанов с движением поршней, таким образом, чтобы они не мешали работе друг друга.

Во всех современных двигателях с верхним расположением распределительных валов имеется ремень или цепь ГРМ, как в большинстве поршневых моторов, но в некоторых используется система шестерней или даже вал с конической зубчатой передачей на обоих концах для соединения кулачков с коленвалом.

Если вы покупаете б/у автомобиль без сервисной истории — ремень газораспределительного механизма должен числиться в вашем перечне расходников. Автосервисы выполняющие замену ремня ГРМ в Минске можно найти здесь. На этой странице представлен наиболее полный перечень СТО по этой тематике. Некоторые из них выполняют только замену, другие предлагают и сами запчасти.

Почему данная процедура необходима? И чем грозит разрыв?

Для этого нужно подробнее разобраться в работе газораспределительного механизма.

Для работы четырехтактного двигателя, клапаны должны открываться и закрываться точно в моменты движения поршней вверх или вниз. Для упрощения процесса, распределительный вал, управляющий клапанами вращается со скоростью, равной половине скорости вращения коленчатого вала. Зубчатый приводной ремень или приводная цепь, вращает зубчатый шкив или «звездочку», чтобы все работало должным образом в течение миллионов оборотов и десятков тысяч километров. Изначальным способом взаимодействия этих валов были зубчатые шестерни, но им на смену быстро пришли цепи, поскольку при конструировании, они гибче, не говоря уже о их легком весе.

Зубчатый приводной ремень или приводная цепь, вращает зубчатый шкив или «звездочку», чтобы все работало должным образом в течение миллионов оборотов и десятков тысяч километров. Изначальным способом взаимодействия этих валов были зубчатые шестерни, но им на смену быстро пришли цепи, поскольку при конструировании, они гибче, не говоря уже о их легком весе.

В идеале, мотор должен быть сконструирован таким образом, чтобы поршни не могли ударить по клапанам и вызвать катастрофические повреждения, но клапаны больших размеров, кулачки с высоким размахом, компактные камеры сгорания и высокая степень сжатия — в сочетании не оставляют пространства для ошибок. В неинтерференционных двигателях есть больше места для всех компонентов, и в случае разрыва — внутренних повреждений не случается. В интерференционных — верно противоположное явление, и замена ремня ГРМ плюс проверка натяжного ролика с определённой периодичностью обязательны — дабы избежать дорогого в ремонте повреждения двигателя.

Газораспределительные цепи практически заменили приводные системы, поскольку их легче монтировать, они легче и более эффективные. Затем, в течение 70х и 80х гг они, в свою очередь были заменены во многих случаях зубчатыми ремнями ГРМ, которые работали тише и не требовали смазки. Однако, в 21 веке, они в значительной степени отыграли свои позиции — благодаря большему сроку службы и более компактным размерам; некоторые автомобилям с двойным верхним распредвалом (такие как «Плимут Лазер» или «Додж Неон») снабжены выпуклым капотом для очистки шкивов кулачков.

Цепи весьма долговечны и могут легко продлить жизнь сердца современных автомашин. В былые времена, в поршневых двигателях со значительно более короткими длинами, ролик натяжения не использовался и они легко служили по 160,000 км. Износ приводил к задержке клапанов и времени зажигания (так как распределитель отключал кулачки), влияя на мощность мотора и выхлопы, но он все еще хорошо работал. Самое худшее повреждение на моторах с верхним распредвалом — как правило вызывается лопнувшими пластиковыми направляющими и натяжителями, которые загрязняют масло; особое беспокойство вызывают некоторые моторы Audi V6.

Цепи газораспределительного механизма имеют свойство давать гораздо больше предупреждений, прежде чем они полностью откажут либо произойдет рассинхронизация коленвала и распредвала. В процессе эксплуатации, они слегка растягиваются и в случае износа или неисправности ролика натяжения — издают дребезжащий шум. Ремни ГРМ просто рвутся, что может вызвать моментальное повреждение двигателя, поскольку клапаны застревают в открытом положении и попадают в верхнюю часть поршня, движущегося вверх. Такое повреждение может полностью разрушить движок или привести к дорогостоящему ремонту. Ремни ГРМ также могут быть повреждены из-за подтекающего масляного сальника коленвала, так как масло может размягчить резину и вызывать разрыв зубчика и последний соскочит с шестерни.

Из всего вышесказанного следует, что цепь более надежна. Тем не менее если выполнять замену ремня ГРМ вовремя, то и он не причинит вреда. В Минске богатый выбор сервисов, выполняющих эту услугу, главное с ней не затянуть и все будет в порядке.

Ремень газораспределительного механизма в моторе вашего автомобиля синхронизирует открывание клапанов с движением поршней, таким образом, чтобы они не мешали работе друг друга.

Во всех современных двигателях с верхним расположением распределительных валов имеется ремень или цепь ГРМ, как в большинстве поршневых моторов, но в некоторых используется система шестерней или даже вал с конической зубчатой передачей на обоих концах для соединения кулачков с коленвалом.

Если вы покупаете б/у автомобиль без сервисной истории — ремень газораспределительного механизма должен числиться в вашем перечне расходников. Автосервисы выполняющие замену ремня ГРМ в Минске можно найти здесь. На этой странице представлен наиболее полный перечень СТО по этой тематике. Некоторые из них выполняют только замену, другие предлагают и сами запчасти.

Почему данная процедура необходима? И чем грозит разрыв?

Для этого нужно подробнее разобраться в работе газораспределительного механизма.

Для работы четырехтактного двигателя, клапаны должны открываться и закрываться точно в моменты движения поршней вверх или вниз. Для упрощения процесса, распределительный вал, управляющий клапанами вращается со скоростью, равной половине скорости вращения коленчатого вала. Зубчатый приводной ремень или приводная цепь, вращает зубчатый шкив или «звездочку», чтобы все работало должным образом в течение миллионов оборотов и десятков тысяч километров. Изначальным способом взаимодействия этих валов были зубчатые шестерни, но им на смену быстро пришли цепи, поскольку при конструировании, они гибче, не говоря уже о их легком весе.

В идеале, мотор должен быть сконструирован таким образом, чтобы поршни не могли ударить по клапанам и вызвать катастрофические повреждения, но клапаны больших размеров, кулачки с высоким размахом, компактные камеры сгорания и высокая степень сжатия — в сочетании не оставляют пространства для ошибок. В неинтерференционных двигателях есть больше места для всех компонентов, и в случае разрыва — внутренних повреждений не случается. В интерференционных — верно противоположное явление, и замена ремня ГРМ плюс проверка натяжного ролика с определённой периодичностью обязательны — дабы избежать дорогого в ремонте повреждения двигателя.

В интерференционных — верно противоположное явление, и замена ремня ГРМ плюс проверка натяжного ролика с определённой периодичностью обязательны — дабы избежать дорогого в ремонте повреждения двигателя.

Газораспределительные цепи практически заменили приводные системы, поскольку их легче монтировать, они легче и более эффективные. Затем, в течение 70х и 80х гг они, в свою очередь были заменены во многих случаях зубчатыми ремнями ГРМ, которые работали тише и не требовали смазки. Однако, в 21 веке, они в значительной степени отыграли свои позиции — благодаря большему сроку службы и более компактным размерам; некоторые автомобилям с двойным верхним распредвалом (такие как «Плимут Лазер» или «Додж Неон») снабжены выпуклым капотом для очистки шкивов кулачков.

Цепи весьма долговечны и могут легко продлить жизнь сердца современных автомашин. В былые времена, в поршневых двигателях со значительно более короткими длинами, ролик натяжения не использовался и они легко служили по 160,000 км. Износ приводил к задержке клапанов и времени зажигания (так как распределитель отключал кулачки), влияя на мощность мотора и выхлопы, но он все еще хорошо работал. Самое худшее повреждение на моторах с верхним распредвалом — как правило вызывается лопнувшими пластиковыми направляющими и натяжителями, которые загрязняют масло; особое беспокойство вызывают некоторые моторы Audi V6.

Износ приводил к задержке клапанов и времени зажигания (так как распределитель отключал кулачки), влияя на мощность мотора и выхлопы, но он все еще хорошо работал. Самое худшее повреждение на моторах с верхним распредвалом — как правило вызывается лопнувшими пластиковыми направляющими и натяжителями, которые загрязняют масло; особое беспокойство вызывают некоторые моторы Audi V6.

Цепи газораспределительного механизма имеют свойство давать гораздо больше предупреждений, прежде чем они полностью откажут либо произойдет рассинхронизация коленвала и распредвала. В процессе эксплуатации, они слегка растягиваются и в случае износа или неисправности ролика натяжения — издают дребезжащий шум. Ремни ГРМ просто рвутся, что может вызвать моментальное повреждение двигателя, поскольку клапаны застревают в открытом положении и попадают в верхнюю часть поршня, движущегося вверх. Такое повреждение может полностью разрушить движок или привести к дорогостоящему ремонту. Ремни ГРМ также могут быть повреждены из-за подтекающего масляного сальника коленвала, так как масло может размягчить резину и вызывать разрыв зубчика и последний соскочит с шестерни.

Из всего вышесказанного следует, что цепь более надежна. Тем не менее если выполнять замену ремня ГРМ вовремя, то и он не причинит вреда. В Минске богатый выбор сервисов, выполняющих эту услугу, главное с ней не затянуть и все будет в порядке.

Оценка недвижимости с использованием формулы множителя валовой ренты — Multifamily.loans

Что такое формула множителя валовой ренты?

Формула для расчета МРЖ:

Множитель валовой арендной платы = Цена недвижимости / Валовой доход от аренды

Так, например, если недвижимость продается за 2 000 000 долларов, а валовой доход от аренды составляет 320 000 долларов, МРЖ будет быть:

2 000 000 долл. США/320 000 долл. США = 6,25

Что означает мультипликатор валовой ренты на практике?

В приведенном выше примере мы определяем, что свойство будет иметь GRM, равное 6. 25. Вне контекста это практически ничего не значит. Однако, если бы мы узнали, что большинство других аналогичных объектов в этом районе имеют GRM 8–9, тот факт, что GRM рассматриваемого объекта составляет 6,25, мог бы сделать его выгодным вложением.

25. Вне контекста это практически ничего не значит. Однако, если бы мы узнали, что большинство других аналогичных объектов в этом районе имеют GRM 8–9, тот факт, что GRM рассматриваемого объекта составляет 6,25, мог бы сделать его выгодным вложением.

МРЖ также можно использовать для оценки стоимости приносящей доход собственности, когда ее стоимость неизвестна. Например, если мы знаем, что недвижимость приносит около 100 000 долларов дохода в год, а средний показатель GRM для аналогичных объектов в этом районе составляет около 7, мы можем умножить два (100 000 долларов * 7), чтобы получить оценочную стоимость недвижимости в 700 000 долларов.Хотя это ни в коем случае не точный расчет, он может предоставить реальную оценку для инвестора в недвижимость, которую можно использовать при сравнении различных свойств.

Наконец, если вы знаете, какова стоимость недвижимости, и вам известен средний GRM для недвижимости в этом районе, вы можете использовать формулу множителя валовой арендной платы для расчета ожидаемой арендной платы за недвижимость. Так, например, если недвижимость оценивается в 850 000 долларов, а средний показатель GRM в этом районе равен 8, вы можете разделить стоимость имущества на средний показатель GRM в этом районе, чтобы определить ожидаемый доход от аренды.

Так, например, если недвижимость оценивается в 850 000 долларов, а средний показатель GRM в этом районе равен 8, вы можете разделить стоимость имущества на средний показатель GRM в этом районе, чтобы определить ожидаемый доход от аренды.

850 000 долл. США/8 = 106 250 долл. США

При выполнении этого расчета мы получаем сумму 106 250 долл. США. Если фактический арендный доход от собственности значительно превышает этот показатель, это, вероятно, будет хорошей инвестицией, а если он значительно меньше, то это вряд ли будет хорошей инвестицией или, по крайней мере, менее прибыльной, чем другие аналогичные объекты в этом районе.

При оценке недвижимости на предмет ее пригодности для ссуды на покупку квартиры кредиторы будут смотреть на ее МРЖ по сравнению с аналогичными местными объектами, чтобы определить вероятность того, что заемщик сможет эффективно погасить свой кредит.

Множитель валовой ренты и ставка капитализации

Мультипликатор валовой ренты часто сравнивают и противопоставляют аналогичному показателю оценки имущества, известному как ставка капитализации или ставка капитализации. Ставка капитализации недвижимости рассчитывается путем деления чистого операционного дохода (NOI) на текущую рыночную стоимость недвижимости. В отличие от GRM, показатель капитализации включает в себя количество вакансий и операционные расходы, что делает его потенциально гораздо более точным, чем GRM. Однако при попытке быстро оценить и сравнить прибыльность нескольких объектов недвижимости инвесторы могут не иметь под рукой подробной информации о занятости или расходах, что может сделать МРЖ более эффективным методом быстрой оценки инвестиционной недвижимости.

Ставка капитализации недвижимости рассчитывается путем деления чистого операционного дохода (NOI) на текущую рыночную стоимость недвижимости. В отличие от GRM, показатель капитализации включает в себя количество вакансий и операционные расходы, что делает его потенциально гораздо более точным, чем GRM. Однако при попытке быстро оценить и сравнить прибыльность нескольких объектов недвижимости инвесторы могут не иметь под рукой подробной информации о занятости или расходах, что может сделать МРЖ более эффективным методом быстрой оценки инвестиционной недвижимости.

Как рассчитать мультипликатор валовой ренты и использовать его для инвесторов

Попытка определить, какая сдаваемая в аренду недвижимость является лучшим вложением, может привести к невероятному замешательству, особенно если вы только начинаете инвестировать в недвижимость. К счастью, есть несколько ключевых финансовых показателей, которые вы можете использовать, чтобы решить, какая приносящая доход недвижимость лучше остальных.

Множитель валовой арендной платы — это расчет, который как начинающие, так и опытные инвесторы в недвижимость используют для выбора наилучшей сдаваемой в аренду недвижимости для инвестиций, а также для мониторинга в режиме реального времени финансовых показателей собственности, которой они в настоящее время владеют.

В этой статье мы объясним, как можно использовать множитель валовой ренты для выбора правильных инвестиций, почему этот показатель отличается от ставки капитализации, а также как лучше всего использовать расчет множителя валовой ренты при инвестировании в недвижимость.

Что такое мультипликатор валовой ренты?

Множитель валовой арендной платы (GRM) — это простой расчет, используемый для расчета потенциальной прибыльности аналогичной недвижимости на том же рынке на основе валового годового дохода от аренды.

Формула МРЖ также является хорошей финансовой метрикой, которую можно использовать, когда рыночные арендные ставки быстро меняются, как сегодня.

В некотором смысле мультипликатор валовой арендной платы аналогичен проведению сопоставимых рыночных показателей, основанных на доходе от аренды, который в настоящее время — и мог бы — генерировать недвижимость, когда арендная плата будет повышена до рыночных.

Как рассчитать мультипликатор валовой арендной платы

Формула для расчета мультипликатора брутто-арендной платы выглядит следующим образом:

- Множитель валовой арендной платы = Цена или стоимость недвижимости / Валовой доход от аренды

Чтобы объяснить, как рассчитать коэффициент мультипликатора валовой арендной платы, мы возьмем в качестве примера небольшой многоквартирный дом из трех квартир. Если недвижимость приносит валовую годовую арендную плату в размере 43 200 долларов США, а запрашиваемая цена собственности составляет 300 000 долларов США за единицу, GRM будет равен 6,95:

Если недвижимость приносит валовую годовую арендную плату в размере 43 200 долларов США, а запрашиваемая цена собственности составляет 300 000 долларов США за единицу, GRM будет равен 6,95:

- Цена недвижимости 300 000 долларов США / валовой доход от аренды в размере 43 200 долларов США = 6,95 GRM

Сам по себе GRM 6,95 не является ни хорошим, ни плохим, потому что его не с чем сравнивать. Но, вообще говоря, многие инвесторы используют хорошее эмпирическое правило: чем ниже показатель GRM по сравнению с другими аналогичными объектами на том же рынке, тем привлекательнее инвестиции.Это связано с тем, что недвижимость приносит больше валового дохода, чтобы окупить себя быстрее, чем альтернативная недвижимость.

Другие способы использования расчета МРЖ

Вы также можете использовать расчет МРЖ, чтобы определить, какой должна быть цена на недвижимость или какой должен быть валовой доход от аренды недвижимости, если вы знаете две из трех переменных в формуле.

Например, предположим, что рыночный GRM равен 7,5 для аналогичных объектов на том же рынке.Если запрашиваемая цена недвижимости составляет 400 000 долларов США, валовой доход от аренды должен составлять 53 333 доллара США:

.- Множитель валовой арендной платы = Цена недвижимости / Валовой доход от аренды

- Валовой доход от аренды = Цена недвижимости / Множитель валовой арендной платы

- Цена недвижимости 400 000 долл. США / 7,5 множитель валовой арендной платы = 53 333 долл. США валового дохода от аренды

Если вы знаете рыночный GRM и валовой доход от аренды, который генерирует недвижимость, вы также можете использовать формулу множителя валовой арендной платы для расчета стоимости недвижимости:

- Множитель валовой арендной платы = стоимость имущества / валовой доход от аренды

- Стоимость недвижимости = валовой доход от аренды x множитель валовой арендной платы

- Валовой доход от аренды 53 333 долл.

США x 7.5 Множитель валовой арендной платы = 400 000 долларов США. Стоимость недвижимости

США x 7.5 Множитель валовой арендной платы = 400 000 долларов США. Стоимость недвижимости

Чем GRM отличается от максимальной ставки

В то время как МРЖ используется для оценки стоимости сдаваемого в аренду имущества на основе полученного валового дохода от сдачи в аренду, расчет ставки капитализации (ставки капитализации) используется для определения того, какая стоимость имущества в настоящее время составляет или должна основываться на чистом операционном доходе (NOI), возвращенном в инвестор.

Помните, что NOI включает только обычные операционные расходы, а не платеж по ипотеке (P&I), произведенный за недвижимость.Обслуживание долга исключается из расчета ставки капитализации, чтобы облегчить сравнение яблок с яблоками, потому что один инвестор в недвижимость может использовать больше или меньше кредитного плеча, чем другой.

Пример расчета максимальной ставки

Давайте воспользуемся свойством из предыдущего раздела для расчета ставки капитализации.

На основании правила 50% мы знаем, что половина валового дохода от аренды используется для оплаты операционных расходов (исключая выплаты по ипотеке). Это означает, что если валовой доход от аренды недвижимости составляет 53 333 доллара в год, NOI составляет около 26 667 долларов.

Чтобы рассчитать предельную ставку, мы делим NOI на стоимость имущества или цену покупки:

- Максимальная ставка = NOI / стоимость недвижимости

- 26 667 долларов США NOI / 400 000 долларов США Стоимость собственности = 0,066 или 6,7%

Как и в случае с GRM, предельная ставка сама по себе ничего не значит. Однако, если аналогичная недвижимость на том же рынке имеет ставку капитализации 6%, недвижимость с более высокой ставкой капитализации может быть более выгодной сделкой, поскольку потенциальная доходность выше.

GRM по сравнению сМаксимальная ставка

Обратите внимание, что ставка капитализации и МРЖ представляют потенциальную стоимость по-разному.

При расчете ставки капитализации, чем выше ставка капитализации, тем более потенциально прибыльным будет имущество. При расчете МРЖ, чем ниже МРЖ, тем более потенциально прибыльной может быть недвижимость.

Чтобы проиллюстрировать это, мы рассмотрим пример до и после повышения арендной платы на 6%:

До повышения арендной платы

- GRM = $400 000 Стоимость недвижимости / $53 333 Валовой доход от аренды = 7.5

- Максимальная ставка = 26 667 долларов США NOI / 400 000 долларов США Стоимость собственности = 0,067 или 6,7%

После повышения арендной платы

После повышения арендной платы валовой доход от аренды увеличивается на 6 %, с 53 333 до 56 533 долларов, а NOI (на основе правила 50 %) увеличивается с 26 667 до 28 267 долларов:

- GRM = 400 000 долл. США Стоимость недвижимости / 56 533 долл. США Валовой доход от аренды = 7,08

- Максимальная ставка = 28 267 долларов США NOI / 400 000 долларов США Стоимость собственности = 0,0707 или 7,1%

Лучшее использование мультипликатора валовой ренты

GRM — это хороший расчет для оценки потока валового дохода, который генерирует недвижимость. В то время как справедливая рыночная стоимость двух сопоставимых объектов недвижимости может составлять 300 000 долларов США каждый, объект с более низким GRM может предложить наибольшую ценность, поскольку поток валового дохода от аренды больше.

В то время как справедливая рыночная стоимость двух сопоставимых объектов недвижимости может составлять 300 000 долларов США каждый, объект с более низким GRM может предложить наибольшую ценность, поскольку поток валового дохода от аренды больше.

Множитель валовой арендной платы также полезен для отслеживания изменений стоимости имущества на основе валовой арендной платы.

Например, ваш объект имеет GRM 7, а аналогичные объекты поблизости имеют GRM 7,5. Это признак того, что вы собираете очень хорошую арендную плату, и ваш управляющий недвижимостью отлично справляется с поддержанием низкой текучести арендаторов с минимальной потерей дохода от аренды.

С другой стороны, если ваш GRM выше, чем у других подобных объектов, это указывает на то, что вам, вероятно, следует повысить арендную плату, потому что ваш валовой доход от аренды ниже, чем у конкурентов.

Скорее всего, вы не потеряете ни одного арендатора, потому что все, что вы делаете, это поднимаете арендную плату до уровня рынка. Если вы это сделаете, вы сможете быстро найти нового арендатора, готового платить рыночную арендную плату, потому что другие арендодатели взимают такую же ежемесячную арендную плату.

Если вы это сделаете, вы сможете быстро найти нового арендатора, готового платить рыночную арендную плату, потому что другие арендодатели взимают такую же ежемесячную арендную плату.

Преимущества и недостатки GRM

Есть несколько плюсов и минусов, о которых следует помнить при использовании мультипликатора брутто-арендной платы:

Преимущества GRM

- Простой расчет с обратной стороны салфетки для сравнения аналогичных свойств на одном рынке.

- Краткая формула, которую начинающие инвесторы в аренду могут использовать для оценки стоимости арендуемого имущества.

- Хороший инструмент для определения наиболее перспективных вариантов инвестиций в недвижимость.

- GRM фокусируется на доходе от аренды, а не на цене собственности, цене за квадратный фут или цене за единицу.

- И продавцы, и покупатели могут использовать мультипликатор валовой арендной платы для оценки арендуемой недвижимости.

Например, продавец с полностью обновленной недвижимостью, сданной в аренду крупным арендаторам, может иметь более высокую запрашиваемую цену и более низкий GRM.Покупатели, ищущие хорошую сделку, будут искать недвижимость с более низким GRM, потому что цена может быть ниже рыночной или валовой доход от аренды выше.

Например, продавец с полностью обновленной недвижимостью, сданной в аренду крупным арендаторам, может иметь более высокую запрашиваемую цену и более низкий GRM.Покупатели, ищущие хорошую сделку, будут искать недвижимость с более низким GRM, потому что цена может быть ниже рыночной или валовой доход от аренды выше.

Недостатки ГРМ

- Самым большим недостатком расчета мультипликатора валовой арендной платы является то, что формула не учитывает операционные расходы.

- Из-за этого недвижимость с низким GRM может быть не такой привлекательной для инвестиций, как кажется, если есть значительный объем отложенного обслуживания.

- GRM также не учитывает упущенный доход от аренды из-за вакансий из-за обычной текучести арендаторов или из-за того, что аренда в плохом состоянии требует больше времени, чем обычно.

- Некоторые инвесторы считают, что GRM измеряет время, необходимое для оплаты недвижимости, тогда как в действительности GRM сравнивает только валовой доход от аренды со стоимостью недвижимости.

Как рассчитать и использовать множитель валовой ренты

Множитель валовой ренты (или МРЖ) — это простой и незамысловатый метод оценки стоимости приносящей доход недвижимости.Также известный как GIM или метод валового дохода, расчет мультипликатора валовой арендной платы позволяет инвесторам быстро ранжировать потенциальную инвестиционную недвижимость на основе дохода от аренды.

GRM также является расчетом, который можно использовать на быстро меняющемся рынке аренды. Это дает хороший первый взгляд на то, будет ли аренда недвижимости прибыльной или убыточной при изменении рыночных условий.

В этой статье мы рассмотрим различные способы, которыми инвесторы в недвижимость могут использовать МРЖ, как создать оценочную шкалу МРЖ, а также плюсы и минусы использования мультипликатора валовой арендной платы для оценки потенциальных инвестиций в арендуемую недвижимость.

Что такое множитель валовой ренты?

Мультипликатор валовой арендной платы (GRM) сравнивает валовой годовой доход от аренды с реальной рыночной стоимостью недвижимости. Поскольку используется валовая арендная плата, GRM не учитывает обычные операционные расходы или обслуживание долга.

Поскольку используется валовая арендная плата, GRM не учитывает обычные операционные расходы или обслуживание долга.

GRM — это упрощенный способ анализа стоимости сдаваемого в аренду имущества с использованием доходного подхода. Например, инвестор в недвижимость, просматривая Roofstock Marketplace, может быстро и легко определить мультипликатор валовой арендной платы различных домов для сдачи в аренду на одну семью, выставленных на продажу на различных рынках.

Однако мультипликатор валовой арендной платы не предназначен для замены углубленного анализа стоимости недвижимости. Вместо этого расчет GRM позволяет с первого взгляда понять, стоит ли тратить дополнительное время и усилия на подробный анализ объекта.

Как рассчитать GRM

Вот формула для расчета мультипликатора валовой арендной платы:

- Множитель валовой арендной платы = Цена недвижимости / Валовой годовой доход от аренды

- Пример: цена недвижимости 500 000 долларов США / годовая арендная плата 42 000 долларов США = 11.

9 ГРМ

9 ГРМ

Расчет МРЖ сравнивает запрашиваемую цену недвижимости или реальную рыночную стоимость с валовым доходом от аренды. Использование мультипликатора валовой арендной платы — это хороший способ «быстро взглянуть» на то, как быстро собственность будет окупаться за счет валовой ренты, генерируемой инвестициями.

В этом примере период окупаемости чуть меньше 12 лет. Однако имейте в виду, что в этот расчет не включены такие расходы, как текущий ремонт, вакансия из-за сдачи квартиры, а также налоги на имущество и страхование.Это связано с тем, что в формуле МРЖ используется валовая арендная плата, а не NOI.

Примеры использования формулы МРЖ

В приведенном выше примере формула GRM использовалась для расчета мультипликатора валовой арендной платы.

Расчет мультипликатора валовой арендной платы также можно использовать двумя другими способами:

- Определите справедливую рыночную стоимость на основе валовой арендной платы и GRM для сопоставимых объектов недвижимости на том же рынке.

- Рассчитайте валовую арендную плату, исходя из рыночного GRM и покупной цены.

Давайте рассмотрим два других способа использования формулы GRM.

Использование формулы МРЖ для определения справедливой рыночной стоимостиЧтобы определить справедливую рыночную стоимость недвижимости, вам необходимо знать, каков МРЖ для сопоставимых объектов недвижимости на том же рынке и какова валовая арендная плата или, если недвижимость пустует, какова прогнозируемая валовая арендная плата.

- GRM = Цена недвижимости / Валовой годовой доход от аренды

- Цена недвижимости = Валовой годовой доход от аренды x GRM

- Пример: валовой годовой доход от аренды в размере 42 000 долларов США x 11.9 GRM = 499 800 долларов США (округление до 500 000 долларов США)

Теперь давайте воспользуемся формулой МРЖ, чтобы рассчитать, какой должна быть валовая арендная плата. Для этого расчета вам необходимо знать справедливую рыночную стоимость недвижимости и значение GRM для сопоставимых объектов на том же рынке.

Для этого расчета вам необходимо знать справедливую рыночную стоимость недвижимости и значение GRM для сопоставимых объектов на том же рынке.

- GRM = Цена недвижимости / Валовой годовой доход от аренды

- Валовой годовой доход от аренды = Цена недвижимости / GRM

- Пример: Цена недвижимости $500 000 / 11.9 GRM = 42 016 долларов США (округлить до 42 000 долларов США)

Как создать шкалу оценки GRM

Когда вы инвестируете в недвижимость, сдаваемую в аренду, вы покупаете приносящую доход инвестицию и поток дохода, который генерирует недвижимость. В то время как более низкий GRM может генерировать достаточный доход, чтобы быстрее окупить недвижимость, инвесторы должны также учитывать возраст собственности и возможность более высоких затрат на обслуживание.

Старая собственность с низким GRM может показаться выгодной сделкой.Однако, если необходимо выполнить много работ по техническому обслуживанию, количество вакансий может быть выше, что, в свою очередь, приводит к меньшему денежному потоку и более высокому GRM.

Вот почему полезно разработать шкалу оценки GRM для вашего рынка следующим образом:

- Низкий ВМР = старое имущество с отложенным обслуживанием или нуждающееся в капитальном ремонте, таком как замена крыши или новая система отопления и охлаждения.

- Средний GRM = недвижимость, построенная в течение последних 10 или 20 лет, нуждающаяся в модернизации, такой как энергосберегающие окна, замена бытовой техники или наружная покраска.

- Выше среднего GRM = недвижимость, построенная в течение последних 10 лет, которая требует только текущего обслуживания для поддержания стоимости недвижимости и сохранения арендной платы на рынке.

- Высокий GRM = совершенно новая недвижимость с меньшими затратами на текущее обслуживание, с новыми приборами и современными электрическими, сантехническими системами и системами отопления, вентиляции и кондиционирования.

Разработка шкалы оценки GRM для вашего рынка позволяет использовать расчет мультипликатора валовой арендной платы, чтобы сбалансировать риск между возрастом имущества и потенциальным увеличением расходов на техническое обслуживание.

В дополнение к возрасту недвижимости вы также можете учитывать рейтинг района Крыши, чтобы сравнивать GRM объектов, расположенных в одном районе.

Что такое хороший мультипликатор валовой ренты?

Точно так же, как ставки капитализации различаются между классами активов и рынками, МРЖ также различаются.

Например, арендная плата для одной семьи с GRM 11,5 может быть отличной сделкой в таком большом городе, как Атланта, но это будет слишком мало для рынка Луфкина, штат Техас, где GRM составляет 7.0 и выше. Лучший способ решить, хорош ли МРЖ, — это использовать мультипликатор валовой арендной платы для сравнения сопоставимых объектов недвижимости в одном и том же районе рынка.

Плюсы и минусы использования GRM

Инвесторы в недвижимость используют мультипликатор валовой арендной платы по трем причинам: GRM использует легкодоступную информацию, ее легко рассчитать и экономить время, отсеивая потенциально невыгодные сделки.

Однако мультипликатор валовой ренты имеет и недостатки.Вот самые большие плюсы и минусы использования формулы GRM.

Плюсы использования GRM

- GRM имеет большее значение, чем цена недвижимости, цена за квадратный фут или цена за единицу, потому что он учитывает получаемый доход от аренды.

- GRM — это простой в использовании инструмент предварительного отбора для оценки нескольких свойств и определения того, какое из них предлагает наибольшую потенциальную ценность на основе арендного дохода и запрашиваемой цены.

- GRM могут использовать как покупатели, так и продавцы.Продавец с полностью обновленной и ухоженной недвижимостью и опытный арендатор могут оценить недвижимость по запрашиваемой цене, которая немного выше, чем рыночный GRM. С другой стороны, покупатель будет искать МРЖ, который немного ниже рыночного МРЖ, потому что цена может быть ниже рыночной.

Минусы использования GRM

- Операционные расходы не учитываются при расчете МРЖ.

- Фактор вакантности из-за обычной смены единиц и плохо обслуживаемого имущества не учитывается в GRM. GRM

- полезны только при сравнении аналогичных типов недвижимости в одном районе или на одном рынке.

Расчет GRM и ставки капитализации

И МРЖ, и ставка капитализации рассчитываются с использованием доходного подхода, но эти две формулы анализируют стоимость недвижимости двумя разными способами. Формула ставки капитализации использует чистый операционный доход (NOI) и учитывает обычные операционные расходы, такие как ремонт, плата за управление, налоги на имущество и страхование.

Формула расчета ставки капитализации:

- Ставка капитализации = NOI / Рыночная стоимость

Вот пример того, как две сдаваемые в аренду объекты с одним и тем же GRM могут иметь разные ставки капитализации:

Свойство №1

- Рыночная стоимость $250 000

- Валовой доход $30 000

- NOI 20 000 долларов США

- ГРМ 8,33

- Максимальный процент 8%

Свойство №2

- Рыночная стоимость $250 000

- Валовой доход $30 000

- NOI 15 000 долларов США

- ГРМ 8.

33

33 - Ставка ограничения 6%

Это не обязательно означает, что недвижимость №1 с более высокой ставкой капитализации является лучшей инвестицией, чем недвижимость №2. Например, владелец первой собственности может отложить необходимое техническое обслуживание, чтобы сохранить высокий NOI.

С другой стороны, владелец собственности номер два, возможно, недавно потратил 5000 долларов на обновление арендной платы, создав более низкий NOI в краткосрочной перспективе, но более высокий NOI в долгосрочной перспективе, когда расходы вернутся к норме.

Если владелец собственности номер два также сможет получать дополнительный годовой доход от аренды в размере 2500 долларов США от обновленной собственности, предельная ставка и GRM также изменятся:

- Максимальная ставка: 22 500 долларов NOI / 250 000 долларов США Рыночная стоимость = 9% новой максимальной ставки по сравнению с предыдущей.6% предыдущая предельная ставка

- GRM: рыночная стоимость 250 000 долл.

США / валовой годовой доход от аренды в размере 32 500 долл. США = 7,7 нового GRM против 8,33 предыдущего GRM

США / валовой годовой доход от аренды в размере 32 500 долл. США = 7,7 нового GRM против 8,33 предыдущего GRM

Заключительные мысли

Мультипликатор валовой арендной платы дает инвесторам в недвижимость быстрый и простой способ проверки и ранжирования потенциальных инвестиций в недвижимость. GRM легко рассчитать, используя легкодоступную информацию.

Однако существуют ограничения на использование мультипликатора валовой ренты. МРЖ основан на валовом доходе и не учитывает операционные расходы.Кроме того, мультипликаторы валовой арендной платы можно использовать только при сравнении аналогичной арендуемой недвижимости в одних и тех же районах или на одних и тех же рынках.

В дополнение к расчету мультипликатора валовой арендной платы инвесторы в недвижимость могут использовать калькулятор Roofstock Cloudhouse Calculator для просмотра денежного потока, ставки капитализации, потенциального повышения стоимости и доходности любого дома на одну семью в США

Что такое хороший мультипликатор валовой ренты?

Что такое мультипликатор валовой ренты?

Hi Point Development / Лос-Анджелес, Калифорния Разница между мультипликатором валовой ренты и другими методами заключается в том, что он использует исключительно валовой доход от собственности по отношению к цене/стоимости здания для проверки собственности/портфеля. Таким образом, метрика является чем-то вроде грубого инструмента в аналитике недвижимости и используется в основном как ориентировочный инструмент проверки, а не как окончательный индикатор стоимости.

Таким образом, метрика является чем-то вроде грубого инструмента в аналитике недвижимости и используется в основном как ориентировочный инструмент проверки, а не как окончательный индикатор стоимости.

Проще говоря, мультипликатор валовой ренты – это отношение цены объекта недвижимости к его валовому доходу от аренды. Многие аналитики недвижимости ошибочно заявляют, что, используя валовой доход, мультипликатор валовой ренты может помочь инвестору определить, сколько времени потребуется для окупаемости инвестиционной собственности, используя только валовую арендную плату в качестве входных данных.

Вот формула мультипликатора валовой ренты.

GRM = Цена/Годовая арендная плата

Как видно из приведенной выше формулы, множитель валовой ренты рассчитывается путем деления справедливой рыночной стоимости имущества или запрашиваемой цены имущества, если оно выставлено на продажу, на расчетный годовой валовой доход от аренды. Это предполагает, конечно, что вы знаете расчетный годовой валовой доход от аренды недвижимости. Если продавец не предоставил фактический список арендной платы, вам необходимо провести некоторое исследование рынка, чтобы лучше понять среднюю запрашиваемую арендную плату в объектах, сопоставимых с рассматриваемым.

Если продавец не предоставил фактический список арендной платы, вам необходимо провести некоторое исследование рынка, чтобы лучше понять среднюю запрашиваемую арендную плату в объектах, сопоставимых с рассматриваемым.

Но, конечно же, помните, что мультипликатор валовой арендной платы нельзя использовать для прогнозирования количества времени, которое потребуется для погашения собственности, потому что этот период времени определяется другими факторами, не последним из которых является бремя оплаты расходов, которое уменьшает доступные денежные средства для погашения стоимости приобретения здания. Мультипликатор валовой арендной платы также не учитывает какой-либо долг, который мог быть использован для покупки недвижимости.

Расчет GRM

Мультипликатор валовой арендной платы часто также называют «мультипликатором валового дохода», что свидетельствует о доходах, получаемых не только за счет простой арендной платы.Независимо от того, какой термин вы используете, важно учитывать все годовые арендные платежи/доходы от собственности, включая плату за парковку, прачечную, хранение и многое другое.

Например, если инвестор планирует приобрести сдаваемое в аренду имущество за 5 миллионов долларов США с ежемесячным валовым доходом от аренды в размере 44 000 долларов США. Имущество приносит еще 2000 долларов в виде различных доходов, таких как чеки от прачечной с оплатой монетами на территории. Следовательно, нам нужно умножить 46 000 долларов (44 000 долларов + 2 000 долларов) на 12, что дает ежегодную арендную плату в размере 552 000 долларов.

Множитель валовой арендной платы = Цена недвижимости/Годовая валовая арендная плата = 5 миллионов долларов США/552 000 долларов США = 9,06

Итак, мы обнаружили, что мультипликатор валовой арендной платы для этого объекта равен 9,06.

Поскольку МРЖ использует валовую арендную плату в качестве знаменателя в уравнении, его нельзя использовать для расчета какого-либо периода окупаемости недвижимости; это может сделать только чистый операционный доход (NOI). NOI — это прибыль от эксплуатации имущества, которую можно использовать для распределения среди инвесторов в виде дивидендов или для погашения любых кредитов, предоставленных для покупки имущества.

GRM используется только в качестве эталона для сравнения одного свойства с другим. Профессиональные разработчики обычно просматривают так много свойств, что им приходится использовать инструменты быстрой проверки, чтобы определить, какие из них заслуживают дальнейшего изучения. GRM попадает в это ведро, как и другие «тупые» инструменты, такие как цена за квадратный фут, цена за единицу, арендная плата за квадратный фут и тому подобное.

Что такое хороший валовой множитель?

Hallwood Apartments / Бивертон, Орегон Мы получили GRM 9.06 лет в нашем примере. Это число варьируется в зависимости от ряда факторов. Самое важное, о чем следует помнить, это то, что она будет постепенно уменьшаться по мере удлинения рыночного цикла и роста цен на недвижимость. В начале цикла недвижимости, когда рынок выходит из рецессии, МРЖ, как правило, будет относительно низким, поскольку инвесторы возвращаются к покупке недвижимости, поскольку ликвидность начинает медленно возвращаться в обращение. Высокие одноразрядные GRM могут быть нормой в таких обстоятельствах.

Высокие одноразрядные GRM могут быть нормой в таких обстоятельствах.

По мере того, как цикл расширяется и денежные средства для инвестиций становятся более доступными, как от кредиторов, так и от инвесторов в акционерный капитал, цены растут быстрее, чем арендная плата, и МРЖ растет – возможно, до подросткового возраста.

Хорошее эмпирическое правило заключается в том, что чем ниже GRM, тем более потенциально прибыльной будет сделка. Недвижимость класса B и класса C на вторичном или третичном рынках обычно будет иметь более низкий GRM, чем недвижимость класса A или недвижимость, расположенная на первичном, основном рынке.

Помните, что когда вы работаете над расчетом мультипликатора валовой арендной платы, крайне важно не забывать учитывать все эксплуатационные расходы, прежде чем нажимать на курок в отношении собственности. Тот факт, что свойство имеет низкий GRM, не означает, что это гарантированно.Эксплуатационные расходы, такие как коммунальные услуги, техническое обслуживание, управление, расходы на ремонт, вакансии и другие расходы, являются важной частью оценки того, является ли недвижимость прибыльной и имеет ли она потенциал для инвестиций.

Инвесторам рекомендуется сравнивать яблоки с яблоками при рассмотрении GRM. Например, сравнивать МРЖ промышленного здания класса С с МРЖ многоквартирного дома класса А нецелесообразно, особенно если эти объекты расположены на разных рынках. Вместо этого используйте GRM для анализа относительно схожих активов в аналогичном состоянии на аналогичных рынках.

Множитель валовой арендной платы Примеры:

Помимо рассмотрения стадии цикла недвижимости, МРЖ также может колебаться в зависимости от других факторов, таких как местоположение и тип собственности. Например, вероятно, будет постоянный диапазон, в котором МРЖ будет происходить для свойств класса А, и другой диапазон для свойств класса С.

Недвижимость класса А, которая сопряжена с более низкими операционными рисками, поскольку она находится в хорошем состоянии, удачно расположена и имеет арендаторов с более высокой кредитоспособностью, будет стоить дороже по отношению к валовой арендной плате по сравнению с недвижимостью класса С. Точно так же МРЖ будет различаться в зависимости от города, региона и даже штата, что позволит инвестору быстро сравнить возможности за пределами областей, в которых он непосредственно знаком. Например, разработчик, обнаруживший, что цены поднялись до неприемлемого уровня на своем местном рынке, возможно, с МРЖ в среднем или старшем подростковом возрасте, может быть соблазнен присмотреться к рынкам, где МРЖ все еще колеблется в однозначных числах.

Точно так же МРЖ будет различаться в зависимости от города, региона и даже штата, что позволит инвестору быстро сравнить возможности за пределами областей, в которых он непосредственно знаком. Например, разработчик, обнаруживший, что цены поднялись до неприемлемого уровня на своем местном рынке, возможно, с МРЖ в среднем или старшем подростковом возрасте, может быть соблазнен присмотреться к рынкам, где МРЖ все еще колеблется в однозначных числах.

Почему важен мультипликатор валовой ренты?