Москва транспортный налог: Ошибка 404 | ФНС России

Россиянам напомнили, кто может не платить транспортный налог

МОСКВА, 18 янв — ПРАЙМ. В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

Автомобилистов предупредили о новом ограничении с 1 февраля

На федеральном уровне от уплаты транспортного налога освобождены только владельцы легковых машин, специально оборудованных для использования инвалидами, а также автомобили с мощностью двигателя менее 100 лошадиных сил, полученные через органы соцзащиты.

Что касается регионов, то издание приводит пример Москвы. В столице могут не платить транспортный налог:

- Герои Советского Союза, Герои РФ, граждане, награждённые орденом Славы трёх степеней.

- ветераны и инвалиды ВОВ

- ветераны и инвалиды боевых действий

- инвалиды I и II групп

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, которые были созданы фашистами и их союзниками в период Второй мировой войны.

- один из родителей (усыновителей), опекун, попечитель ребёнка-инвалида,

- владельцы «малолитражек», автомобилей с мощностью двигателя до 70 лошадиных сил включительно. Но в этом случае льгота распространяется только на один автомобиль.

- один из родителей (усыновителей) в многодетной семье,

- граждане, имеющие право на получение социальной поддержки,

- россияне, принимавшие участие в составе подразделений особого риска непосредственное в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- граждане, получившие или перенёсшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику,

- один из опекунов инвалида с детства, признанного недееспособным по суду,

- лица, имеющие транспортные средства, оснащённые исключительно электрическими двигателями.

Поясняется, что льгота предоставляется физлицам только на одно зарегистрированное на них транспортное средство.

В случае, если во владении находится автомобиль с мощностью двигателя более 200 л.с., то льгота распространяется только на одну группу — родители многодетных семей.

Транспортный налог в 2021 году. На что обратить внимание

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Почему так важно обратить внимание на информацию по авансовым платежам? Как отмечено в НК РФ, порядок уплаты налога устанавливают законодательные органы субъектов Российской Федерации1. Также субъекты РФ вправе не устанавливать отчетные периоды2, и организации в таких регионах не платят авансовые платежи по транспортному налогу.

Также за налоговый период 2020 года и последующие периоды отменяется обязанность представлять в налоговый орган декларацию по транспортному налогу5. По мнению налоговых органов, это решение поможет снизить издержки бизнеса по подготовке налоговой отчетности и сократит процесс выявления недоимки6.

Для обеспечения полноты уплаты налога организациям в течение 2021 года будут направляться сообщения об исчисленных налоговыми органами суммах транспортного налога по установленной форме7. Они составляются на основе имеющейся у налогового органа информации, в том числе полученной из госорганов, регистрирующих транспортные средства, а также сведений о заявленных компанией налоговых льготах.

Такие сообщения направляются в следующие сроки:

- не позднее шести месяцев со дня истечения установленного срока уплаты налога за истекший налоговый период;

- не позднее двух месяцев со дня получения налоговым органом информации, влекущей перерасчет налога за предыдущие налоговые периоды;

- не позднее одного месяца со дня получения налоговым органом сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации.

Сообщение отправляется по ТКС или через личный кабинет налогоплательщика, а если передать этими способами невозможно — направляется по почте заказным письмом или вручается руководителю или представителю организации лично под расписку.

В сообщении налоговые органы отразят сведения об объекте налогообложения, налоговой базе, налоговом периоде, налоговой ставке и сумме исчисленного налога. Если организация не согласна с расчетом инспекции, она вправе подать в ИФНС пояснения или документы, подтверждающие правильность ее варианта.

Рассмотрев возражения, инспекция направит организации ответ по рекомендованной форме8. В зависимости от результата рассмотрения налоговые органы:

- либо уточнят свой расчет и уменьшат сумму налога, если организация докажет, что сумма налога завышена;

- либо выставят организации требование о погашении недоимки, если не примут во внимание возражения организации.

Дать ответ на пояснения или документы налоговые органы обязаны в течение месяца9.

Еще одно нововведение – с 2021 года действует новый порядок исчисления налога в отношении транспортного средства, прекратившего существование в связи с его гибелью или уничтожением. По общему правилу налог исчисляется на основании сведений, которые представляются в ФНС России органами, ведущими государственную регистрацию транспортных средств. Теперь из него сделано исключение для прекративших свое существование объектов: исчисление налога по ним прекращается с первого числа месяца их гибели или уничтожения на основании заявления, представленного налогоплательщиком в налоговый орган.

Чем EY может помочь

- Подготовить расчет транспортного налога и авансовых платежей

- Запросить выписки и сверить данные с налоговым органом

- Проверить правильность расчета транспортного налога налоговыми органами

- Помочь в подготовке пояснений, подтверждающих правильность расчета налога организацией

Авторы:

Елена Серкова

Лариса Горбунова

|

Наименование объекта налогообложения

|

Налоговая ставка в рублях

|

|

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

|

|

|

до 100 л.с. (до 73,55 кВт) включительно |

7 |

|

свыше 100 л. |

20 |

|

свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно |

30 |

|

свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно |

38 |

|

свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно |

45 |

|

свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно |

60 |

|

свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно |

75 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

150 |

|

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

|

|

с. (до 14,7 кВт) включительно с. (до 14,7 кВт) включительно

|

7 |

|

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно |

15 |

|

свыше 35 л.с. (свыше 25,74 кВт) |

50 |

|

Автобусы со сроком полезного использования до 5 лет ¦включительно с мощностью двигателя (с каждой лошадиной силы):

|

|

|

до 110 л.с. (до 80,9 кВт) включительно |

10 |

|

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно |

17 |

|

свыше 200 л.с. (свыше 147,1 кВт) |

35 |

|

Автобусы со сроком полезного использования свыше 5 лет с мощностью двигателя (с каждой лошадиной силы):

|

|

|

до 110 л. |

15 |

|

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно |

26 |

|

свыше 200 л.с. (свыше 147,1 кВт) |

55 |

|

Грузовые автомобили со сроком полезного использования до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы):

|

|

до 100 л.с. (до 73,55 кВт) включительно |

10 |

|

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

17 |

|

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

25 |

|

свыше 200 л. |

35 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

45 |

|

Грузовые автомобили со сроком полезного использования свыше 5 лет с мощностью двигателя (с каждой лошадиной силы):

|

|

|

до 100 л.с. (до 73,55 кВт) включительно |

15 |

|

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

26 |

|

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

38 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

55 |

|

свыше 250 л. |

70 |

|

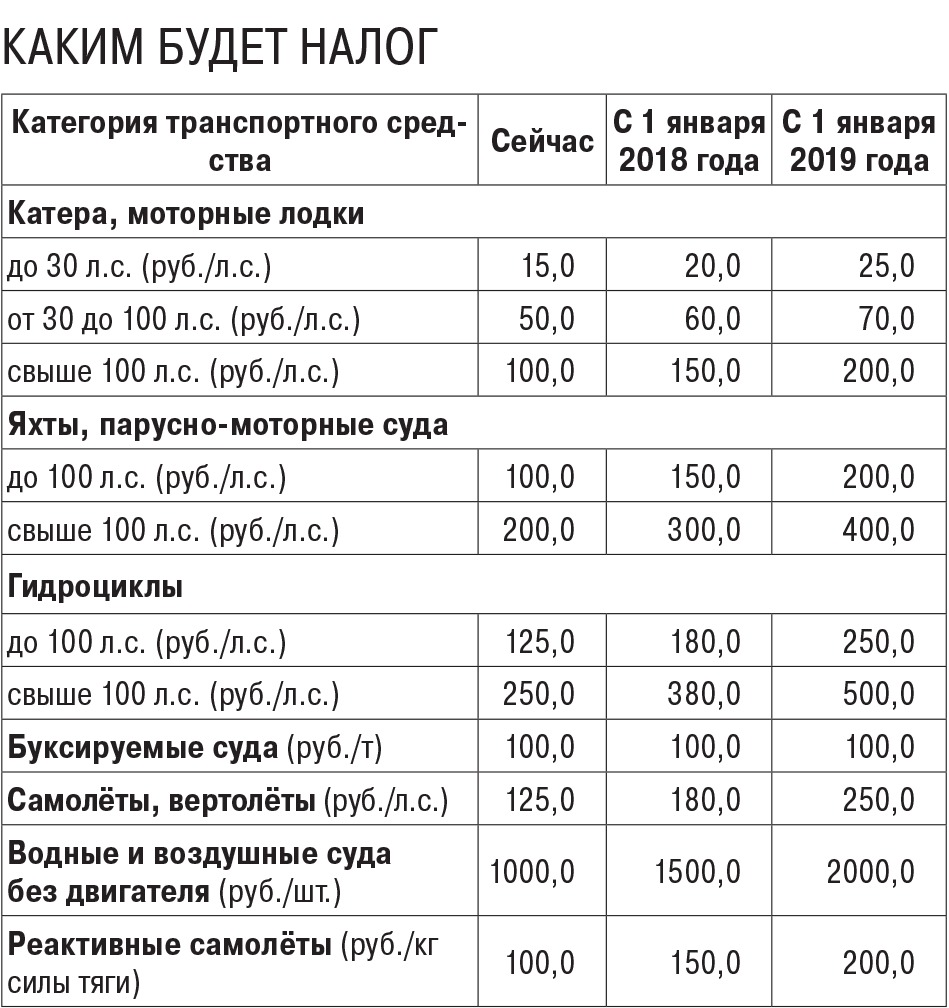

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы):

|

|

|

до 100 л.с. (до 73,55 кВт) включительно |

50 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

100 |

|

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

|

|

|

до 100 л.с. (до 73,55 кВт) включительно |

125 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

250 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) |

65 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) |

125 |

|

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) |

100 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) |

800 |

| Яхты и другие парусно-моторные судна с мощностью двигателя (с каждой лошадиной силы):

|

|

| до 100 л.с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

Транспортный налог | ООО «Альфа-Лизинг»

Транспортный налог введен в ходе налоговой реформы с 2003 года. Он так же, как и налог на имущество организаций является региональным, т.е. все денежные средства от него поступают в бюджеты субъектов Российской Федерации. Это постоянный и ежегодно увеличивающийся источник пополнения бюджета. Ведь в последние годы в десятки раз выросло не только количество собственников автомобилей, но также обладателей водных и воздушных видов транспорта.

При регистрации приобретаемых в лизинг автомобилей на лизингодателя возможна постановка транспорта на временный учёт на лизингополучателя. В этом случае транспортный налог уплачивается лизингополучателем. Обычно в договорах лизинга предусматривается, что регистрация автотранспорта осуществляется на лизингополучателя. Однако, в некоторых регионах регистрация автомобилей может требовать наличия определенной инфраструктуры (автохозяйство), как например в Санкт-Петербурге.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов.

Сумму транспортного налога каждая организация определяет самостоятельно. Она зависит от типа транспортного средства и мощности его двигателя. Обычно мощность двигателя измеряется в лошадиных силах. Она указана в технической документации.

Сумма транспортного налога зависит от мощности двигателя автомобиля в лошадиных силах и ставки налога. Иными словами, ставки транспортного налога устанавливаются в расчете на одну лошадиную силу. В статье 361 НК РФ указаны ориентировочные ставки транспортного налога, а законодатели на местах имеют право их увеличивать или уменьшать, но не более, чем в пять раз.

Платить транспортный налог необходимо по местонахождению транспортных средств. То есть налог перечисляется в бюджет того региона, где зарегистрирован транспорт (ст. 363 НК РФ). Для автотранспортных средств местонахождением считается место их государственной регистрации (ст. 83 НК РФ). Кроме того, организации должны иметь в виду, что по транспортному налогу нужно будет представлять налоговые декларации по местонахождению транспортных средств. Следовательно, организации, которые передают транспортные средства филиалам или представительствам, должны уплачивать транспортный налог и подавать декларацию по транспортному налогу по местонахождению филиалов или представительств.

Перечислять транспортный налог в бюджет нужно один раз в год. А вот сроки платежа устанавливаются региональным законодательством.

Транспортный налог уплачивают и те организации, которые используют общий режим налогообложения, и те, которые переведены на уплату единого налога на вмененный доход, единого сельскохозяйственного налога или применяют упрощенную систему налогообложения.

24 августа 2013 г. вступил в силу Федеральный закон №248-‐ФЗ от 23.07.2013 г., которым изменен порядок уплаты и администрирования транспортного налога. Новая редакция пп. 2 п. 5 ст. 83, п. 2 ст. 84 НК РФ установила, что местом нахождения транспортных средств теперь признается исключительно место нахождения собственника имущества, а не место государственной регистрации транспортных средств. Этот факт создал много противоречий для сторон лизинговой сделки, о которых можно прочитать в разделе новостей рынка на нашем сайте. Планируется, что в ближайшее время указанное противоречие будет законодательно отрегулировано.

Нужно ли организациям Москвы и Московской области платить авансы по транспортному налогу в 2021 году?

В соответствии со ст. 356 НК РФ транспортный налог устанавливается НК РФ и законами субъектов РФ о налоге.

С 2021 года вступили в силу поправки в НК РФ о единых сроках уплаты организациями транспортного и земельного налогов (Федеральный закон от 29.09.2019 N 325-ФЗ). Так, авансовые платежи по указанным налогам с 2021 года подлежат уплате не позднее последнего числа месяца, следующего за истекшим отчетным периодом: это I, II и III кварталы календарного года. То есть за первый отчетный период 2021 года авансовые платежи необходимо оплатить не позднее 30 апреля, за второй – не позднее 2 августа (так как 31 июля и 1 августа нерабочие дни), за третий – не позднее 1 ноября (31 октября – нерабочий день).

Указанные авансовые платежи могут не платиться, если это предусмотрено законом субъекта РФ.

Законом города Москвы «О транспортном налоге» от 09.07.2008 N 33 в соответствии с гл. 28 НК РФ установлен порядок уплаты транспортного налога на территории города Москвы, определены ставки налога и налоговые льготы. Обратите внимание, что Законом города Москвы от 20.11.2019 N 29 «О внесении изменений в отдельные законы города Москвы в сфере налогообложения» п. 1 ст. 3 «Порядок и сроки уплаты налога» Закона N 33 утрачивает силу с 01.01.2021 года. Этот пункт до 2021 года предусматривал освобождение организаций от уплаты авансовых платежей по транспортному налогу в течение года.

Таким образом, на основании ст. 363 НК РФ (в ред. Федерального закона от 29.09.2019 № 325-ФЗ) и Закона города Москвы N 33 в 2021 году авансовые платежи по транспортному налогу в Москве необходимо оплатить за первый отчетный период 2021 года – не позднее 30 апреля, за второй – не позднее 2 августа (так как 31 июля и 1 августа нерабочие дни), за третий – не позднее 1 ноября (31 октября – нерабочий день).

- Московская область

В Московской области до 2021 года авансовые платежи по транспортному налогу уплачивались в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом (ст. 2 Закона Московской области от 16.11.2002 N 129/2002-ОЗ). С 2021 года их необходимо уплачивать в срок, установленный п. 1 ст. 363 НК РФ. Но по сути сам срок перечисления авансов по транспортному налогу для Московской области с 2021 года не изменился.

Читайте подробнеекак рассчитать в 2020 году

НалогиВ чём суть изменений и когда они вступят в силу?

1. Главное изменение – это отмена декларации по транспортному налогу за налоговый период 2020.

2. Получить льготы на транспортный налог можно будет, подав заявление. К нему можно приложить документы, подтверждающие право на льготы.

3. Ещё одна новость, касающаяся заявление на льготы – увеличение срока его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

4. Нужно будет платить транспортный налог на моторные лодки с двигателем мощностью до 5 лошадиных сил включительно.

Сдачу декларации отменят только с 1 января 2021 года. Но по правилам декларацию за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу – а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщений из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

Как рассчитать транспортный налог в 2020 году?

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно будет по старой схеме. Давайте вспомним, как это сделать.

Налоговая база в этой формуле – это мощность автомобиля в лошадиных силах.

Размеры налоговых ставок зависят от законов субъекта РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортного средства и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от законов субъекта РФ – как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размера ставок региональные законодатели могут учитывать «возраст» транспортного средства и/или его экологический класс (пункт 3 статьи 361 НК РФ).

Чтобы узнать размер ставок на транспортный налог, установленный в вашем регионе, воспользуйтесь сервисом «Справочная информация о ставках и льготах по имущественным налогам».

Ещё один сервис на официальном сайте ФНС, который может вам пригодиться – «Справочная информация о ставках и льготах по имущественным налогам». С помощью него можно не только рассчитать налог, но и узнать, имеете ли вы право на налоговые льготы.

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов. То есть, в формуле используется не только налоговая база и размер ставок, но и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Транспортный налог для физических лиц

Физические лица, на которых зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 статьи 362 НК РФ, налоговый орган сам исчисляет сумму транспортного налога, подлежащую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, подлежащей к уплате. Налоговым периодом признаётся один календарный год.

Спасибо за отзыв!

Комментарии для сайта CackleВ Москве могут отменить транспортный налог для электромобилей

Мэрия Москвы в ближайшее время внесет в Мосгордуму законопроект об отмене транспортного налога на электромобили и увеличит субсидии из бюджета на покупку электромобилей для каршеринга и такси. Об этом сообщил столичный мэр Сергей Собянин, уточнив, что для сервисов каршеринга и служб такси субсидии на покупку электромобилей будут в два раза выше субсидий на закупки машин с двигателями внутреннего сгорания.

Также город собирается развивать инфраструктуру зарядки для электромобилей, пишет агентство «Интерфакс». Для этого мэрия Москвы и ПАО «Россети» подписали соглашение об установке в 2019-2023 гг. не менее 300 зарядных станций для электробусов, легкового и двухколесного электротранспорта с обслуживанием в течение 15 лет по контракту жизненного цикла.

С.Собянин связал 90% проблем с экологией в Москве не с заводами и фабриками, а с обычными автомобилями, которые миллионами ежедневно ездят по городу. «Конечно, очень важно, чтобы менялось топливо, становились более экологичными машины, двигатели. Но кардинально это можно изменить только, вообще отказавшись от моторного топлива и перейдя на электромобили», — считает мэр.

Согласно данным аналитического агентства «АВТОСТАТ», по состоянию на 1 января 2019 года в нашей стране насчитывалось 3,6 тыс. электромобилей. Это даже не дотягивает до 0,01% общего количества легковых автомобилей, имеющихся в России. При этом примерно каждый пятый электрокар зарегистрирован в Приморском крае (735 шт.). Этот регион по объему парка «экологически чистых» автомобилей даже превосходит суммарные показатели Москвы (405 шт.), Подмосковья (141 шт.) и Санкт-Петербурга (106 шт.). Между тем, за восемь месяцев 2019 года объем рынка новых электромобилей в России вырос более чем в 2,5 раза и составил 238 единиц.

Как говорит директор по маркетингу и связям с общественностью «ММС Рус» Илья Никоноров, на сегодняшний день объемы продаж электромобилей в России измеряются сотнями единиц в год, тогда как на многих развитых рынках счет идет на десятки и сотни тысяч. Причины все те же, что и 5, и 10 лет назад: стоимость электромобиля, отсутствие инфраструктуры – это две главные проблемы. Есть и другие, такие как дальность пробега на одной зарядке, время зарядки, уменьшающаяся емкость батареи при минусовых температурах и т.д.

Подробнее о перспективах электромобилей на российском рынке – читайте в нашей рубрике «Вопрос эксперту».

Российская Федерация — Корпоративное право — Прочие налоги

Налог на добавленную стоимость (НДС)

НДС — это федеральный налог в России, уплачиваемый в федеральный бюджет.

Налогоплательщики следуют «классической» системе НДС, при которой плательщик НДС обычно учитывает НДС по полной продажной цене сделки и имеет право на возмещение входящего НДС, понесенного в связи с затратами на товарно-материальные запасы и другими связанными бизнес-расходами. Российская система НДС, хотя изначально и не основывалась на модели Европейского союза (ЕС), тем не менее больше с ней сблизилась.Однако в настоящее время она по-прежнему отличается от системы НДС ЕС по-разному.

Иностранные компании, предоставляющие электронные услуги российским клиентам (как физическим, так и юридическим лицам), должны получить регистрацию НДС в России и самостоятельно уплатить НДС.

Перечень услуг, считающихся электронными для целей НДС, предусмотрен статьей 174.2 Налогового кодекса РФ и включает, в частности:

- Предоставление прав на использование программ для ЭВМ через Интернет

- оказание рекламных услуг в сети Интернет

- оказание услуг по размещению предложений о приобретении или продаже товаров, работ, услуг или имущественных прав в сети Интернет

- продажа электронных книг, графических изображений и музыки через Интернет, а

- хранение и обработка информации, предоставление доменных имен, услуги хостинга и т. Д.

НДС обычно применяется к стоимости товаров, работ, услуг или имущественных прав, поставляемых в Россию. Стандартная ставка НДС в России составляет 20% (18% до 2019 г.) (более низкая ставка 10% применяется к некоторым основным продуктам питания, детской одежде, лекарствам и медицинским товарам, печатным публикациям и т. Д.). Те же ставки НДС (как и для внутренних поставок) применяются к импорту товаров в Россию.

Экспорт товаров, международные перевозки и другие услуги, связанные с экспортом товаров из России, международными пассажирскими перевозками, а также некоторые другие поставки имеют нулевую ставку с правом возмещения входящего НДС.Применение ставки НДС 0% и возмещение соответствующих сумм входящего НДС подтверждается предоставлением ряда документов в налоговые органы в определенные сроки. Взыскание входящего НДС, связанного с экспортом товаров (кроме экспорта сырья), осуществляется в соответствии с общими правилами взыскания (т.е. до подачи подтверждающих документов в налоговые органы). Для документального подтверждения права облагать экспортные поставки в страны-участницы Таможенного союза особые правила действуют по ставке НДС 0%.С 1 января 2018 года можно отказаться от применения ставки НДС 0% в отношении экспорта товаров, международных перевозок и других услуг, связанных с экспортом товаров из России, и применить стандартную ставку НДС.

Список товаров и услуг, освобожденных от НДС, включает базовые банковские и страховые услуги, услуги, предоставляемые финансовыми компаниями (депозитариями, брокерами и некоторыми другими), образовательные услуги, предоставляемые сертифицированными учреждениями, продажу определенного основного медицинского оборудования, пассажирские перевозки и некоторые другие социально значимые услуги.Большинство аккредитованных офисов ИФВ (а также их аккредитованные сотрудники) могут быть освобождены от уплаты НДС по арендной плате за недвижимость.

С 1 января 2021 года освобождение от НДС, применимое к передаче программного обеспечения и баз данных, включая лицензирование, будет значительно сужено. В результате иностранные поставщики программного обеспечения на российском рынке, вероятно, потеряют право применять это освобождение, и такие поставки будут облагаться российским НДС по ставке 20%.

Освобождение от НДС поставок не влечет за собой право на возмещение относимого входящего НДС.Вместо этого затраты, связанные с невозмещаемым входящим НДС, в большинстве случаев вычитаются для целей КПН.

НДС у источника выплаты

Российское законодательство о НДС предусматривает правила определения места оказания услуг с учетом НДС. Эти правила делят все услуги на разные категории, чтобы определить, где они считаются оказанными для целей НДС. Например, определенные услуги считаются оказанными там, где они выполняются, тогда как некоторые считаются оказанными там, где «покупатель» услуг осуществляет свою деятельность, некоторые — там, где находится соответствующее движимое или недвижимое имущество, и все же другие места, где «продавец» осуществляет свою деятельность и т. д.

В соответствии с механизмом обратного начисления российский покупатель должен учитывать НДС по любому платежу, который он производит не зарегистрированной в налоговой системе иностранной компании, если платеж связан с поставкой товаров или услуг, которые считаются поставленными в Россию, на основании правила о месте поставки НДС, и которые не подпадают под какие-либо освобождения от НДС в соответствии с внутренним законодательством о НДС. В таких обстоятельствах в соответствии с законодательством российский покупатель должен действовать в качестве налогового агента для целей российского НДС, удерживая российский НДС по ставке 20/120 (18/118 до 2019 г.) из платежей иностранному поставщику и перечисляя такой НДС Российский бюджет.Удержанный НДС может быть возмещен российскими плательщиками в соответствии со стандартными правилами возмещения входящего НДС в соответствии с законодательством.

Возмещение входящего НДС

Налогоплательщики обычно имеют право на возмещение входящего НДС, связанного с покупкой товаров, работ, услуг или имущественных прав, при условии, что они соблюдают набор правил, установленных законодательством о НДС. Входящий НДС потенциально может быть возмещен налогоплательщиком в следующих случаях:

- НДС по товарам, услугам или работам, приобретенным для проведения операций, облагаемых НДС.

- Входящий НДС относится к авансовым платежам, перечисленным российским поставщикам товаров (работ, услуг), при условии, что такие приобретенные товары (работы, услуги) предназначены для использования в деятельности, облагаемой НДС. Обратите внимание, что налогоплательщики имеют право (а не обязаны) применять это правило, и они могут выбирать, использовать это право или нет.

В ряде случаев необходимо восстановить входящий НДС.

С 1 января 2018 года в России действует безналоговая система.Иностранные физические лица имеют право на возврат НДС, уплаченного при розничной покупке товаров. Возврат возможен, если сумма покупки превышает 10 000 рублей и место, где был приобретен товар, внесено в специальный список, установленный государством.

Начиная с 1 июля 2019 года, корпоративные налогоплательщики получают право на возмещение входящего НДС в отношении экспорта многих видов услуг, включая разработку программного обеспечения, консалтинговые, юридические и маркетинговые услуги (несмотря на то, что они не платят выходной НДС при оказании таких услуг). Сервисы).Однако новые положения не распространяются на экспорт освобожденных от НДС услуг, перечисленных в статье 149 НК РФ. Например, налогоплательщики, которые передают / лицензируют права на программные продукты, изобретения, ноу-хау и некоторые другие объекты интеллектуальной собственности (ИС) иностранным клиентам или предоставляют определенные виды услуг в области исследований и разработок (НИОКР), по-прежнему не будут право на возмещение входящего НДС.

Требования по НДС

Каждый налогоплательщик, осуществляющий облагаемые НДС поставки товаров, работ, услуг или имущественных прав, должен выписывать счета-фактуры и предоставлять их покупателям.Налогоплательщик, поставляющий товары, работы или услуги, облагаемые НДС, покупателю, не являющемуся плательщиком НДС, может отказаться выставлять счет-фактуру по НДС, если письменно согласовано с покупателем. Счета-фактуры НДС должны быть выставлены в течение пяти дней после поставки. Счет-фактура НДС — это стандартная форма, устанавливаемая правительством. Соблюдение требований к выставлению счетов имеет решающее значение для возможности покупателя возместить входящий НДС.

Входящие и исходящие счета-фактуры НДС обычно должны регистрироваться налогоплательщиками в специальных регистрах НДС покупок и продаж.

декларации по НДС должны подаваться в налоговые органы ежеквартально в электронном виде. НДС необходимо уплачивать после окончания каждого квартала тремя частями, не позднее 25-го дня каждого из трех последовательных месяцев, следующих за кварталом, за исключением возврата НДС, удержанного российскими покупателями в соответствии с механизмом обратного начисления, который переводиться в дату внешнего платежа.

НДС на импорт

НДС уплачивается таможне при ввозе товаров.Налоговой базой для импортного НДС обычно является таможенная стоимость импортируемых товаров, включая акцизы. При ввозе товаров в Россию может применяться ставка НДС 20% (18% до 2019 г.) или 10%, в зависимости от специфики товаров. Как правило, импортный НДС может быть востребован для возмещения импортером при соблюдении установленных требований для такого возмещения.

Ограниченный ассортимент товаров может быть освобожден от импортного НДС. В перечень таких товаров входят, например, некоторые медицинские изделия и товары, предназначенные для дипломатического корпуса.Освобождение от импортного НДС возможно на определенное технологическое оборудование (включая его комплектующие и запчасти), аналоги которого в России не производятся. Перечень такого оборудования установлен Правительством России.

Ввозные пошлины

Товары, ввозимые в Российскую Федерацию, облагаются таможенными пошлинами. Ставка зависит от типа актива и страны его происхождения (обычно от 0% до 20% от таможенной стоимости). Особое освобождение от таможенных пошлин распространяется на товары, внесенные в уставный капитал российских компаний с иностранными инвестициями.

Россия была принята во Всемирную торговую организацию (ВТО) в 2012 году.

Россия также является членом Евразийского экономического союза (ЕАЭС) (вместе с Беларусью, Казахстаном, Арменией и Кыргызстаном). Союз имеет единую таможенную территорию, и продажи между странами-членами освобождены от таможенных формальностей. Члены ЕАЭС применяют единые таможенные тарифы и методологию таможенной оценки.

Сбор за таможенное оформление

Товары, перемещаемые через таможенную границу Российской Федерации, облагаются таможенным сбором по фиксированной ставке.Размер сбора зависит от таможенной стоимости перевозимых товаров. Комиссия обычно незначительна.

Акцизный сбор

Акцизы обычно уплачиваются производителями подакцизных товаров на свои внутренние поставки. Акцизы также взимаются с импорта подакцизных товаров. Экспорт подакцизных товаров обычно освобождается от акцизных сборов. Подакцизными товарами являются автомобили, табак, алкоголь и некоторые нефтепродукты. Специальные ставки акцизов на каждый вид подакцизных товаров устанавливаются в НКР.Ставки варьируются в широких пределах и зависят от различных факторов.

Налог на имущество

Максимальная ставка налога на имущество составляет 2,2%, региональные законодательные органы вправе ее снизить.

Движимое имущество налогом не облагается. Нет четкого определения того, какое имущество следует считать движимым, а какое — недвижимым. На практике налоговые органы склонны применять широкое толкование недвижимого имущества.

Начиная с 2020 года налог рассчитывается следующим образом:

- Недвижимость, учитываемая как основные средства, облагается налогом по среднегодовой стоимости в соответствии с российскими ОПБУ.

- Некоторые статьи облагаются налогом по кадастровой стоимости (строка баланса не имеет значения). В перечень таких объектов входят: торговые и бизнес-центры, офисы (перечень объектов утверждается соответствующим регионом России), жилые помещения, объекты незавершенного строительства, гаражи, парковочные места, а также жилые дома, садовые домики. , хозяйственные постройки (сооружения), расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, овощеводства, садоводства или индивидуального жилищного строительства (если это установлено в уставе субъекта Российской Федерации, на территории которого находится имущество).Ставка налога на такую недвижимость не может превышать 2%.

С 2015 по 2034 год нулевая ставка применяется к магистральным газопроводам и сооружениям, составляющим неотъемлемые части таких трубопроводов, а также к объектам добычи газа и объектам производства и хранения гелия при соблюдении определенных условий (например, первоначальный ввод в эксплуатацию после 1 января 2015 года. ).

Трансфертные налоги

В России нет трансфертных налогов.

Транспортный налог

Транспортным налогом облагаются отдельные виды наземного, водного и воздушного транспорта, зарегистрированные в России.Применяются фиксированные ставки (за единицу мощности, валовую вместимость или транспортную единицу), которые могут отличаться в зависимости от мощности двигателя, валовой вместимости и типа транспорта. Фактические ставки в регионах России могут быть увеличены / снижены законодательными органами отдельных субъектов Российской Федерации не более чем в 10 раз. Правила отчетности и оплаты установлены региональными законодательными органами.

Множитель (до трех) зависит от возраста и стоимости автомобиля.

Налоги на заработную плату

В дополнение к социальным взносам, за которые несет ответственность работодатель, нет налогов на фонд заработной платы.

Социальные отчисленияГодовая заработная плата всех сотрудников в 2021 году облагается налогом по следующим правилам:

- Взносы в Фонд социального страхования: Облагается налогом только первые 966 000 рублей заработной платы (по ставке 2,9%).

- Взносы в Пенсионный фонд: первые 1 465 000 рублей облагаются налогом по ставке 22%, превышение — по ставке 10%.

- Взносы в фонд медицинского страхования: к общей заработной плате применяется ставка 5,1%.

Вознаграждение иностранных граждан, временно пребывающих в России, покрывается (i) взносами на пенсионное страхование по ставке 22% в пределах порогового значения 1 465 000 руб. И 10% доплатой к вознаграждению, выплачиваемому сверх порога, и (ii ) взносы на социальное страхование в размере 1.8% в пределах 966 000 рублей. Единственное исключение — для высококвалифицированных специалистов, имеющих соответствующее разрешение на работу.

Начиная с 1 апреля 2020 года и в дальнейшем социальные отчисления для малых и средних предприятий снижены почти до 15%.

Социальные выплаты будут доступны для ИТ-компаний и технологических компаний с 1 января 2021 года при соблюдении определенных критериев:

| 2017-2020 | С 2021 года (бессрочно) | |

| ИТ-компании (не выше верхней границы) — отчисления в Пенсионный фонд | 14% | 7.6% |

| ИТ-компании (с превышением верхнего предела) — взносы в Фонд медицинского страхования | 4% | 0,1% |

| Технологические компании (не выше верхней границы) — отчисления в Пенсионный фонд | Без пособий | 7,6% |

| Технологические компании (не превышающие верхнего предела) — взносы в Фонд медицинского страхования | Без пособий | 0,1% |

Работодатели также обязаны уплачивать страховой взнос от несчастных случаев на работе и профессиональных заболеваний.Ставка этого взноса варьируется от 0,2% до 8,5% от фонда оплаты труда в зависимости от вида деятельности работодателя.

Налог на добычу полезных ископаемых (MRET)

Расчет MRET зависит от типа минерального ресурса.

MRET для угля, нефти, газа и газового конденсата рассчитывается с использованием извлеченного объема соответствующего ресурса. Ставка налога устанавливается как фиксированная ставка, умноженная на различные коэффициенты, привязанные к мировым ценам и характеристикам отрасли.Нулевая ставка MRET применяется к нефти, добываемой с новых месторождений в определенных регионах России (например, Восточная Сибирь, внутренние и территориальные воды в северной полярной зоне, Азовское и Каспийское моря, а также Ненецкий и Ямальский регионы) на начальном этапе их добычи.

MRET для других природных ресурсов зависит от стоимости добытых ресурсов. Ставка налога варьируется от 3,8% до 8%. Например, 3,8% для калийной соли, 4,8% для черных металлов, 6% для продуктов, содержащих золото, и 8% для цветных металлов и алмазов.

Сниженные ставки MRET применяются к инвесторам на Дальнем Востоке России ( см. Региональные льготы в разделе «Налоговые льготы и льготы», чтобы получить более подробную информацию ).

Экологический сбор

Производители и импортеры товаров, подлежащих утилизации, должны уплачивать экологический сбор после того, как они больше не пригодны для использования или потребления из-за износа, с разбивкой по определенным группам товаров. К ним относятся бумага и бумажные изделия, резина и пластмассовые изделия, текстиль и кожа, металлы и электроника.

Следует отметить, что технически комиссия не является налогом и устанавливается специальным законом, который не является частью НК РФ. Он взимается с предприятий, работающих в определенных отраслях, чья продукция, как установлено, оказывает воздействие на окружающую среду, требующее компенсации.

Сбор рассчитывается путем умножения трех значений: (масса / количество товаров, подлежащих утилизации [или масса упаковки]) * (ставка сбора) * (норма утилизации в относительных единицах).

Следующие группы товаров облагаются наибольшим экологическим сбором: аккумуляторные батареи, компьютерное оборудование, бытовая электроника и некоторые виды промышленного оборудования.

Торговый сбор

Региональные власти могут ввести торговый сбор в своих муниципалитетах (или городах федерального значения). Он применяется к активам, используемым в розничной и оптовой торговле.

На сегодняшний день налог введен только Москвой.

Городской снимок: мобильность в Москве

После успешного запуска сети метро «Московские центральные диаметры» Максим Ликсутов, руководитель Департамента транспорта и развития дорожной инфраструктуры, объясняет, как город планирует в будущем развивать свою транспортную сеть.

Какое сейчас состояние транспортной системы в Москве?

Транспорт в Москве в последние годы развивается огромными темпами. Сегодняшний транспорт, безусловно, сильно отличается от того, что было 10 лет назад. Одна из целей нашей нынешней транспортной системы — максимально сбалансировать интересы жителей Москвы в реальном мегаполисе. Комфортно и быстро перемещаться должен каждый — будь то автомобилисты, пассажиры общественного транспорта, пешеходы или велосипедисты.

Наши проекты по развитию городского транспорта стали более эффективными. В 2019 году общественным транспортом Москвы было совершено 5,7 млрд поездок. Сегодня у нас самый большой парк наземного транспорта в Европе — более 11 000 автобусов, трамваев и электробусов, которые обслуживают более 1000 маршрутов.

Московский метрополитен значительно вырос — в настоящее время насчитывает 766 км путей и 326 станций. Метро состоит не только из подземных линий; в него входят Московское центральное кольцо и Московский центральный диаметры (МЦД).

Одна из целей нашей нынешней транспортной системы — максимально сбалансировать интересы жителей Москвы в реальном мегаполисе

С 2011 года открыто более 80 новых станций метро и Московского центрального кольца (МЦК), запущены Московские центральные диаметры. Автобусный парк обновлен на 100 процентов, трамвайный парк — на 70 процентов, метро — на 57 процентов. Кроме того, с 2011 года было построено 900 км новых дорог, а в Москве создана крупнейшая в мире интеллектуальная система управления дорожным движением.Построена кольцевая железнодорожная линия протяженностью 54 км — МЦК, строится Большая кольцевая линия. Есть электробусы, из которых в строю уже 300 — больше, чем в любом городе России и Европы.

Кроме того, в Москве находится крупнейший в мире парк каршеринга (30 000 автомобилей общего пользования) и сеть проката велосипедов, которая за пять лет резко выросла до 5 300 велосипедов.

Среднее время в пути от МКАД до центра сократилось на 20 минут по сравнению с 2010 годом.В то же время количество зарегистрированных автомобилей в Московском транспортном узле с 2010 года увеличилось на 40 процентов — до 8 миллионов. С нашей интенсивностью движения мы самый безопасный город в России — с тех пор социальный риск снизился вдвое. 2000. Сегодня уровень смертности на дорогах составляет 3,6 на 100 000 человек — на уровне европейских стран. Наш город очень серьезно относится к снижению смертности на дорогах, и поэтому это является приоритетом для Правительства Москвы.

Например, в бенчмарке McKinsey в 2018 году (глобальная исследовательская организация) Москва заняла шестое место среди 24 городов мира, улучшив свои позиции на 14 пунктов за последние семь лет.В рамках исследования Москва находилась рядом с такими городами, как Мадрид, Лондон, Чикаго, Сеул и Гонконг, и оценивались транспортные системы этих мегаполисов с точки зрения их влияния на качество жизни. По данным за 2010 год Москва заняла бы в аналогичном рейтинге двадцатое место. Однако благодаря внесенным изменениям транспортная система столицы — одна из лучших в мире.

Как запуск первых двух Московских центральных диаметров улучшил транспорт в Москве?

МЦД — это железнодорожные маршруты, соединяющие и проходящие через всю Москву — от ближайших городов одной части Подмосковья до городов другой.Цель проекта MCD — обеспечить, чтобы поезда, которые раньше доходили до центральных станций и останавливались там, стали по сути наземным метро, а теперь проезжают через весь город и максимально интегрированы с существующей транспортной инфраструктурой. Подобные проекты, где с таким потенциалом используется железнодорожный транспорт, реализуются, например, в Париже, Берлине и Сингапуре.

Сегодня в нашем мегаполисе проживает 20 миллионов жителей, и у пассажиров теперь гораздо больше возможностей для прокладки маршрута

.У нас есть новые развязки и единые тарифы, которые используются во всей системе Московского метрополитена.На «Диаметрах» на транспортной смарт-карте «Тройка» записаны все одинаковые типы билетов, а все пересадки между МЦД, ММК и МЦК бесплатны.

Всего проектом МЦД предусмотрено проем пяти диаметров. В результате около 6,9 млн жителей Москвы и 5,5 млн жителей Московской области получат доступ к улучшенным транспортным услугам. Первые два диаметра, запущенные 21 ноября 2019 года, включают 132 км путей и 57 станций, на 19 из которых можно пересесть на метро, МЦК и радиальные направления МЖД.

Открытие всех пяти МЦД снизит нагрузку на транспортную инфраструктуру города на 10-12%. Мы также ожидаем уменьшения количества жителей, ежедневно путешествующих в Москву на личном транспорте.

Как МЦД интегрированы в транспортную систему Москвы и связаны с другими видами общественного транспорта?

Основными преимуществами проекта MCD являются интеграция тарифов, устранение ежедневных перерывов в работе и круглосуточный график движения в течение дня.Как упоминалось ранее, пересадки между МЦД и Московским метрополитеном и МЦК бесплатны, и у нас есть 19 пересадок на метро и МЦК на двух МЦД, которые уже работают.

За первые месяцы работы МЦД нам удалось разгрузить около 20 станций метро в Москве. Наибольшие случаи (до 10%) наблюдались на станциях, которые раньше часто использовались пассажирами в качестве пересадочных станций с метро на железную дорогу. Раньше пассажиры приезжали именно на эти станции для выхода, так как это было дешевле, чем ехать в центр Москвы и дальше.

Основными преимуществами проекта MCD являются интеграция тарифов, устранение ежедневных перерывов в работе и часовой график движения в течение дня.

Сейчас люди все активнее пользуются МЦД и станциями метро в центре, меняют привычки и выбирают новые сценарии передвижения. Благодаря новым возможностям проезда пассажиры более равномерно пользуются системой метро, а продолжительность поездок по МЦД увеличивается. Как мы и надеялись, нагрузка на некоторые очень проблемные линии и станции метро была снижена благодаря интеграции МЦД в существующую транспортную систему.Также увеличилось количество пассажиров на маршрутах наземного транспорта, а также спрос на парковку и поездку в пригороде.

Недавний опрос, проведенный на станциях MCD, на развязках в метро, а также по телефону и SMS, показал, что примерно 80% пассажиров заявили, что будут использовать диаметры. Бесплатный проезд к метро и станциям МЦК, а также удобная транспортная развязка были названы ключевыми преимуществами МЦД 54% и 47% респондентов соответственно.

С какими трудностями столкнулась Москва при открытии МЦД? Как вы их решили или планируете их преодолеть?

Пассажиропоток на МЦД превзошел все наши ожидания. В первый месяц МЦД-1 и МЦД-2 совершили более 15,5 млн рейсов, что на 13% больше, чем пассажиропоток этих железнодорожных направлений за месяц до запуска МСД. В связи с этим мэр Москвы решил увеличить количество автомобилей на обоих МЦД, поэтому мы добавляли дополнительно один миллион пассажирских мест в день.

MCD — это также запуск масштабного обновления билетной системы, объединяющей тарифы пригородного и городского транспорта. Первые дни были потрачены на отладку и работу с пассажирами, которые столкнулись с радикальными изменениями привычной системы оплаты проезда.

Сейчас все стабильно работает, но работоспособность системы по-прежнему отслеживаем ежедневно. Сотрудники оператора и Московского метрополитена работают с пассажирами на вокзалах, разъясняют билетную систему МЦД и помогают с оплатой проезда.

Какое будущее у MCD?

В этом проекте нет основных и второстепенных задач. Нам нужно больше станций, и будет больше новых поездов. Постепенно количество старых поездов будет сокращаться, и в этих направлениях будет работать только новый подвижной состав. Интервал будет сокращен за счет технологий, которые ранее использовались на МЦК.

В результате к 2025 году мы планируем иметь пять диаметров общей протяженностью 375 км и 182 станции — мы планируем построить наземное метро.Если мы добавим строительство новых станций метро, то у нас будет одна из крупнейших систем метро в мире, общая протяженность которой превышает 1000 км.

Какие еще проекты вы планируете запустить в Москве для поддержки темпов развития транспорта?

Мы начали работу над планом развития транспорта Москвы до 2023 года. Мы изучаем мировой опыт и работаем как с российскими, так и с зарубежными экспертами, но мы решили, что москвичи также должны принять активное участие в этом проекте.

Мы хотим, чтобы люди рассказывали нам, что мы можем сделать специально для них. Мы хотим акцентировать внимание на мерах по охране окружающей среды так, как раньше не было в транспортном комплексе Москвы. В январе 2020 года мы запустили глобальную онлайн-коллекцию идей и предложений, делясь и призывая москвичей решать, как Москва будет развиваться в будущем.

Эти проекты ставят во главу угла не только экономическое развитие региона, но и удобство, комфорт и безопасность жизни и путешествий для каждого жителя Москвы.Он включает создание масштабной транспортной сети, в том числе МЦД и БКЛ Московского метрополитена. В 2020 году мы планируем запустить 9 или 10 новых станций метро, которые являются частью Большой кольцевой линии и линии 15. Этот проект сейчас и в будущем позволит повысить транспортную доступность Москвы и области.

Планируем обновить транспортную инфраструктуру. Например, отремонтируем около 50 км трамвайных путей и обновим 15 станций метро. Завершим реконструкцию Северного речного вокзала — монументального и красивого здания советской эпохи.В 90-е годы он был практически разрушен, но отныне будет работать как пирс, и мы восстановим парк вокруг него, чтобы он стал комфортным для жителей.

Мы продолжим работу по развитию сети наземного транспорта для увеличения доступности станций метро и МЦД и создания удобного транспортного сообщения внутри районов и с важными социальными объектами

Снижение выбросов автомобилей и снижение уровня шума в городе является для нас приоритетной задачей. Развиваем сеть зарядных станций для электромобилей.Мы уже отменили налог на них и продолжим активно поощрять граждан пользоваться ими. Кроме того, мы планируем обновлять подвижной состав, закупая только экологически чистую технику.

В этом году Транспортный комплекс получит еще 100 трамваев, 300 электробусов, более 440 вагонов пригородных поездов (включая вагоны МЦД), около 600 вагонов метро, 1500 автобусов большой вместимости, 1000 велосипедов, 2000 электросамокатов, около 6500 легковых автомобилей. совместное использование транспортных средств и около 15 000 новых автомобилей такси.

Мы планируем проект по созданию обновленной билетной системы, чтобы предоставить пассажирам улучшенный сервис оплаты проезда. В будущем решения с физическими билетами «исчезнут», и мы хотим опередить этот процесс и расширить удобство и возможности билетной системы.

Биография

Максим Сергеевич Ликсутов — заместитель Мэра Москвы в Правительстве Москвы, руководитель Департамента транспорта и развития дорожной инфраструктуры.

В 2007 году Ликсутов окончил Российскую экономическую академию им. Г.В. Плеханова — ныне Российский экономический университет им. Г.В. Плеханова. В 2005-2008 годах входил в Совет директоров ООО «ТрансГрупп». С 2009 года занимал должность генерального директора ООО «Аэроэкспресс». С апреля 2011 года Ликсутов работал советником Мэра Москвы по вопросам развития транспорта и дорожной инфраструктуры Москвы. В 2012 году окончил негосударственное образовательное учреждение высшего профессионального образования «Институт международного права» по специальности «Организационный менеджмент».

Указом Мэра Москвы 6 декабря 2011 года Ликсутов был назначен руководителем Департамента транспорта и развития дорожной инфраструктуры города Москвы, а с 25 сентября 2012 года он также был назначен заместителем Мэра Москвы,

.C40

С 2010 года Москва инвестировала в улучшение общественного транспорта, чтобы попытаться снизить интенсивность движения и заторы, одновременно поощряя общественность пользоваться нашими автобусами, метро и тренировками. Мы уже видим влияние этого проекта модернизации на снижение загрязнения воздуха.В Москве широко используется общественный и частный транспорт, но постепенный переход к более экологичным двигателям для всех типов транспортных средств, включая частные автомобили и общественный транспорт, а также растущая популярность электромобилей сделали Москву менее загрязненным городом. Сегодня более 68% городских транспортных средств соответствуют экологическим стандартам Евро-4 и выше по сравнению с менее чем 30% в 2010 году.

Правительство Москвы также пыталось решить проблему заторов и уменьшить загрязнение воздуха, установив ограничения на передвижение в пределах города и регулируя количество грузового транспорта на дорогах.Введен запрет на въезд в Третье транспортное кольцо (ТТК) и на МКАД грузовым автомобилям, отвечающим требованиям ниже экологического класса «Евро-3». Также запрещен транспорт ниже экологического класса «Евро-2» в пределах ТТК до МКАД и по МКАД.

Транспортная инфраструктура — жизнеобеспечение всех городов, и Москва не исключение. Город был печально известен своей загруженностью, но строительство новых дорог изменило транспортный поток через город, сделав его более приятной средой для городских жителей.

За последние 10 лет в Москве построено более 1 000 км дорог, в том числе реконструировано 15 выездных магистралей, 17 развязок на МКАД и параллельная дорога. Реорганизация системы светофоров и строительство новых мостов, туннелей и путепроводов помогли увеличить скорость движения в часы пик на 64,7%.

В то же время Москва инвестировала в развитие инфраструктуры общественного транспорта. С 2011 года к городу добавлено 301,4 км линий метро — 56 новых станций метро, 31 новая станция на Московском центральном кольце и 58 новых станций на Московских центральных диаметрах.

Одной из основных задач обеспечения экологической безопасности автомобильного транспорта является реализация мероприятий, направленных на обновление подвижного состава городского пассажирского транспорта, а также развитие новых видов подвижного состава в соответствии с современными экологическими стандартами. В Москве мы добились этого, построив новую сеть городского железнодорожного транспорта: МЦЖД и МЦД.

Город имеет амбициозные планы по электрификации своей автобусной сети к 2032 году. К концу 2020 года в Москве работали 600 электробусов, а к концу 2021 года их число увеличится до 1000.

И не только автобусы станут электрическими. Правительство Москвы поощряет водителей частных электромобилей, предлагая им бесплатную парковку по всему городу. Электромобили освобождены от уплаты транспортного налога и могут быть бесплатно подзаряжены на любой из 65 электростанций, уже действующих в городе. К 2023 году планируется установить еще 300.

Помимо автомобилей, город развивает культуру езды на велосипеде за счет создания велосипедной инфраструктуры.Это включает 850 км выделенных велосипедных дорожек, 629 пунктов проката велосипедов и 6500 городских велосипедов, доступных для всех, кто хочет ими пользоваться. Инвестиции в велоспорт уже окупаются: в последнем квартале 2020 года было совершено 5,7 миллиона поездок на взятых напрокат велосипедах, что на 7000 больше, чем в предыдущем году. Электроскутеры также доступны в аренду по Москве.

Схема аренды велосипедов и скутеров представляет собой экономический принцип совместного потребления. В Москве через семь лет после внедрения системы каршеринга арендуется более 30 тысяч автомобилей в минуту.Каршеринг — удобная альтернатива личным автомобилям и помогает снизить выбросы парниковых газов.

Меры по озеленению транспорта, принятые в Москве, позволили сократить выбросы загрязняющих веществ в 2 раза за последнее десятилетие, а качество воздуха вблизи основных магистралей улучшилось более чем в три раза. Загрязнение городского воздуха оксидами углерода уменьшилось в 2,3 раза, оксида азота — в 2,2 раза, а мелкими взвешенными частицами ТЧ — в 1,8 раза.

Экологизация транспортной системы Москвы является ключом к повышению устойчивости города к климатическому кризису, одновременно способствуя экономическому развитию города.

• Москва: доступность метро для жителей 2020

• Москва: доступность метро для жителей 2020 | StatistaДругая статистика по теме

Пожалуйста, создайте учетную запись сотрудника, чтобы иметь возможность отмечать статистику как избранную. Затем вы можете получить доступ к своей любимой статистике через звездочку в заголовке.

ЗарегистрироватьсяПожалуйста, авторизуйтесь, перейдя в «Моя учетная запись» → «Администрирование».После этого вы сможете отмечать статистику как избранную и использовать персональные статистические оповещения.

АутентифицироватьСохранить статистику в формате .XLS

Вы можете загрузить эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PNG

Вы можете загрузить эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PDF

Вы можете загрузить эту статистику только как премиум-пользователь.

Показать ссылки на источники

Как премиум-пользователь вы получаете доступ к подробным ссылкам на источники и справочной информации об этой статистике.

Показать подробную информацию об этой статистике

Как премиум-пользователь вы получаете доступ к справочной информации и сведениям о выпуске этой статистики.

Статистика закладок

Как только эта статистика будет обновлена, вы сразу же получите уведомление по электронной почте.

Да, сохранить в избранное!

…и облегчить мою исследовательскую жизнь.

Изменить параметры статистики

Для использования этой функции вам потребуется как минимум Единственная учетная запись .

Базовая учетная запись

Познакомьтесь с платформой

У вас есть доступ только к базовой статистике.

Эта статистика , не учтено в вашем аккаунте.

Единая учетная запись

Идеальная учетная запись начального уровня для индивидуальных пользователей

- Мгновенный доступ от до 1 млн статистики

- Скачать в форматах XLS, PDF и PNG

- Подробные ссылок

$ 59 $ 39 / месяц *

в первые 12 месяцев

Корпоративный аккаунт

Полный доступ

Корпоративное решение, включающее все функции.

* Цены не включают налог с продаж.

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

Самая важная статистика

68 Дополнительная статистика

Темы

Общественный транспортЖелезнодорожная отрасль по всему мируУзнайте больше о том, как Statista может поддержать ваш бизнес.

Транспорт Москвы (Департамент транспорта и развития дорожной инфраструктуры Правительства Москвы). (1 января 2020 г.). Доступность метро для жителей Москвы с 2014 по 2020 год (в доле населения, проживающего в радиусе 1,2 км от метро) [График]. В Statista. Получено 20 мая 2021 г. с сайта https://www.statista.com/statistics/1199773/availability-of-moscow-metro-to-residents/

Moscow Transport (Департамент транспорта и развития дорожной инфраструктуры Правительства Москвы). ).«Доступность метро для жителей Москвы с 2014 по 2020 год (в доле людей, проживающих в радиусе 1,2 км от метро)». Диаграмма. 1 января 2020 года. Statista. По состоянию на 20 мая 2021 г. https://www.statista.com/statistics/1199773/availability-of-moscow-metro-to-residents/

Moscow Transport (Департамент транспорта и развития дорожной инфраструктуры Правительства Москвы) . (2020). Доступность метро для жителей Москвы с 2014 по 2020 год (в доле населения, проживающего в радиусе 1.2 километра от метро). Statista. Statista Inc. Дата обращения: 20 мая 2021 г. https://www.statista.com/statistics/1199773/availability-of-moscow-metro-to-residents/

Moscow Transport (Департамент транспорта и развития дорожной инфраструктуры г. Правительство Москвы). «Доступность метро для жителей Москвы с 2014 по 2020 годы (в процентном отношении людей, живущих в радиусе 1,2 км от метро)». Statista, Statista Inc., 1 января 2020 г., https://www.statista.com/statistics/1199773/availability-of-moscow-metro-to-residents/

Московский транспорт (Департамент транспорта и развития дорожной инфраструктуры Правительство Москвы), доступность метро для жителей Москвы с 2014 по 2020 год (в доле населения, проживающего в радиусе 1.2 км от метро) Statista, https://www.statista.com/statistics/1199773/availability-of-moscow-metro-to-residents/ (последнее посещение — 20 мая 2021 г.)

Россия: Требования к годовому налогу на 2020 г. отчеты иностранных компаний, работающих в Москве | EY

Московская межрайонная налоговая инспекция № 47 выпустила письмо, определяющее порядок подготовки и сдачи отчетности за 2020 год иностранными компаниями, осуществляющими свою деятельность в Москве (Письмо). 1

Ежегодные налоговые отчеты, подлежащие уплате от иностранных компаний, включают декларацию по налогу на прибыль, годовой отчет о деятельности, подготовленный в официально установленной форме, 2 и пояснительную записку к годовому отчету о деятельности (пояснительная записка).Данный комплект отчетов необходимо подать не позднее 29 марта 2021 года. 3

Кто должен подавать налоговую декларацию на прибыль и годовой отчет о деятельности?

Иностранные компании, зарегистрированные для ведения деятельности в России, должны подавать декларацию по налогу на прибыль и отчет о деятельности, даже если они не вели финансово-хозяйственную деятельность в 2020 году.

Налогоплательщики, осуществляющие деятельность в России через постоянное представительство, должны заполнить разделы с первого по девятый декларации по налогу на прибыль.Иностранные компании, которые имеют подразделения, но не осуществляют через них коммерческую деятельность в России, должны заполнить разделы с первого по третий декларации.

Пояснительная записка и другие документы

Хотя пояснительная записка к годовому отчету о деятельности не является обязательной частью отчетов и не должна подаваться в налоговый орган, налогоплательщикам следует рассмотреть возможность подачи этого отчета на ежегодной основе, чтобы свести к минимуму возможные вопросы со стороны налоговых органов.

В частности, налогоплательщик должен предоставить информацию о названии компании, виде деятельности, осуществляемой компанией как в стране регистрации, так и через ее представительство / филиал в России, детали контрактов и подробную информацию о доходах и расходах. представительства / филиала. Также существует требование описать методы, используемые для расчета доходов и расходов, когда представительство / филиал участвует в выполнении контрактов материнской компании и где мировой доход компании распределяется между подразделениями, расположенными в разных странах или регионах России.

Компания также должна раскрывать информацию о деятельности подготовительного и вспомогательного характера от имени третьих лиц, если такая деятельность имела место.

В Письме указывается, что подтверждающие документы по расходам, которые были понесены за границей и переданы отделению, должны храниться в Московском отделении и представляться в налоговые органы по запросу.

Вопросы и требования, содержащиеся в Письме этого года, в целом такие же, как и в предыдущие годы, но есть определенные отличия по сравнению с прошлым годом.

Ключевые изменения

Письмо содержит определенные изменения требований к раскрытию информации в пояснительной записке и ряд корректировок в отношении других форм налоговой отчетности.

Следующие элементы были исключены из требований к раскрытию информации для пояснительной записки:

Требование предоставления информации о других подразделениях в других регионах РФ

Требование предоставить подробную информацию о деятельности иностранной компании на территории Москвы, включая список всех кодов причин регистрации, присвоенных инспекцией для любых подразделений (строительных площадок), которые могут иметь компания

Инспекция также обращает внимание на следующие моменты:

Коды бюджетной классификации местных бюджетов в декларации не вводятся.

Иностранная компания, самостоятельно объявившая себя налоговым резидентом Российской Федерации, должна подать в инспекцию налоговую декларацию на прибыль по той же форме, что и российские компании.

Требование подавать декларации по транспортному налогу и земельному налогу отменено с 1 января 2021 года на налоговый период 2020 года. 4

Документ, содержащий сведения о доходах физических лиц за завершившийся налоговый период и исчисленных, удержанных и перечисленных в бюджет суммах налога, должен быть представлен не позднее 1 марта года, следующего за завершившимся налоговым периодом.Начиная с налогового периода 2021 года, этот документ необходимо подавать в рамках расчета сумм подоходного налога с физических лиц, рассчитанных и удержанных налоговым агентом (Форма № 6-НДФЛ).

Расчет сумм НДФЛ, начисленных и удержанных налоговым агентом за первый квартал 2021 года и последующие налоговые периоды, оформляется по форме, утвержденной Приказом ФНС России № ЕД-7-11 / 753 @. от 15 октября 2020 г.

Начиная с отчетов за 2020 год, плательщики социальных отчислений, производящие выплаты и другие вознаграждения физическим лицам, должны предоставлять информацию о средней численности сотрудников в рамках расчета социальных отчислений.

Уведомления об участии в иностранных организациях и уведомления контролируемых иностранных компаний должны подаваться только иностранными компаниями, являющимися налоговыми резидентами России. 5

Повышенная ставка НДФЛ в размере 15% вводится с 1 января 2021 года для доходов, полученных физическими лицами за налоговый период свыше 5 млн рублей. Это изменение не распространяется на доход от продажи имущества или долей в собственности, доход от имущества, полученного в качестве подарка, или суммы, полученные в виде страховых выплат или пенсий.

Банковские реквизиты для уплаты налогов и сборов изменились с 1 января 2021 года. 6

Уведомление о контролируемых сделках

Уведомление за 2020 год необходимо подать не позднее 20 мая 2021 года по форме, утвержденной приказом ФНС России от 7 мая 2018 года № ММВ-7-13 / 249 @. Налогоплательщики обязаны уведомлять налоговые органы о контролируемых сделках. заключенные ими виды, указанные в статье 105.14 Налогового кодекса. Незаконное несвоевременное представление уведомления о контролируемых сделках влечет наложение штрафа в размере 5000 рублей. Если налогоплательщик обнаруживает ошибки или упущения в своем уведомлении, он может подать исправленное уведомление.

Отмена механизма зачета при уплате социальных отчислений

С 1 января 2021 года выплаты по обязательному социальному страхованию на всей территории Российской Федерации будут назначаться и выплачиваться непосредственно местными органами Фонда социального страхования через механизм прямых выплат.Механизм зачета отменяется с 1 января 2021 года, и взносы необходимо перечислять в Фонд в полном объеме без вычета расходов.

EY имеет опыт оказания помощи налогоплательщикам:

Составление налоговой отчетности

Ведение налогового учета

Проверка налогового статуса и проверка налоговых деклараций

Проверка и определение правильной налоговой базы

Сверка с налоговыми органами

Для получения дополнительной информации по этому предупреждению, пожалуйста, обращайтесь по следующему телефону:

«Эрнст энд Янг», Москва

- Елена Серкова

- Горбунова Лариса

Чтобы просмотреть полный список контактов и адресов электронной почты, нажмите на версию этого оповещения «Обновление налоговых новостей: глобальное издание» (GTNU).

Требования к годовой налоговой отчетности иностранных компаний, осуществляющих свою деятельность в Москве, за 2020 год

24 февраля 2021 года

2021-5223

Россия: Требования к годовой налоговой отчетности иностранных компаний, осуществляющих свою деятельность в Москве, за 2020 год

Межрайонная налоговая инспекция по Москве № 47 выпустил письмо, определяющее порядок подготовки и сдачи отчетности за 2020 год иностранными компаниями, работающими в Москве (Письмо). 1

Годовые налоговые отчеты, подлежащие оплате от иностранных компаний, включают декларацию по налогу на прибыль, годовой отчет о деятельности, подготовленный в официально установленной форме, 2 и пояснительную записку к годовому отчету о деятельности (Пояснительная записка ).Этот набор отчетов должен быть подан не позднее 29 марта 2021 года. 3

Кто должен подавать налоговую декларацию на прибыль и годовой отчет о деятельности?

Иностранные компании, зарегистрированные для ведения деятельности в России, должны подавать декларацию по налогу на прибыль и отчет о деятельности, даже если они не вели финансово-хозяйственную деятельность в 2020 году.

Налогоплательщики, осуществляющие деятельность в России через постоянное представительство, должны заполните разделы с первого по девятый декларации по налогу на прибыль.Иностранные компании, которые имеют подразделения, но не осуществляют через них коммерческую деятельность в России, должны заполнить разделы с первого по третий декларации.

Пояснительная записка и другие документы

Хотя пояснительная записка к годовому отчету о деятельности не является обязательной частью отчетов и не должна подаваться в налоговый орган, налогоплательщикам следует рассмотреть возможность подачи этого отчета на ежегодно, чтобы свести к минимуму возможные вопросы со стороны налоговых органов.

В частности, налогоплательщик должен предоставить информацию о названии компании, виде деятельности, осуществляемой компанией как в стране его регистрации, так и через свое представительство / филиал в России, детали контрактов и подробную информацию о доходах и доходах. расходы представительства / филиала. Также существует требование описать методы, используемые для расчета доходов и расходов, когда представительство / филиал участвует в выполнении контрактов материнской компании и где мировой доход компании распределяется между подразделениями, расположенными в разных странах или регионах России.

Компания также должна раскрывать информацию о деятельности подготовительного и вспомогательного характера от имени третьих лиц, если такая деятельность имела место.

В Письме указано, что подтверждающие документы по расходам, которые были понесены за границей и переданы отделению, должны храниться в московском отделении и представляться в налоговые органы по запросу.

Вопросы и требования, содержащиеся в Письме этого года, в целом такие же, как и в предыдущие годы, но есть определенные отличия по сравнению с прошлым годом.

Ключевые изменения

Письмо содержит определенные изменения требований в отношении информации, раскрываемой в пояснительной записке, а также ряд корректировок в отношении других форм налоговой отчетности.

Следующие элементы были исключены из требований к раскрытию информации для пояснительной записки:

Требование предоставлять информацию о других подразделениях в других регионах Российской Федерации

Требование о предоставлении подробной информации о деятельности иностранной компании мероприятия на территории Москвы, включая перечень всех кодов причин постановки на учет, присвоенных инспекцией для любых подразделений (строительных площадок), которые могут быть у компании

Инспекция также обращает внимание на следующие моменты:

Коды бюджетной классификации местных бюджетов в декларации не вводятся.

Иностранная компания, самостоятельно объявившая себя налоговым резидентом Российской Федерации, должна подать в Инспекцию налоговую декларацию на прибыль по той же форме, что и российские компании.

Требование подачи налоговой декларации по транспортному и земельному налогам отменено с 1 января 2021 года на налоговый период 2020 года. 4

Документ, содержащий сведения о доходах физических лиц за завершившийся налоговый период и исчисленных, удержанных и перечисленных в бюджет суммах налога, должен быть представлен не позднее 1 марта года, следующего за налоговым. период, который закончился.Начиная с налогового периода 2021 года, этот документ необходимо подавать в рамках расчета сумм подоходного налога с физических лиц, рассчитанных и удержанных налоговым агентом (Форма № 6-НДФЛ).

Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом за первый квартал 2021 года и последующие налоговые периоды, оформляется по форме, утвержденной Приказом ФНС России № ЕД-7-11 / 753 @ от 15 октября 2020 года.

Начиная с отчетов за 2020 год, плательщики социальных отчислений, осуществляющие выплаты и другие вознаграждения физическим лицам, должны предоставлять информацию о средней численности сотрудников в рамках расчета социальных отчислений.

Уведомления об участии в иностранных организациях и уведомления контролируемых иностранных компаний должны подаваться только иностранными компаниями, являющимися налоговыми резидентами России. 5

С 1 января 2021 года вводится повышенная ставка НДФЛ в размере 15% для доходов, полученных физическими лицами за налоговый период свыше 5 миллионов рублей. Это изменение не распространяется на доход от продажи имущества или долей в собственности, доход от имущества, полученного в качестве подарка, или суммы, полученные в виде страховых выплат или пенсий.

Банковские реквизиты для уплаты налогов и сборов изменились с 1 января 2021 года. 6

Уведомление о контролируемых сделках

Уведомление за 2020 год должно быть подано не позднее 20 В мае 2021 года по форме, утвержденной приказом ФНС России от 7 мая 2018 года № ММВ-7-13 / 249 @. Налогоплательщики обязаны уведомлять налоговые органы о совершаемых ими контролируемых сделках видов, указанных в статье 105.14 Налогового кодекса. Незаконное несвоевременное представление уведомления о контролируемых сделках влечет наложение штрафа в размере 5000 рублей. Если налогоплательщик обнаруживает ошибки или упущения в своем уведомлении, он может подать исправленное уведомление.

Отмена механизма зачета при уплате социальных отчислений

С 1 января 2021 года выплаты по обязательному социальному страхованию на всей территории Российской Федерации будут назначаться и выплачиваться непосредственно местными органами Фонда социального страхования через механизм прямой оплаты.Механизм зачета отменяется с 1 января 2021 года, и взносы необходимо перечислять в Фонд в полном объеме без вычета расходов.

*****

EY имеет опыт оказания помощи налогоплательщикам с:

Составлением налоговой отчетности

Ведение налоговой отчетности

Проверка налогового статуса и проверка налоговых деклараций

Проверка и определение правильной налоговой базы

Сверка с налоговыми органами

_____________________________________

Для получения дополнительной информации в отношении этого предупреждения обращайтесь по следующему телефону:

Ernst & Young, Москва

Письмо №07-12 / 01021 Межрайонной инспекции ФНС России № 47 от 28 января 2021 года.

Приказ МНС от 16 января 2004 года № БГ-3-23 / 19.

Поскольку 28 марта 2021 года выпадает на выходной день, срок подачи документов переносится на следующий рабочий день, то есть 29 марта 2021 года.

Федеральный закон от 15 апреля 2019 года № 63-ФЗ.

Пункт 1 статьи 25.14 Налогового кодекса.

Раздел XIV Письма.

Простое налоговое руководство для американцев в России

Налоги на иностранцев в США — Россия

В Taxes for Expats мы готовим налоговые декларации США для граждан США и держателей грин-карт, работающих в России более 6 лет. Мы были проверены Государственным департаментом и включены в список утвержденных налоговых органов Консульства США в Москве . Наши клиенты приезжают из всех уголков этой большой страны — Москвы и Санкт-Петербурга, Новосибирска и Екатеринбурга, Сургута и Сахалина.

Как гражданин США или владелец грин-карты вы по закону обязаны ежегодно подавать налоговую декларацию в США независимо от того, платите ли вы налоги в стране вашего проживания.

Предлагаем профессиональные налоговые услуги. Это означает, что мы найдем лучший и самый оптимальный способ подачи налоговой декларации в США и воспользуемся всеми возможными исключениями и вычетами. Но не менее важно — избегайте ошибок, которые позволили бы IRS запретить ваш возврат и наложить штрафы и пени.Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Исключение иностранного трудового дохода иностранного гражданина можно запросить только в том случае, если вы своевременно подадите налоговую декларацию. Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

У нас много клиентов, проживающих в России, и мы знаем, как включить ваши налоги в США в местные налоги на прибыль, которые вы платите. Любой российский подоходный налог, который вы уже платите, может быть востребован в счет налоговых обязательств на вашем U.С. вернуть тот же доход.