Ставка на транспортный налог: Как рассчитывается транспортный налог

Транспортный налог: база и ставка в 2022 году

Объектом налогообложения транспортным налогом являются легковые автомобили, с года выпуска которых прошло не больше пяти лет (включительно) и среднерыночная стоимость которых составляет более 375 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года (2 437 500 в 2022 году).

Соответствующие нормы предусмотрены п. п. 267.2.1 п. 267.2 ст. 267 разд. ХІІ Налогового кодекса Украины.

Такая стоимость определяется Минэкономики по соответствующей методике, по состоянию на 1 января налогового (отчетного) года исходя из марки, модели, года выпуска, объема цилиндров двигателя, типа горючего.

Ежегодно до 1 февраля налогового (отчетного) года Минэкономики на своем официальном вебсайте размещает перечень легковых автомобилей, с года выпуска которых прошло не больше пяти лет (включительно) и среднерыночная стоимость которых составляет свыше 375 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, который должен содержать такие данные относительно этих автомобилей: марка, модель, год выпуска, объем цилиндров двигателя, тип горючего.

Смотрите также: перечень транспортных средств, которые подлежат налогообложению в 2021 году

Базой налогообложения является легковой автомобиль, который является объектом налогообложения в соответствии с п. п. 267.2.1 п. 267.2 ст. 267 НКУ.

Ставка налога устанавливается в расчете на календарный год в размере 25 000 гривен за каждый легковой автомобиль, который является объектом налогообложения в соответствии с п.п. 267.2.1 п. 267.2 ст. 267 НКУ.

По информации Северного межрегионального управления ГНС по работе с крупными налогоплательщиками.Напомним, за задержку уплаты транспортного налога предусмотрен штраф

Как выбирать надежных партнеров и контрагентов? На единой ІТ-платформе для твоего бизнеса LIGA360. Проверяй данные в 400 реестрах и открытых источниках, получай мгновенные уведомления о любых изменениях. Заказывай презентацию ІТ-платформы прямо сегодня и действуй на 360!

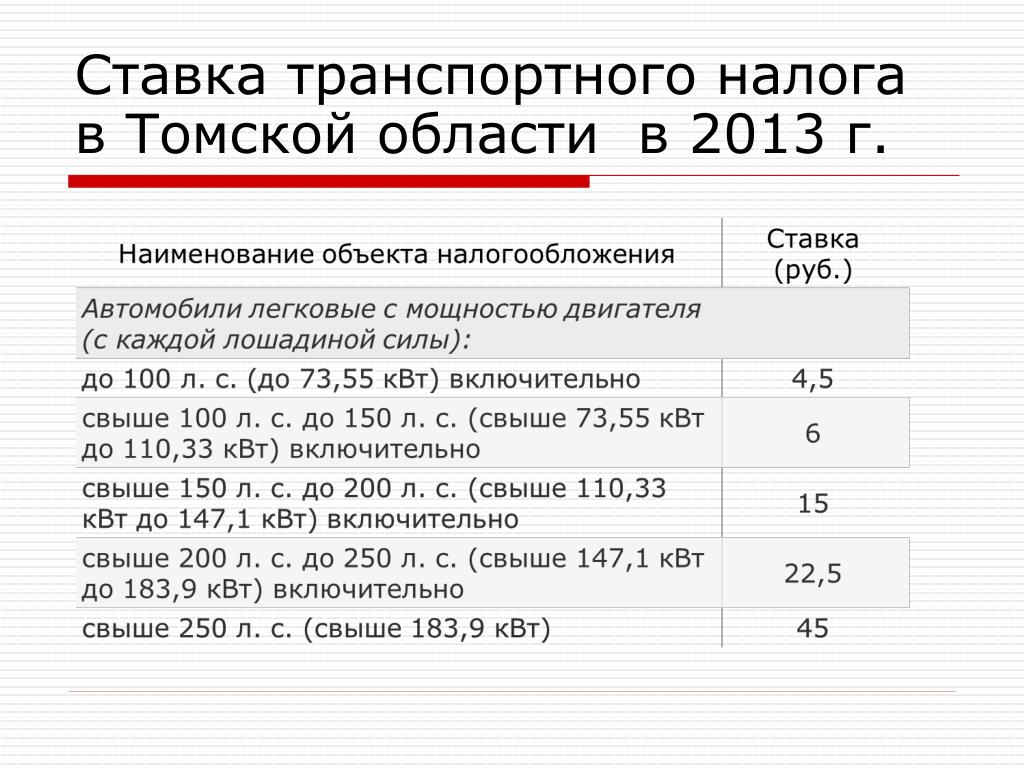

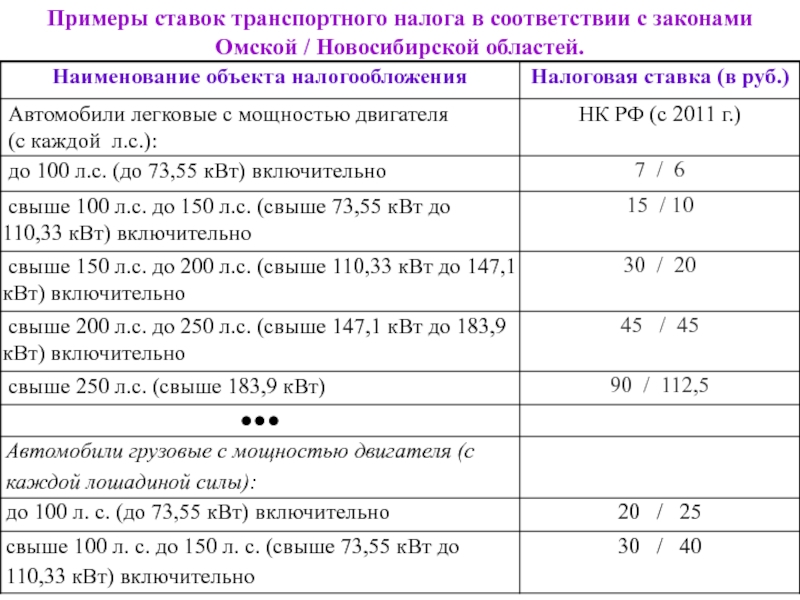

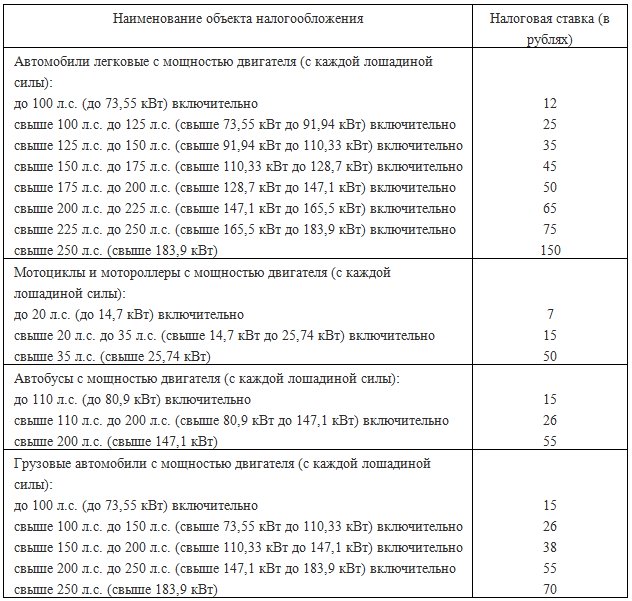

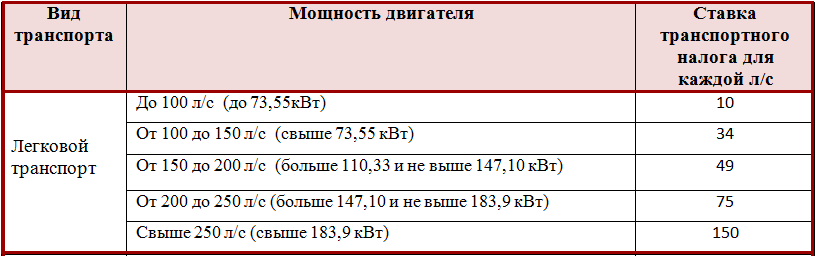

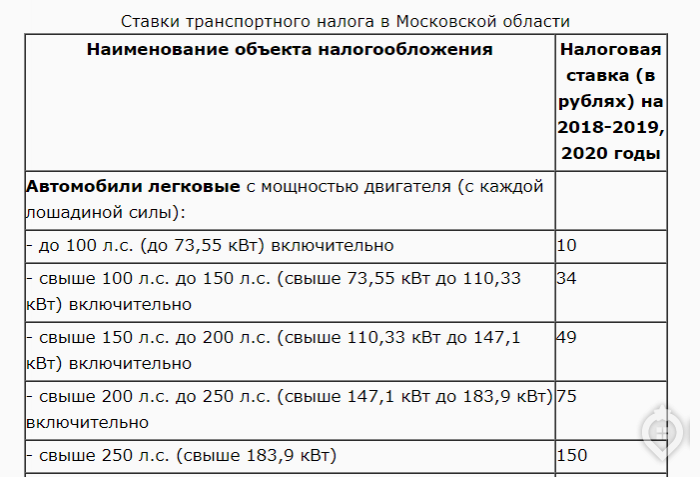

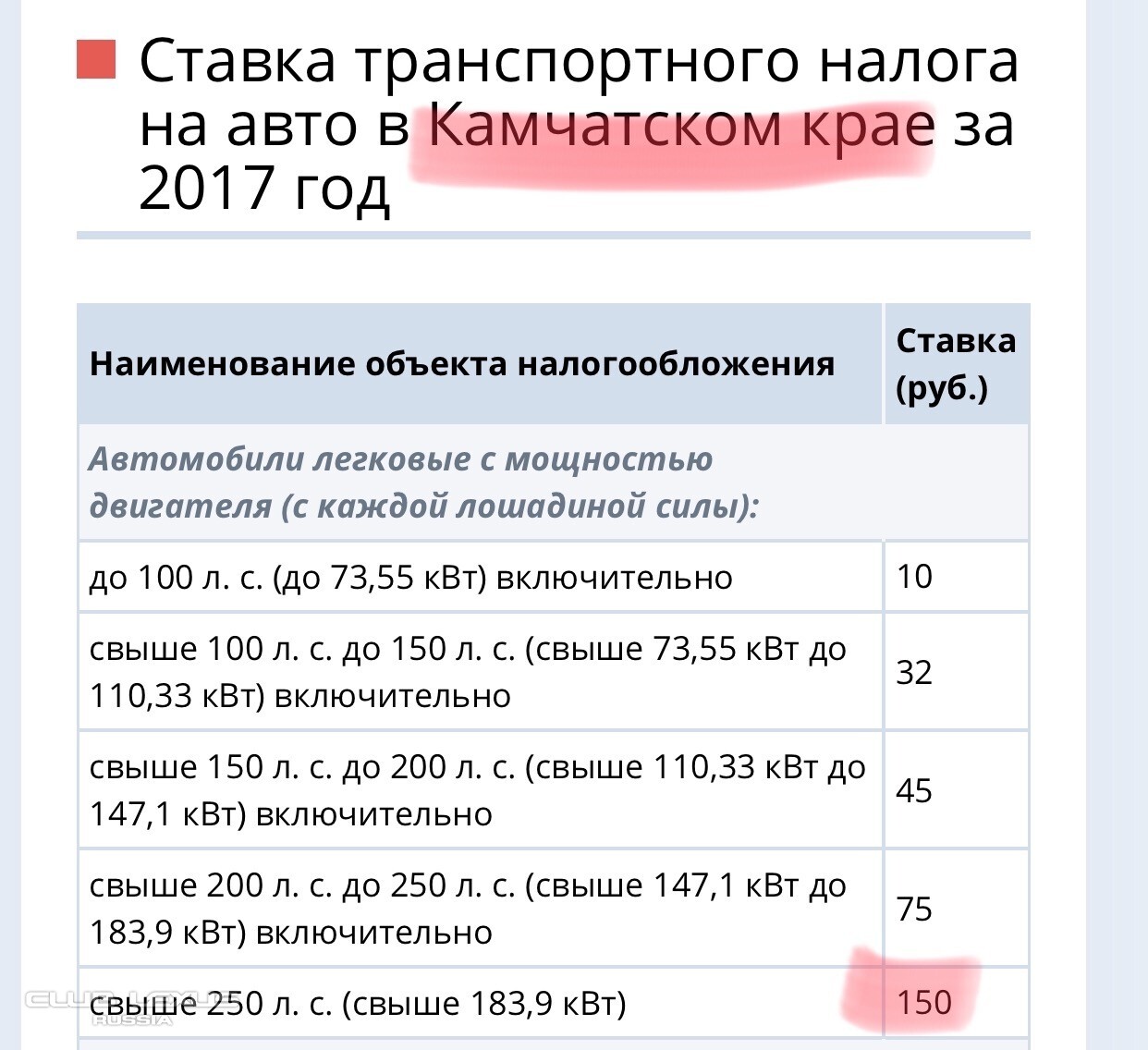

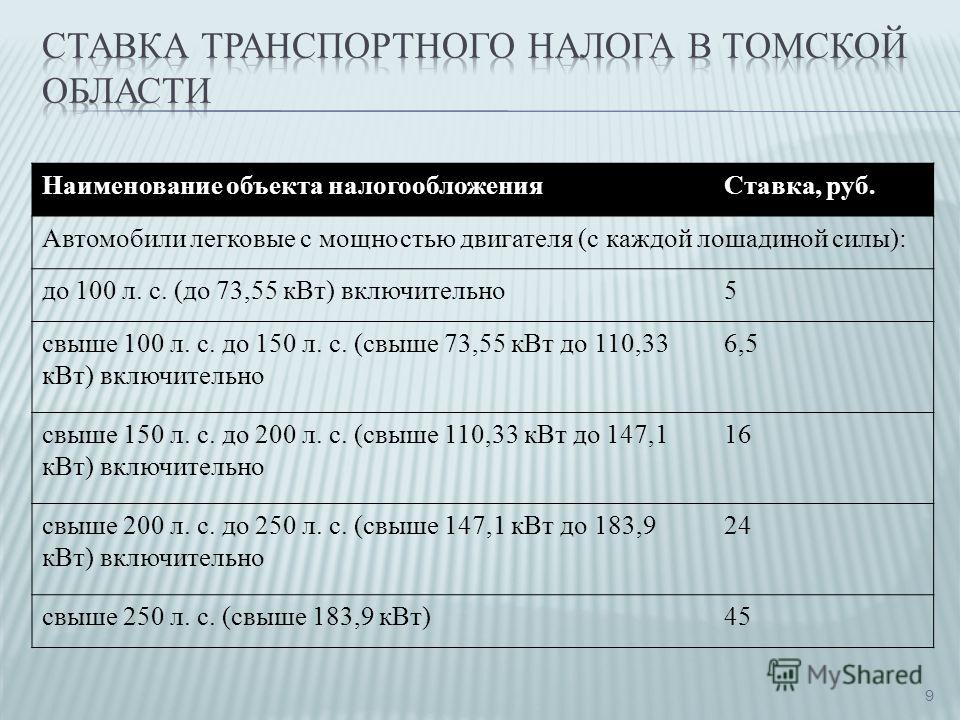

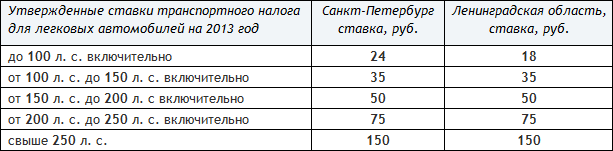

Транспортный налог за 2017 год

Уплата транспортного налога регламентируется главой 28 «Транспортный налог» НК РФ и законодательными актами субъектов Российской Федерации. Законодательные (представительные) органы субъектов РФ определяют ставки транспортного налога 2017 в пределах, установленных НК РФ, а также налоговые льготы, порядок и сроки уплаты.

Законодательные (представительные) органы субъектов РФ определяют ставки транспортного налога 2017 в пределах, установленных НК РФ, а также налоговые льготы, порядок и сроки уплаты.

Транспортный налог в 2017 году и его плательщики

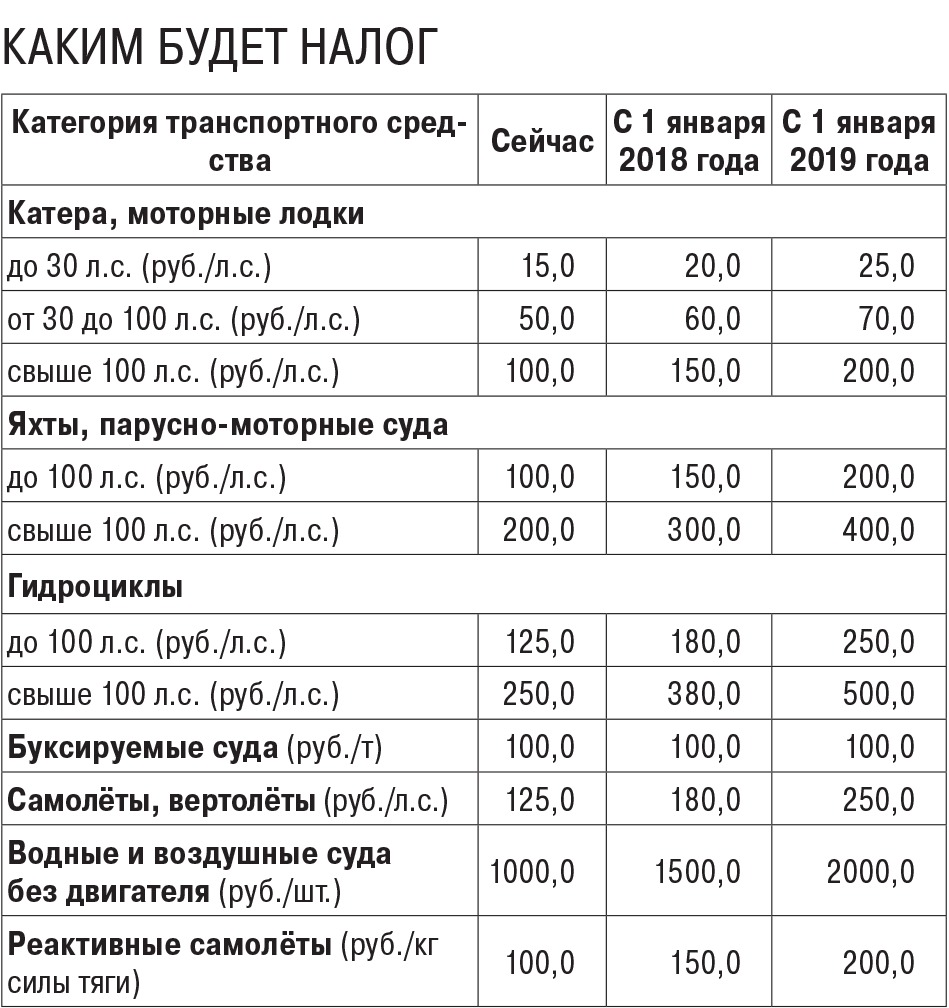

Транспортный налог 2017 платят те, на кого зарегистрированы автотранспортные средства — автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда и т.д. Существует ряд исключений – автомобили, оборудованные для инвалидов, весельные лодки, сельскохозяйственная самоходная техника, промысловые суда и так далее.

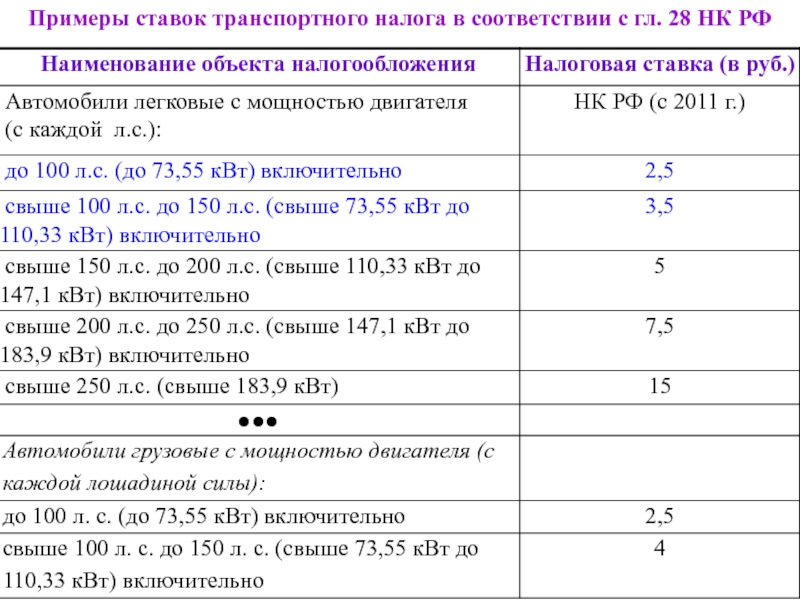

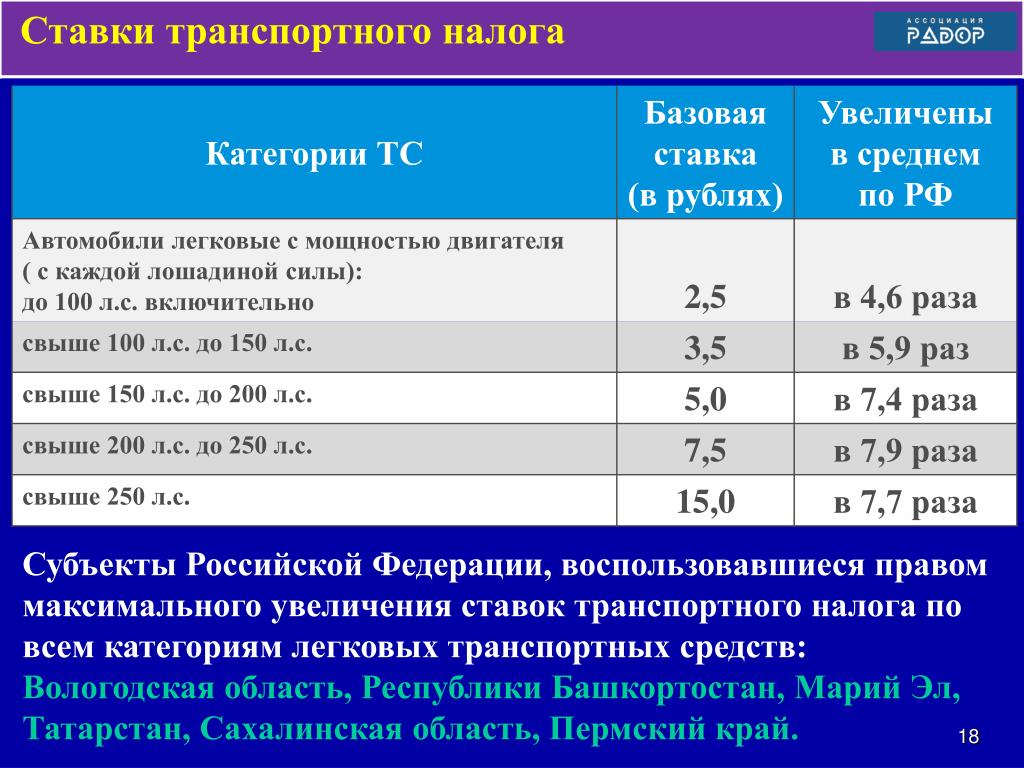

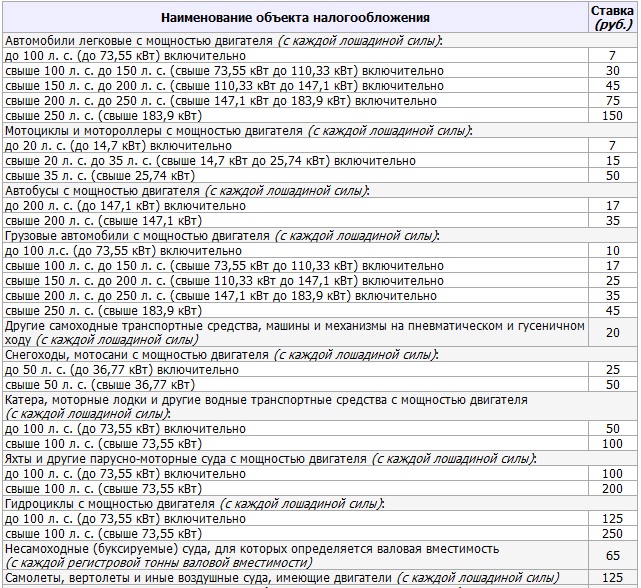

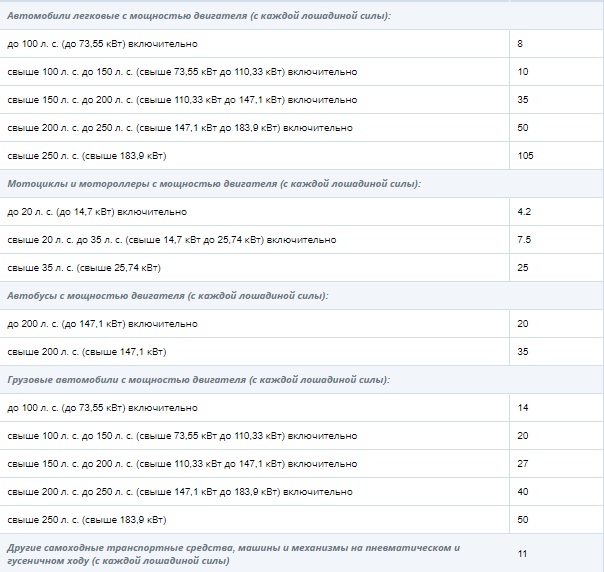

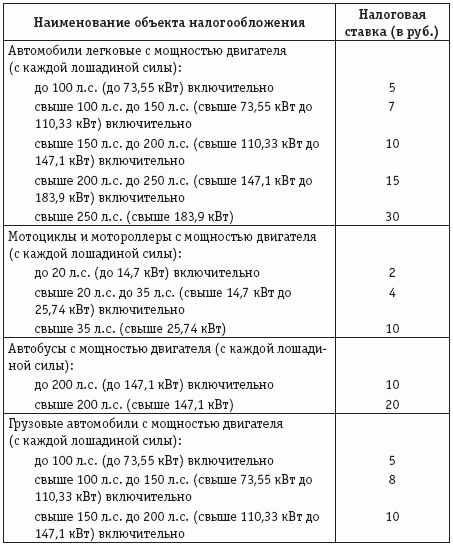

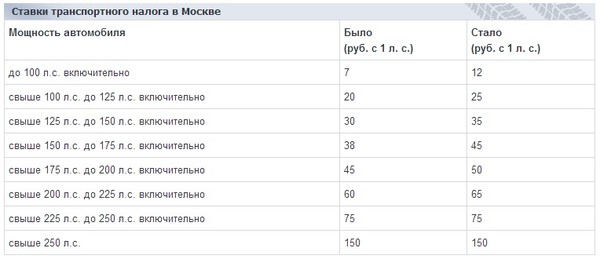

Транспортный налог 2017: федеральные ставки

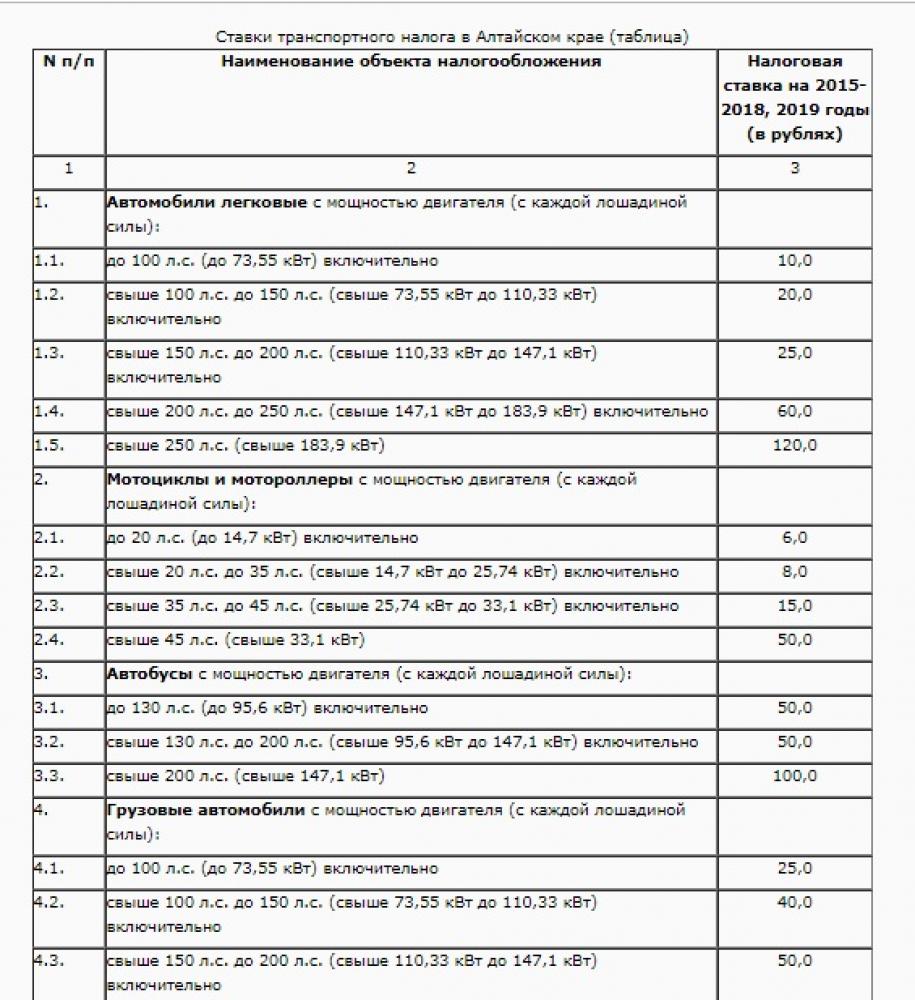

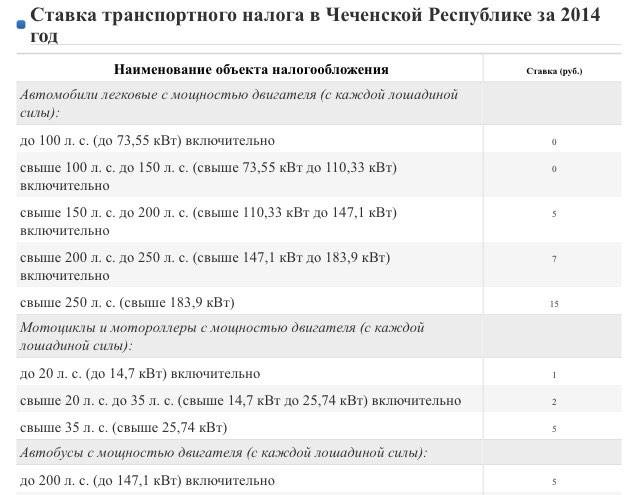

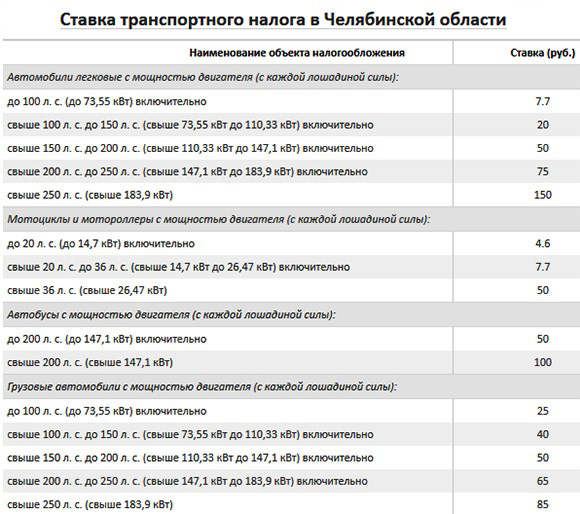

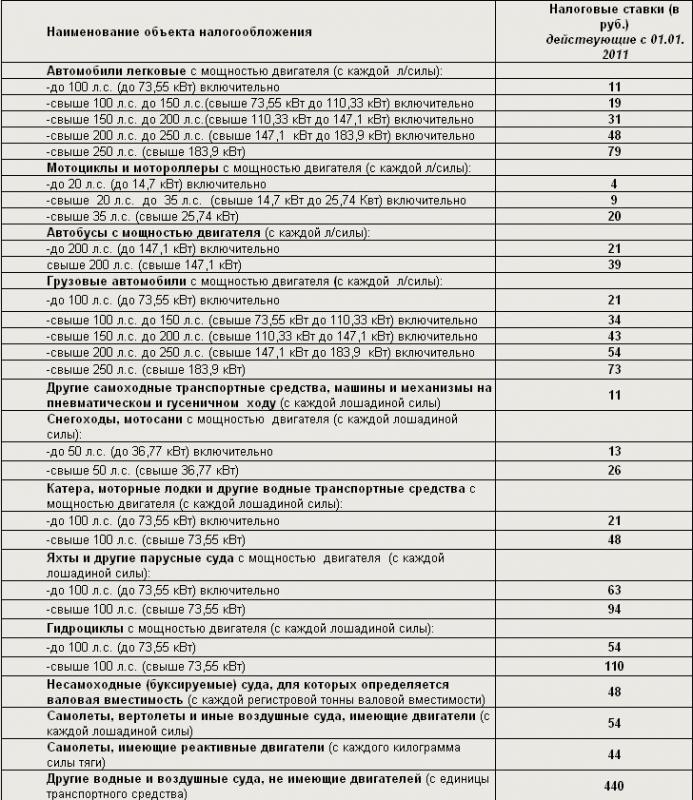

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощность двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

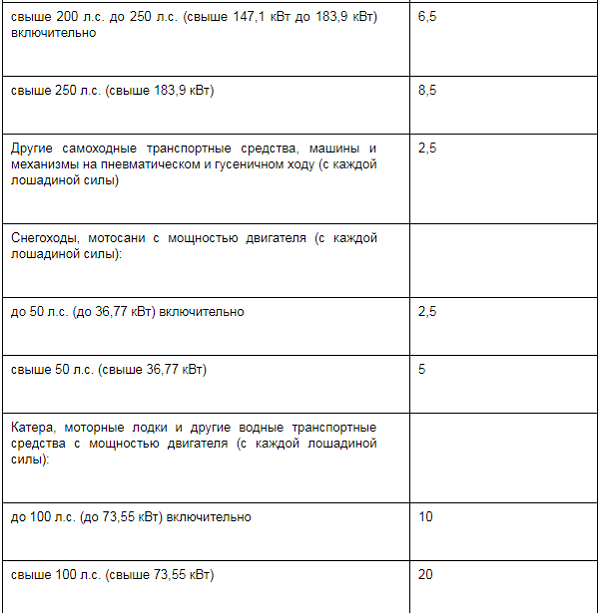

Ниже указана таблица ставок, которые установлены налоговым кодексом Российской Федерации:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

до 20 л. с. (до 14,7 кВт) включительно с. (до 14,7 кВт) включительно | |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

свыше 250 л. с. (свыше 183,9 кВт) с. (свыше 183,9 кВт) | 8,5 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л.с. (свыше 36,77 кВт) | 5 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. (свыше 73,55 кВт) | 20 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

свыше 100 л. с. (свыше 73,55 кВт) с. (свыше 73,55 кВт) | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

Для уплаты транспортного налога 2017 указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

При этом данное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

Сроки уплаты транспортного налога

Налог физическим лицам нужно уплатить в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, то есть транспортный налог за 2017 год должен быть уплачен до 1 декабря 2018 года.

Публикуем только проверенную информацию Автор статьиСтатья 267. Транспортный налог Раздел XII. Налог на имущество (ст. 265–268-1) Налоговый кодекс Украины | Нормативная база Украины

267.1. Плательщики налога

267.1.1. Плательщиками транспортного налога являются физические и юридические лица, в том числе нерезиденты, которые имеют зарегистрированные в Украине согласно действующему законодательству собственные легковые автомобили, которые в соответствии с подпунктом 267. 2.1 пункта 267.2 настоящей статьи являются объектами налогообложения.

2.1 пункта 267.2 настоящей статьи являются объектами налогообложения.

267.2. Объект налогообложения

267.2.1. Объектом налогообложения являются легковые автомобили, с года выпуска которых прошло не более 5 лет (включительно) и среднерыночная стоимость которых составляет более 375 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года.

Такая стоимость определяется центральным органом исполнительной власти, который обеспечивает формирование и реализует государственную политику экономического, социального развития и торговли, по методике, утвержденной Кабинетом Министров Украины, по состоянию на 1 января налогового (отчетного) года исходя из марки, модели, года выпуска, объема цилиндров двигателя, типа горючего.

Ежегодно до 1 февраля налогового (отчетного) года центральным органом исполнительной власти, который обеспечивает формирование и реализует государственную политику экономического, социального развития и торговли, на своем официальном веб-сайте размещается перечень легковых автомобилей, с года выпуска которых прошло не больше пяти лет (включительно) и среднерыночная стоимость которых составляет свыше 375 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, который должен содержать следующие данные относительно этих автомобилей: марка, модель, год выпуска, объем цилиндров двигателя, тип горючего.

267.3. База налогообложения

267.3.1. Базой налогообложения является легковой автомобиль, который является объектом налогообложения в соответствии с подпунктом 267.2.1 пункта 267.2 настоящей статьи.

267.4. Ставка налога устанавливается в расчете на календарный год в размере 25000 гривень за каждый легковой автомобиль, который является объектом налогообложения в соответствии с подпунктом 267.2.1 пункта 267.2 настоящей статьи.

267.5. Налоговый период

267.5.1. Базовый налоговый (отчетный) период равен календарному году.

267.6. Порядок исчисления и уплаты налога

267.6.1. Исчисление суммы налога с объекта/объектов налогообложения физических лиц осуществляется контролирующим органом по месту регистрации плательщика налога.

267.6.2. Налоговое/налоговые уведомления-решения об уплате суммы/сумм налога и соответствующие платежные реквизиты направляются (вручаются) плательщику налога контролирующим органом по месту его регистрации до 1 июля года базового налогового (отчетного) периода (года).

Относительно объектов налогообложения, приобретенных в течение года, налог уплачивается физическим лицом — плательщиком начиная с месяца, в котором возникло право собственности на такой объект. Контролирующий орган направляет налоговое уведомление-решение новому владельцу после получения информации о переходе права собственности.

Начисление налога и направление (вручение) налоговых уведомлений-решений об уплате налога физическим лицам — нерезидентам осуществляют контролирующие органы по месту регистрации объектов налогообложения, которые находятся в собственности таких нерезидентов.

267.6.3. Органы внутренних дел обязаны до 1 апреля 2015 года подать контролирующим органам по месту регистрации объекта налогообложения сведения, необходимые для расчета и взимания налога физическими и юридическими лицами.

С 1 апреля 2015 года органы, которые осуществляют государственную регистрацию транспортных средств, обязаны ежемесячно в десятидневный срок после окончания календарного месяца подавать контролирующим органам сведения, необходимые для расчета и взимания налога физическими и юридическими лицами, по месту регистрации объекта налогообложения по состоянию на первое число соответствующего месяца.

Форма подачи информации устанавливается центральным органом исполнительной власти, который обеспечивает формирование и реализует государственную финансовую политику.

267.6.4. Плательщики налога — юридические лица самостоятельно исчисляют сумму налога по состоянию на 1 января отчетного года и до 20 февраля этого же года подают в контролирующий орган по месту регистрации объекта налогообложения декларацию по форме, установленной в порядке, предусмотренном статьей 46 настоящего Кодекса, с разбивкой годовой суммы равными долями поквартально.

Относительно объектов налогообложения, приобретенных в течение года, декларация юридическим лицом — плательщиком подается в течение месяца со дня возникновения права собственности на такой объект, а налог уплачивается начиная с месяца, в котором возникло право собственности на такой объект.

267.6.5. В случае перехода права собственности на объект налогообложения от одного владельца к другому в течение отчетного года налог исчисляется предыдущим собственником за период с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанный объект налогообложения, а новым владельцем — начиная с месяца, в котором он приобрел право собственности на этот объект.

Контролирующий орган направляет налоговое уведомление-решение новому владельцу после получения информации о переходе права собственности.

267.6.6. За объекты налогообложения, приобретенные в течение года, налог уплачивается пропорционально количеству месяцев, которые остались до конца года, начиная с месяца, в котором проведена регистрация транспортного средства.

267.6.7. В случае истечения пятилетнего возраста легкового автомобиля в течение отчетного года налог уплачивается за период с 1 января этого года до начала месяца, следующего за месяцем, в котором возраст такого автомобиля достиг (достигнет) пяти лет.

267.6.8. В случае незаконного завладения третьим лицом легковым автомобилем, который в соответствии с подпунктом 267.2.1 пункта 267.2 настоящей статьи является объектом налогообложения, транспортный налог за такой легковой автомобиль не уплачивается с месяца, следующего за месяцем, в котором имел место факт незаконного завладения легковым автомобилем, если такой факт подтверждается соответствующим документом о внесении сведений о совершении уголовного правонарушения в Единый реестр досудебных расследований, выданным уполномоченным государственным органом.

В случае возврата легкового автомобиля его владельцу (законному владельцу) налог за такой легковой автомобиль уплачивается с месяца, в котором легковой автомобиль был возвращен в соответствии с постановлением следователя, прокурора или решением суда. Плательщик налога обязан предоставить контролирующему органу копию такого постановления (решения) в течение 10 дней с момента получения.

267.6.9. В случае незаконного завладения третьим лицом легковым автомобилем, который в соответствии с подпунктом 267.2.1 пункта 267.2 настоящей статьи является объектом налогообложения, уточняющая декларация юридическим лицом — плательщиком налога подается в течение 30 календарных дней со дня внесения сведений о совершении уголовного правонарушения в Единый реестр досудебных расследований.

В случае возврата легкового автомобиля его собственнику уточняющая декларация юридическим лицом — плательщиком налога подается в течение 30 календарных дней со дня составления постановления следователя, прокурора или вынесения решения суда.

267.6.10. Физические лица — плательщики налога имеют право обратиться с письменным заявлением в контролирующий орган по месту своей регистрации для проведения сверки данных по:

а) объектам налогообложения, находящимся в собственности плательщика налога;

б) размеру ставки налога;

в) начисленной сумме налога.

В случае выявления расхождений между данными контролирующих органов и данными, подтвержденными плательщиком налога на основании оригиналов соответствующих документов (в частности документов, подтверждающих право собственности на объект налогообложения, переход права собственности на объект налогообложения), контролирующий орган по месту регистрации плательщика налога проводит перерасчет суммы налога и направляет (вручает) ему новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Физические лица — нерезиденты в порядке, определенном настоящим пунктом, обращаются за проведением сверки данных в контролирующие органы по месту регистрации объектов налогообложения.

267.7. Порядок уплаты налога

267.7.1. Налог уплачивается по месту регистрации объектов налогообложения и зачисляется в соответствующий бюджет согласно положениям Бюджетного кодекса Украины.

267.8. Сроки уплаты налога

267.8.1. Транспортный налог уплачивается:

а) физическими лицами — в течение 60 дней со дня вручения налогового уведомления-решения;

б) юридическими лицами — авансовыми взносами ежеквартально до 30 числа месяца, следующего за отчетным кварталом, которые отражаются в годовой налоговой декларации.

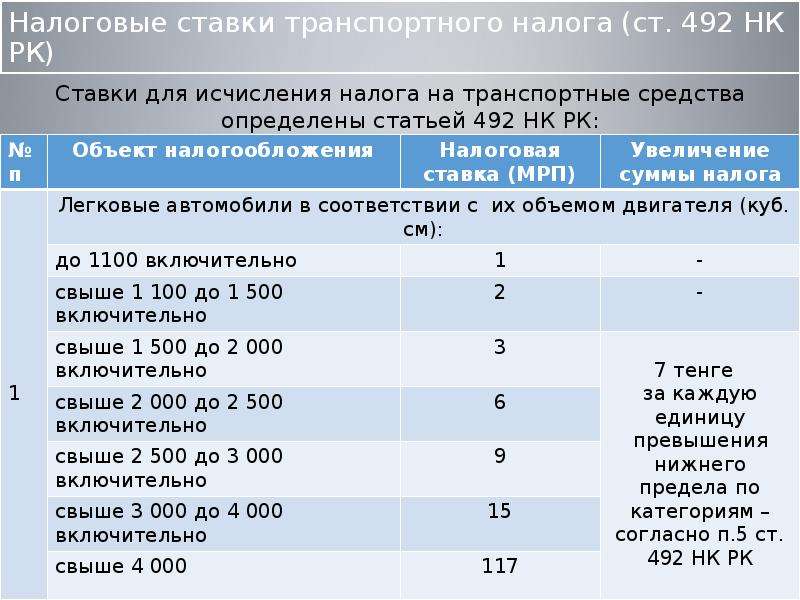

Глава 28 НК РФ «Транспортный налог»

Федеральным законом от 24.07.2002 № 110-ФЗ Налоговый кодекс РФ был дополнен главой 28 «Транспортный налог», нормы которой вступают в силу с 1 января 2003 года. В данной статье М. Л. Пятов, к.э.н. (Санкт-Петербургский государственный университет), дает общий комментарий к произошедшим изменениям.

Содержание

Согласно ст. 9 Федерального закона от 24.07.2002 № 110-ФЗ такие источники формирования территориальных дорожных фондов как «налог на пользователей автомобильных дорог» и «налог с владельцев транспортных средств» (см. ст. 3 Закона РФ от 18.10.1991 № 1759-1 «О дорож-ных фондах в Российской Федерации») заменяются транспортным налогом.

9 Федерального закона от 24.07.2002 № 110-ФЗ такие источники формирования территориальных дорожных фондов как «налог на пользователей автомобильных дорог» и «налог с владельцев транспортных средств» (см. ст. 3 Закона РФ от 18.10.1991 № 1759-1 «О дорож-ных фондах в Российской Федерации») заменяются транспортным налогом.

Прежде всего следует отметить, что введение транспортного налога взамен налога на пользователей автомобильных дорог и налога с владельцев транспортных средств как источника формирования дорожных фондов, безусловно, носит справедливый характер.

В соответствии с Законом Российской Федерации от 18.10.1991 № 1759-1 дорожные фонды в основном пополнялись за счет налога на пользователей автомобильных дорог. Плательщиками его выступали «предприятия, организации, учреждения, предприниматели, являющиеся юридическими лицами по законодательству Российской Федерации, включая созданные на территории Российской Федерации предприятия с иностранными инвестициями, международные объединения и организации, осу-ществляющие предпринимательскую деятельность через постоянные представительства, иностранные юридические лица; филиалы и другие анаогичные подразделения предприятий, организаций и учреждений, имеющие отдельный баланс и расчетный счет» (пункт1 статьи 5 Закона от 18. 10.1991 № 1759-1 ).

10.1991 № 1759-1 ).

При этом ставка налога на пользователей автомобильных дорог устанавливалась в размере:

- 1% от выручки, полученной от реализации продукции (работ, услуг), или

- 1% от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности.

Таким образом, налог платили все предприятия, независимо от наличия у них транспортных средств. При этом чем больше у организации была выручка, тем большими суммами она была обязана поддерживать транспортные фонды.

Теперь плательщиками налога становятся только владельцы транспортных средств. То есть в общем смысле обязанность формировать дорожные фонды теперь возлагается на лиц, извлекающих прибыль из эксплуатации транспортных коммуникаций.

Понятие транспортного налога значительно шире и налога на пользователей автомобильных дорог, и налога с владельцев транспортных средств. Если ранее целью налогов было поддержание автомобильных дорог, а объектами обложения налогов с владельцев транспортных средств выступали только автомобили, в соответствии с главой 28 Налогового кодекса Российской Федерации объектом обложения транспортным налогом выступают все транспортные средства и, следовательно, сам налог рассматривается как средство поддержки всех транспортных коммуникаций.

В соответствии со ст. 357 Налогового кодекса Российской Федерации, налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 НК РФ.

Согласно п. 1 этой статьи объектом обложения транспортным налогом признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Порядок определения налоговой базы, устанавливаемый ст. 359 Налогового кодекса Российской Федерации, аналогичен по схеме порядку определения налоговой базы по налогу с владельцев транспортных средств, который содержался в ст. 6 Закона РФ от 18.10.1991 № 1759-1.

6 Закона РФ от 18.10.1991 № 1759-1.

Согласно п. 1 ст. 359 НК РФ, налоговая база определяется:

- в отношении транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства в лошадиных силах;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не указанных выше — как единица транспортного средства.

В определении конкретных правил исчисления и взимания транспортного налога глава 28 Налогового кодекса Российской Федерации, устанавливая общие нормы, ведущую роль отводит законодательству субъектов Российской Федерации.

Роль местного законодательства

Согласно ст. 356 Налогового кодекса Российской Федерации, транспортный налог устанавливается Налоговым кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с Налоговым кодексом Российской Федерации, законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

При этом, согласно Налогового кодекса, вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют:

- ставку налога в пределах, установленных НК РФ;

- порядок и сроки его уплаты;

- форму отчетности по данному налогу.

При установлении налога законами субъектов РФ, согласно ст. 356 Налогового кодекса Российской Федерации, могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Далее, согласно п. 1 ст. 361 Налогового кодекса Российской Федерации, законами субъектов РФ устанавливаются налоговые ставки соответственно в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.

При этом в ст. 361 Налогового кодекса Российской Федерации приводятся размеры ставок, которые могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз.

Пунктом 3 ст. 361 Налогового кодекса Российской Федерации субъектам РФ предоставляется возможность устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Согласно ст. 360 Налогового кодекса Российской Федерации, налоговым периодом по транспортному налогу признается календарный год.

В соответствии с пунктами 1 и 2 ст. 363 Налогового кодекса Российской Федерации уплата налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

Налогоплательщики, являющиеся организациями, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию в срок, установленный законами субъектов Российской Федерации.

Что представляет собой транспортный налог?

Согласно ст. 9 Федерального закона от 24.07.2002 № 110-ФЗ такие источники формирования территориальных дорожных фондов как «налог на пользователей автомобильных дорог» и «налог с владельцев транспортных средств» (см. ст. 3 Закона РФ от 18.10.1991 № 1759-1 «О дорож-ных фондах в Российской Федерации») заменяются транспортным налогом.

9 Федерального закона от 24.07.2002 № 110-ФЗ такие источники формирования территориальных дорожных фондов как «налог на пользователей автомобильных дорог» и «налог с владельцев транспортных средств» (см. ст. 3 Закона РФ от 18.10.1991 № 1759-1 «О дорож-ных фондах в Российской Федерации») заменяются транспортным налогом.

Прежде всего следует отметить, что введение транспортного налога взамен налога на пользователей автомобильных дорог и налога с владельцев транспортных средств как источника формирования дорожных фондов, безусловно, носит справедливый характер.

В соответствии с Законом Российской Федерации от 18.10.1991 № 1759-1 дорожные фонды в основном пополнялись за счет налога на пользователей автомобильных дорог. Плательщиками его выступали «предприятия, организации, учреждения, предприниматели, являющиеся юридическими лицами по законодательству Российской Федерации, включая созданные на территории Российской Федерации предприятия с иностранными инвестициями, международные объединения и организации, осу-ществляющие предпринимательскую деятельность через постоянные представительства, иностранные юридические лица; филиалы и другие анаогичные подразделения предприятий, организаций и учреждений, имеющие отдельный баланс и расчетный счет» (пункт1 статьи 5 Закона от 18. 10.1991 № 1759-1 ).

10.1991 № 1759-1 ).

При этом ставка налога на пользователей автомобильных дорог устанавливалась в размере:

- 1% от выручки, полученной от реализации продукции (работ, услуг), или

- 1% от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности.

Таким образом, налог платили все предприятия, независимо от наличия у них транспортных средств. При этом чем больше у организации была выручка, тем большими суммами она была обязана поддерживать транспортные фонды.

Теперь плательщиками налога становятся только владельцы транспортных средств. То есть в общем смысле обязанность формировать дорожные фонды теперь возлагается на лиц, извлекающих прибыль из эксплуатации транспортных коммуникаций.

Понятие транспортного налога значительно шире и налога на пользователей автомобильных дорог, и налога с владельцев транспортных средств. Если ранее целью налогов было поддержание автомобильных дорог, а объектами обложения налогов с владельцев транспортных средств выступали только автомобили, в соответствии с главой 28 Налогового кодекса Российской Федерации объектом обложения транспортным налогом выступают все транспортные средства и, следовательно, сам налог рассматривается как средство поддержки всех транспортных коммуникаций.

В соответствии со ст. 357 Налогового кодекса Российской Федерации, налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 НК РФ.

Согласно п. 1 этой статьи объектом обложения транспортным налогом признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Порядок определения налоговой базы, устанавливаемый ст. 359 Налогового кодекса Российской Федерации, аналогичен по схеме порядку определения налоговой базы по налогу с владельцев транспортных средств, который содержался в ст. 6 Закона РФ от 18.10.1991 № 1759-1.

6 Закона РФ от 18.10.1991 № 1759-1.

Согласно п. 1 ст. 359 НК РФ, налоговая база определяется:

- в отношении транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства в лошадиных силах;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не указанных выше — как единица транспортного средства.

В определении конкретных правил исчисления и взимания транспортного налога глава 28 Налогового кодекса Российской Федерации, устанавливая общие нормы, ведущую роль отводит законодательству субъектов Российской Федерации.

Роль местного законодательства

Согласно ст. 356 Налогового кодекса Российской Федерации, транспортный налог устанавливается Налоговым кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с Налоговым кодексом Российской Федерации, законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

При этом, согласно Налогового кодекса, вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют:

- ставку налога в пределах, установленных НК РФ;

- порядок и сроки его уплаты;

- форму отчетности по данному налогу.

При установлении налога законами субъектов РФ, согласно ст. 356 Налогового кодекса Российской Федерации, могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Далее, согласно п. 1 ст. 361 Налогового кодекса Российской Федерации, законами субъектов РФ устанавливаются налоговые ставки соответственно в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.

При этом в ст. 361 Налогового кодекса Российской Федерации приводятся размеры ставок, которые могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз.

Пунктом 3 ст. 361 Налогового кодекса Российской Федерации субъектам РФ предоставляется возможность устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Согласно ст. 360 Налогового кодекса Российской Федерации, налоговым периодом по транспортному налогу признается календарный год.

В соответствии с пунктами 1 и 2 ст. 363 Налогового кодекса Российской Федерации уплата налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

Налогоплательщики, являющиеся организациями, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию в срок, установленный законами субъектов Российской Федерации.

Льготы по уплате транспортного налога

Закон РФ от 18. 10.1991 № 1759 «О дорожных фондах в Российской Федерации» предусматривал льготы по уплате как налога с пользователей автомобильных дорог, так и налога с владельцев транспортных средств для отдельных категорий налогоплательщиков. При знакомстве с текстом главы 28 Налогового кодекса Российской Федерации может показаться, что, введя транспортный налог, Налоговый кодекс РФ вообще отменил льготы в данной области налогообложения. Однако это не так. Изменился механизм предоставления льгот, которые теперь определяются не через категории налогоплательщиков, а через виды транспортных средств, выступающих объектами налогообложения. Перечень транспортных средств, не являющихся объектами налогообложения, определяется пунктом 2 ст. 358 НК РФ.

10.1991 № 1759 «О дорожных фондах в Российской Федерации» предусматривал льготы по уплате как налога с пользователей автомобильных дорог, так и налога с владельцев транспортных средств для отдельных категорий налогоплательщиков. При знакомстве с текстом главы 28 Налогового кодекса Российской Федерации может показаться, что, введя транспортный налог, Налоговый кодекс РФ вообще отменил льготы в данной области налогообложения. Однако это не так. Изменился механизм предоставления льгот, которые теперь определяются не через категории налогоплательщиков, а через виды транспортных средств, выступающих объектами налогообложения. Перечень транспортных средств, не являющихся объектами налогообложения, определяется пунктом 2 ст. 358 НК РФ.

Налог на пользователей автомобильных дорог в 2002 году

Нормы главы 28 НК РФ выступают в силу с 1 января 2003 года.

Федеральный закон от 24.07.2002 № 110-ФЗ определяет порядок уплаты налога на пользователей автомобильных дорог за 2002 год в зависимости от вида налогоплательщика и его учетной политики для целей налогообложения в 2002 году.

Согласно ст. 4 Федерального закона № 110-ФЗ, налогоплательщики, определявшие в 2002 году выручку от реализации продукции (товаров, работ, услуг) по мере ее отгрузки за продукцию (товары, работы, услуги), отгруженную (поставленную, выполненные, оказанные) до 1 января 2003 года, обязаны исчислить и уплатить налог на пользователей автомобильных дорог в бюджет соответствующего субъекта РФ, исходя из ставки налога, действовавшей в 2002 году, до 15 января 2003 года.

Налогоплательщики, определявшие в 2002 году выручку от реализации продукции (товаров, работ, услуг) по мере ее оплаты за товары (продукцию, работы, услуги), отгруженные (поставленную, выполненные, оказанные) и оплаченные по состоянию на 1 января 2003 года, обязаны исчислить и уплатить налог на пользователей автомобильных дорог в бюджет соответствующего субъекта Российской Федерации, исходя из ставки налога, действовавшей в 2002 году, до 15 января 2003 года.

Для налогоплательщиков, определявших в 2002 году выручку от реализации по мере ее оплаты, налоговая база по налогу на пользователей автомобильных дорог за товары (продукцию, работы, услуги), отгруженные (поставленную, выполненные, оказанные), но не оплаченные по состоянию на 1 января 2003 года, определяется исходя из суммы дебиторской задолженности за товары (продукцию, работы, услуги), отгруженные (поставленные, выполненные, оказанные), но не оплаченные по состоянию на 1 января 2003 года. При этом для целей этой статьи суммы дебиторской задолженности, выраженные в иностранной валюте или в условных единицах, пересчитываются в рубли по курсу ЦБ РФ, установленному на 1 января 2003 года.

При этом для целей этой статьи суммы дебиторской задолженности, выраженные в иностранной валюте или в условных единицах, пересчитываются в рубли по курсу ЦБ РФ, установленному на 1 января 2003 года.

При этом статьей 16 Федерального закона определяется, что субъекты малого предпринимательства, независимо от применяемой учетной политики для целей налогообложения в 2002 году, уплату налога на пользователей автомобильных дорог за этот год производят в 10-дневный срок, установленный для представления годовой бухгалтерской отчетности за 2002 год.

Нью-Йорк DMV | Информация о налоге с продаж

Доказательство уплаты налога с продаж или освобождения от налога с продаж, или покупной ценыКогда вы регистрируете транспортное средство в Нью-Йорке (в офисе DMV), вы должны либо

- уплатить налог с продаж

- доказать, что налог с продаж был платный

- подтверждение того, что регистрация вашего транспортного средства не облагается налогом с продаж

Возможно, вам также придется заплатить окружной налог на использование при регистрации. Информацию о налогах округа на использование см. в разделе смета регистрационных сборов и налогов.

Информацию о налогах округа на использование см. в разделе смета регистрационных сборов и налогов.

Вы должны получить налоговую квитанцию из DMV, даже если сделка освобождена от налога с продаж.

Вот конкретные инструкции

- Если имя в свидетельстве о праве собственности штата Нью-Йорк не изменится , налоговые формы и доказательства не требуются. См. информацию ниже, если вы не были резидентом штата Нью-Йорк на момент покупки автомобиля.

- Если вы купили автомобиль у автомобильного дилера штата Нью-Йорк или у дилера за пределами штата, который уполномочен взимать налог с продаж штата Нью-Йорк , принесите дилерскую накладную, подтверждающую, что вы уплатили налог с продаж штата Нью-Йорк.Также принесите торговую накладную (MV-50) (только для дилера в штате Нью-Йорк) или заполненную налоговую декларацию об освобождении от налога с продаж {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-803) (для иностранный дилер).

Если налог с продаж штата Нью-Йорк был уплачен дилеру штата Нью-Йорк, DMV не взимает налог с продаж, когда вы подаете заявку на регистрацию транспортного средства, и DMV не выдает квитанцию об уплате налога с продаж.

Если налог с продаж штата Нью-Йорк был уплачен дилеру штата Нью-Йорк, DMV не взимает налог с продаж, когда вы подаете заявку на регистрацию транспортного средства, и DMV не выдает квитанцию об уплате налога с продаж. - Если вы купили автомобиль у другого лица в ходе частной продажи , вы (покупатель) и продавец должны заполнить Заявление о сделке {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (ДТФ-802).Принесите форму в офис DMV. DMV рассчитывает и взимает налог с продаж и выдает налоговую квитанцию.

- Если вы арендовали автомобиль , см. регистрацию арендованного автомобиля.

- Если автомобиль был подарен или приобретен у члена семьи , используйте Заявление о сделке {Налоговая форма} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-802), чтобы получить отчет о продаже. освобождение от налогов.

- Если вы уплатили налог с продаж за пределами штата , покажите товарный чек дилера за пределами штата.

В купчей должна быть указана цена покупки и сумма налога с продаж за пределами штата, уплаченного дилеру. Используйте форму «Налог с продаж, уплаченный в другом штате» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-804), чтобы потребовать зачет налогов штата и местных налогов с продаж, уплаченных вами в другом штате. Этот процесс может уменьшить сумму вашего налога с продаж штата Нью-Йорк, если штат Нью-Йорк и другой штат заключили соглашение о налоге с продаж. Не все штаты имеют соглашение с Нью-Йорком. См. DTF-804, стр. 2.

В купчей должна быть указана цена покупки и сумма налога с продаж за пределами штата, уплаченного дилеру. Используйте форму «Налог с продаж, уплаченный в другом штате» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-804), чтобы потребовать зачет налогов штата и местных налогов с продаж, уплаченных вами в другом штате. Этот процесс может уменьшить сумму вашего налога с продаж штата Нью-Йорк, если штат Нью-Йорк и другой штат заключили соглашение о налоге с продаж. Не все штаты имеют соглашение с Нью-Йорком. См. DTF-804, стр. 2. - Если вы не были резидентом Нью-Йорка на момент приобретения автомобиля , используйте форму освобождения от налога с продаж {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-803), чтобы получить освобождение нерезидента от налога с продаж штата Нью-Йорк. Форма DTF-803 определяет термины «нерезидент» и «резидент».

- Если вы являетесь военнослужащим вооруженных сил США и не проживаете в Нью-Йорке , вы можете отсрочить уплату налога с продаж.

Заполните форму «Освобождение от налога с продаж» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-803), если

Заполните форму «Освобождение от налога с продаж» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-803), если- вы являетесь резидентом штата Нью-Йорк,S. Armed Forces

- вы в настоящее время не проживаете в штате Нью-Йорк или не имеете постоянного места жительства в штате Нью-Йорк

Форма освобождения от уплаты налога с продаж (DTF-803) содержит информацию и определения для отсрочки уплаты налога с продаж. Вы должны заплатить налог с продаж, когда покидаете вооруженные силы или возвращаетесь в Нью-Йорк.

См. местоположение, инструкции и информацию о бронировании для вашего DMV

Где я могу получить дополнительную информацию о налоге с продаж?

Для получения дополнительной информации посетите веб-сайт Департамента налогообложения и финансов штата Нью-Йорк.

Налогообложение транспортных средств | Департамент автотранспортных средств

Налог на покупку и использование (32 VSA § 8903)

Покупка:

Налог на покупку и использование уплачивается во время регистрации и/или права собственности в виде процента от покупной цены или чистой стоимости продажи Национальной ассоциации автомобильных дилеров (NADA), в зависимости от того, что больше, за вычетом стоимости продажи. транспортное средство или любой другой допустимый кредит.

транспортное средство или любой другой допустимый кредит.

Если транспортное средство в настоящее время зарегистрировано/имеет право собственности на вас, вашего супруга или участника гражданского союза за пределами штата, налог рассчитывается на основе чистой балансовой стоимости NADA при сдаче в аренду и подлежит уплате, если на него не распространяется освобождение.

Если вы считаете, что стоимость автомобиля меньше балансовой стоимости, вы можете подать форму оценки дилера штата Вермонт.

Если вы подаете заявку на получение налогового кредита за транспортное средство, зарегистрированное на вас, вашего супруга или участника гражданского союза за пределами штата, отправьте копию Свидетельства о регистрации на ваше имя или имя вашего супруга или участника гражданского союза. и заполнить раздел 7 заявления. От вас могут потребовать предоставить юридические документы о том, что вы и ваш супруг или участник гражданского союза состояли в браке или стали участником гражданского союза на момент уплаты налога за пределами штата. Вы также должны быть готовы предоставить документацию о том, что налог был уплачен, и сумму уплаченного налога. Кредит будет предоставлен для покупки и использования или налога с продаж, уплаченного за это транспортное средство в другой юрисдикции. Если налог, уплаченный за транспортное средство, зарегистрированное за пределами штата, равен или превышает налоговую ставку Вермонта, дополнительный налог не взимается.

Вы также должны быть готовы предоставить документацию о том, что налог был уплачен, и сумму уплаченного налога. Кредит будет предоставлен для покупки и использования или налога с продаж, уплаченного за это транспортное средство в другой юрисдикции. Если налог, уплаченный за транспортное средство, зарегистрированное за пределами штата, равен или превышает налоговую ставку Вермонта, дополнительный налог не взимается.

Аренда:

Налог рассчитывается дилером/лизинговой компанией. Вместе с документами необходимо предоставить договор аренды или рабочий лист дилера Вермонта.Если физическое лицо покупает это транспортное средство в конце срока аренды, оно будет платить налог на «остаточную/конечную стоимость аренды» транспортного средства.

Заявка на регистрацию получена от дилера штата Вермонт или дилера штата Вермонт, действующего от имени арендодателя. Форма «Расчет налога на приобретение и использование – арендованный автомобиль» (форма № ВД-147) может быть представлена вместо копии договора аренды и листа дилера.

Первоначальная стоимость приобретения – конечная стоимость аренды = цена покупки

Цена покупки – это сумма, которая будет облагаться налогом.

Налоговая ставка

| Классификация транспортных средств | 6% | 9% | Максимум |

|---|---|---|---|

| Вездеход | Х | н/д | |

| Авто | Х | н/д | |

| Моторная лодка | Х | н/д | |

| Мотоцикл | Х | н/д | |

| Автодом | Х | н/д | |

| Краткосрочная аренда автомобиля | Х | н/д | |

| Грузовые автомобили (10 099 фунтов или менее) | Х | н/д | |

| Грузовые автомобили (10 100 фунтов или более) | Х | 2075 долларов. 00 00 | |

| Все остальные транспортные средства | Х | 2 075,00 $ |

Налоги и сборы | Департамент доходов

Сборы за авансовое финансирование для восстановления экономики наземного транспорта (FASTER) (безопасность дорожного движения и безопасность мостов) были созданы на основании законопроекта Сената 09-108.

Доплата за безопасность дорожного движения — 43-4-804(1)(a)(I) Доплата за безопасность на мосту — 43-4-805(5)(g)

Транспортное средство Мотоцикл 4 доллара США.90 Мотоцикл 13,00 $ Мотороллер 4,90 долл. США Мотоцикл 4,90 долл. 2 000 фунтов или меньше 13 долларов США.00 2 001 — 5 000 фунтов 11,90 долл. США 5 001–10 000 фунтов 16,90 долл. США Пассажирский автобус 25,90 долл. США 10 001–16 000 фунтов 25,90 долл.00 16 001 фунт или более 27,90 долл. США 16 001 фунт или более 32,00 долл. США 2 000 фунтов или менее 2 000 фунтов или менее 6,50 долл. США 2 001–5 000 фунтов 0 долл. США.40 2 001–5 000 фунтов 9,00 долл. США 5 001 — 10 000 фунтов 2,90 долл. Пассажирский автобус 7,40 долл. США 10 001–16 000 фунтов 7,40 долл. США 10 001–16 000 фунтов 14 долл. США.50 16 001 фунт или больше 2,90 доллара США 16 001 фунт или больше 16,00 доллара США Регистрационные сборы состоят из ЛИЦЕНЗИОННЫХ СБОРОВ и НАЛОГА НА СОБСТВЕННОСТЬ. Лицензионные сборы: Эти сборы зависят от возраста и веса автомобиля. Они могут варьироваться от пятидесяти (50) до нескольких сотен долларов.Средний лицензионный сбор для легковых автомобилей и легких грузовиков составляет примерно 125 долларов США. Налог на владение: Налог на владение зависит от возраста и НАЛОГООБЛОЖЕННОЙ СТОИМОСТИ транспортного средства. Пример: Я покупаю легковой автомобиль прошлого года выпуска.Первоначальная цена по прейскуранту составляла 33 580 долларов. Чтобы рассчитать мои сборы, я беру прейскурантную цену x 85% x 1,5%, а затем добавляю лицензионный сбор: 33580 x 85% = 28543 x 1,5% = 428,15 плюс 125,00 = 553,15 доллара Названный владелец должен присутствовать со своим ID , чтобы оформить право собственности, зарегистрировать и получить временное разрешение. Если вы не можете присутствовать, вы должны предоставить нотариально заверенную форму доверенности в штате Колорадо, назначающую агента для совершения вашей сделки от вашего имени.Эта форма доступна на веб-сайте DMV штата Колорадо. Владельцы бизнеса должны предоставить доверенность с указанием агентов, уполномоченных совершать транзакции от имени бизнеса. Налог с продаж уплачивается при оформлении права собственности. Налог зависит от цены покупки и вашего юридического адреса на момент покупки. Gunnison RTA Налог с продаж Стоимость номерного знака складывается из: Сборы увеличиваются на следующие суммы в зависимости от веса транспортного средства: 2000 фунтов или меньше (т.е. мотоциклы, небольшие прицепы): 2 001–5 000 фунтов (т. е. большинство легковых автомобилей, внедорожников, легких грузовиков): 5 001–10 000 фунтов стерлингов (т.е. большинство больших грузовиков и больших внедорожников): 10 001–16 000 фунтов стерлингов (т. е. большинство пассажирских автобусов): Более 16 000 фунтов (т. Все средства, полученные от сборов, будут использованы для содержания дорог и мостов в Колорадо. ПРИМЕЧАНИЕ. С инкассаторских автомобилей взимается плата FASTER за один год при регистрации на 5 лет. Сбор Colorado FASTER не взимается с арендованных или безлошадных транспортных средств. Если на право собственности подана заявка, сборы за регистрацию документа соглашения об обеспечении будут зависеть от размера и количества страниц. Колорадо требует, чтобы жители платили штрафы за просрочку платежа. Генеральная ассамблея Северной Каролины приняла законопроект 1779 Палаты представителей, создав то, что мы называем программой Tag and Tax Together — более простой способ для владельцев транспортных средств платить налоги на регистрацию и транспортные средства. Начиная с 2013 года ежегодные регистрационные сборы и налоги на имущество транспортных средств будут уплачиваться в Отдел автотранспортных средств. DMV, в свою очередь, распределяет налоги по соответствующим округам. В настоящее время сборы за регистрацию транспортных средств и налоги на имущество транспортных средств выставляются и оплачиваются отдельно. Начиная с середины 2013 года DMV начнет рассылать уведомления о продлении регистрации, в которых будет выставлен счет на уплату транспортного налога вместе с регистрационным сбором.Плата указана отдельно, но оплачивается одновременно. Общая сумма, причитающаяся по объединенному отчету, будет выплачена NCDMV. Как и прежде, вы можете заплатить онлайн, по почте или лично в ближайшем к вам агентстве номерных знаков. Новая система будет внедряться поэтапно с продлением регистрации транспортных средств, которое должно состояться в середине 2013 года. К середине 2014 года все автомобили Северной Каролины будут включены в систему. Новое уведомление о продлении объединяет информацию о плате за продление регистрации транспортного средства и налоге на имущество транспортного средства. Новая программа Tag and Tax Together предназначена только для налога на имущество вашего транспортного средства и не влияет на налог на ипотеку или жилье. Ваш налог на транспортное средство будет уплачен одновременно с регистрацией вашего транспортного средства. Срок выполнения будет указан в новом уведомлении о продлении, которое вы получите по почте. Вам больше не нужно платить сборы отдельно. Вы можете оплатить обе пошлины через NCDMV: Онлайн По почте Лично *Если ваш почтовый адрес изменился с момента последнего продления регистрации, может потребоваться перерасчет суммы налога.В этом случае не отправляйте платеж по почте. Обратитесь в налоговую инспекцию вашего округа, чтобы узнать, нужно ли пересчитать сумму налога. Да. Да.Перед продлением регистрации ваш автомобиль должен пройти ежегодную проверку безопасности и/или проверки выбросов. Как и в предыдущие годы, вы можете пройти техосмотр вашего автомобиля уже за 90 дней до срока продления регистрации. Информация о вашем налоге на недвижимость будет включена в объединенное уведомление вместе с налоговыми ставками вашего округа и муниципалитета и другими применимыми налогами. №Вы не можете продлить регистрацию своего автомобиля, если одновременно не уплачены все налоги и регистрационные сборы за транспортное средство. Налоги, подлежащие уплате в комбинированном уведомлении, относятся к следующему году и охватывают тот же период, что и регистрация транспортного средства. Если вы сообщили NCDMV о своем новом адресе, вы должны получить бирку и налоговое уведомление по новому адресу.Если вы не уведомили NCDMV о своем новом адресе, вы можете не получить уведомление о продлении. Если вы переехали с момента последнего продления, может потребоваться перерасчет налога на имущество вашего транспортного средства. НЕ ОТПРАВЛЯЙТЕ ПРОДЛЕНИЕ И ОПЛАТУ ПО ПОЧТЕ . Вы можете изменить свой адрес, посетив местное агентство номерных знаков или онлайн, запросив дубликат регистрационной карты за 15 долларов США. Проценты будут начисляться за просроченные платежи налога на имущество транспортных средств и продление регистрации. Как только ваше транспортное средство станет частью программы Tag and Tax Together и вы получите объединенное уведомление, вы больше не сможете платить налог на транспортное средство в налоговой инспекции вашего округа. Контактная информация налоговой инспекции вашего округа указана в вашем уведомлении о продлении срока действия бирки и налога или указана в этом списке окружных налоговых инспекций. Окружной оценщик транспортных средств оценит ваш автомобиль на основе его справедливой рыночной стоимости. После того, как владелец транспортного средства получил объединенное уведомление и не согласен со стоимостью, налогом на имущество или местом уплаты налога на транспортное средство, он должен обратиться в налоговую инспекцию округа, в котором находится транспортное средство.Владелец имеет 30 дней на подачу апелляции с установленной даты, которая является 15-м числом месяца, следующего за действием по продлению регистрации или аналогично новой регистрации. Обновлено: 12 июня 2021 г. Преимущества владения транспортным средством не ограничиваются удобством перевозки по требованию. Хотя многие покупатели автомобилей тратят время на изучение типа автомобиля, который они хотят купить, многие не задумываются о логистике продажи, пока не окажутся в гуще событий. Одним из ключевых аспектов, который часто упускается из виду, является налог с продаж автомобилей в Аризоне. Как и при любой покупке в розничной торговле, вы несете ответственность за уплату налога с продаж. Поскольку эта цифра рассчитывается в процентах от полной цены, для более дорогих товаров она больше.С автомобилями это может быть значительное число. При составлении бюджета на транспортное средство необходимо учитывать это со всеми другими расходами. Если вы собираетесь купить автомобиль, возможно, вы отложили определенную сумму для первоначального взноса. Учтите, что, как только вы признаете другие расходы, вам, возможно, придется уменьшить общую сумму, которую вы внесете, чтобы покрыть эти дополнительные расходы.Меньшая предоплата приводит к получению большего кредита; чем дольше вы носите этот долг, тем больше вы в конечном итоге тратите на проценты. Чтобы сохранить первоначальный взнос там, где вы хотите, важно учитывать налог с продаж при определении бюджета и выборе автомобиля. Если у вас в данный момент нет транспортного средства, не забывайте, что вам придется оплатить регистрационные сборы и страховые взносы. Они могут подкрасться к вам, если вы не привыкли планировать их в бюджете. В большинстве штатов, включая Аризону, ставки налога с продаж на автомобили устанавливаются как на уровне штата, так и на уровне округа. Ставка налога с продаж штата может измениться в любое время. Аризона последний обновил этот процент в 2013 году , когда он был снижен с 6,6% до текущего уровня 5,6%. По сравнению с другими штатами Аризона находится где-то посередине. Хотя вы можете использовать автофинансирование для покрытия значительной части покупки, вы все равно должны заплатить налог с продаж с полной стоимости автомобиля. Единственное исключение — если у вас есть вычитаемая стоимость взамен или скидки. По состоянию на 2020 год текущие ставки налога с продаж округа варьируются от 0,25% до 2%. В сочетании со ставкой штата каждый округ удерживает следующий общий налог с продаж: Если вы ищете калькулятор налога на автомобиль в штате Аризона, вы можете самостоятельно найти его с помощью некоторых основных расчетов. Как только у вас появится бюджет, умножьте это число на десятичное преобразование процента налога с продаж в вашем муниципалитете. Это даст вам налог с продаж, который вы должны платить. Например, если ваш бюджет на следующую машину составляет 15 000 долларов, и вы совершаете покупку в округе Апач, вы заплатите около 915 долларов в виде налога с продаж (15 000 x . Многие покупатели автомобилей сталкиваются с дилеммой, когда приходит время заменить свой старый автомобиль: стоит ли инвестировать в заводскую новую модель или наслаждаться экономией на подержанном автомобиле? Если вам интересно, как потенциальный налог с продаж влияет на это решение, будьте уверены, что нет никакого дополнительного налога только потому, что это новый автомобиль. Однако имейте в виду, что вы все равно можете потратить больше. Хотя нет никакой разницы в том, как рассчитывается налог с продаж для новых и подержанных автомобилей, вы, скорее всего, заплатите гораздо больше налогов, если выберете новую модель.Поскольку налог с продаж представляет собой процент, он увеличивается со стоимостью вашей покупки. Средняя стоимость подержанного автомобиля на сегодняшнем рынке составляет чуть менее 20 000 долларов. Во многом это связано с более новым состоянием большинства подержанных автомобилей. Есть много плюсов и минусов, когда дело доходит до выбора между новым или подержанным автомобилем. Сумма налога с продаж увеличивается по мере увеличения покупной цены, но вы можете учесть дополнительные расходы в своем бюджете, если хорошо спланируете все заранее.Вы не должны позволять налогу с продаж влиять на то, покупаете ли вы новый или подержанный автомобиль. Независимо от того, насколько новым или старым окажется ваш следующий автомобиль, у вас будет одно преимущество — возможность заработать на своем предыдущем автомобиле. Обменяв свой старый автомобиль, вы можете получить значительную скидку от полной покупной цены вашего нового автомобиля. Иногда это может иметь огромное значение, если вы хотите перейти на более новую модель. Хорошей новостью в этой ситуации является то, что вы платите налог с продаж только с полной покупной цены за вычетом стоимости вашего предмета обмена. Сколько стоит ваш трейд-ин, зависит от нескольких критериев. Первое, что нужно учитывать, — это значение «Голубой книги» Келли, которое не учитывает историю обслуживания и ремонта автомобиля, а также не включает пробег. Эти соображения специфичны для вашего автомобиля и должны оцениваться в каждом конкретном случае. Следует иметь в виду, что независимо от идеального состояния автомобиля вы, скорее всего, не получите полную стоимость, указанную в Синей книге Kelley.Несмотря на это, все равно стоит обналичить свою старую машину и вложить деньги в покупку новой. Как и в случае с автомобилями, выставленными на продажу, вы не несете ответственности за уплату налога с продаж с полной покупной цены, если получаете скидку. Эта сумма вычитается из стоимости, и вы облагаетесь налогом только на оставшуюся стоимость. В погоне за лучшим предложением нередко приходится искать идеальную машину за пределами штата, в котором вы сейчас проживаете.У некоторых дилеров в вашем регионе может не быть того, что вы ищете, или вы ищете очень конкретную модель. Независимо от ваших причин, важно понимать налог с продаж автомобилей для нерезидентов; это может немного сбить с толку, если вы не знакомы с тем, как это работает. Чтобы правильно урегулировать налог с продаж, вам сначала нужно будет доказать, что вы проживаете в том штате, в котором вы будете регистрировать автомобиль. В большинстве случаев то, что вы платите в виде налога с продаж в Аризоне, доставляется в штат, где вы живете. .Однако есть исключения, основанные на налоговой ставке вашего штата. Чтобы понять, как это делается, лучше всего начать с рассмотрения четырех возможных сценариев , с которыми вы можете столкнуться при покупке автомобиля в Аризоне. В пяти штатах нет налога с продаж. Аризона предоставляет освобождение, если вы планируете зарегистрировать автомобиль в одном из этих штатов, а это означает, что вам не придется платить налог с продаж, даже если сделка будет совершена в Аризоне. В штатах со ставкой налога ниже 5,6% в Аризоне налог взимается штатом Аризона в момент покупки.Взимаемая ставка равна государственной ставке, где автомобиль будет зарегистрирован. Если налог с продаж превышает 5,6%, вы платите этот процент во время покупки. Затем, когда вы регистрируете автомобиль в своем штате проживания, вас могут попросить заплатить дополнительный процент для покрытия разницы налога с продаж между двумя штатами. В восьми штатах не действует принцип взаимности, то есть штат Аризона не может пересылать налоги, уплаченные при покупке. В таких случаях покупатели освобождаются от налогов штата Аризона, но должны платить налог штата с продаж при регистрации автомобиля. В вашей уникальной ситуации могут применяться дополнительные льготы по налогу с продаж. Примеры включают военнослужащих, коренных американцев и инвалидов. Вы можете узнать у местного дилера Chevy о возможных исключениях, когда будете уточнять детали своей покупки. Налог с продаж вашего нового автомобиля может быть значительным, но он не должен заставать вас врасплох. Проведя исследование заранее, вы будете знать, чего ожидать, и сможете соответствующим образом составить бюджет.Вы можете выбрать менее дорогую машину, или вы также можете решить накопить немного дольше, чтобы получить автомобиль, который вам действительно нужен. При расчетах не забывайте учитывать потенциальную сумму кредита. Теперь, когда вы понимаете основы налога с продаж автомобилей, вы лучше подготовлены к покупке автомобиля своей мечты.Начните с рассмотрения вашей уникальной ситуации и покупки автомобиля, который соответствует вашим конкретным потребностям. Чтобы начать поиск автомобилей в районе метро Феникс, вы можете просмотреть список дилера Chevy рядом с вами . Обратитесь к местному дилеру Valley Chevy за помощью в поиске идеального автомобиля. Специальная команда может провести вас через процесс покупки от начала до конца. Если у вас есть другие вопросы о налоге с продаж транспортных средств в Аризоне, свяжитесь с нами сегодня и получите ответы, которые вам нужны. Джо последние 10 лет тесно связан с автомобильной промышленностью.

Таблица налога с продаж и сборы | Округ Ганнисон, Колорадо

Регистрационные сборы

НАЛОГООБЛОЖЕННАЯ СТОИМОСТЬ представляет собой процент от рекомендованной производителем розничной цены (MSRP) или прейскурантной цены нового товара. См. проценты в таблице ниже. Возьмите НАЛОГООБЛОЖЕННУЮ СТОИМОСТЬ, умноженную на процент, основанный на возрасте транспортного средства.

НАЛОГООБЛОЖЕННАЯ СТОИМОСТЬ представляет собой процент от рекомендованной производителем розничной цены (MSRP) или прейскурантной цены нового товара. См. проценты в таблице ниже. Возьмите НАЛОГООБЛОЖЕННУЮ СТОИМОСТЬ, умноженную на процент, основанный на возрасте транспортного средства. Налогооблагаемая стоимость 40

Легковой автомобиль = 85% от рекомендованной розничной цены (Стикерная цена) Легкий грузовик = 75% от рекомендованной розничной цены. (Наклейка Price) год (ы) обслуживания 1 Год выпуска 9019 1-й 2-й 3RD 4-й 5 до 9 числа 2.  1% из

1% из

Налоговая стоимость 1,5% из 1,2% от

Налоговая стоимость

Налоговая стоимость 0,9% от

Налоговая стоимость 0,45% от

Налоговая стоимость 10-й год и больше — минимум 3 доллара за год Налог с продаж/использования

Юридический адрес Налоговый процент Живу в Колорадо 2.9% Live в округе Гуннисон 1% 5 Live в городе Crested Butte 4,5% Live в городе Ганнисон 4% Покупатель и продавец как Mt. Crested Booke 5% 5% Покупатель и продавец как в мраморе 4%

1% Rooms и налоги — округ Боулдер

Регистрационные сборы

Колорадо FASTER Тарифы

е. большинство коммерческих грузовиков):

е. большинство коммерческих грузовиков): Прочие сборы

Плата за просрочку платежа

Закон Плата за просрочку платежа составляет 25 долларов в месяц, но не может превышать 100 долларов. На временные разрешения не распространяется месячный льготный период (C.R.S. 42-3-112, 42-3-114).

Плата за просрочку платежа составляет 25 долларов в месяц, но не может превышать 100 долларов. На временные разрешения не распространяется месячный льготный период (C.R.S. 42-3-112, 42-3-114). Информация об автомобилях — Налоговый департамент — Налоговый департамент

В чем причина изменения?  Каждый округ отвечает за сбор налогов на транспортные средства, а DMV занимается регистрационными сборами.

Каждый округ отвечает за сбор налогов на транспортные средства, а DMV занимается регистрационными сборами. Новое уведомление включает отдельную контактную информацию для вопросов регистрации и налоговых вопросов. Новая программа Tag and Tax Together позволяет вам сделать один удобный платеж в NCDMV как для продления регистрации, так и для налога на имущество транспортного средства. NCDMV направит часть вашего платежа, связанную с налогом на имущество, непосредственно в налоговый отдел вашего округа.

Новое уведомление включает отдельную контактную информацию для вопросов регистрации и налоговых вопросов. Новая программа Tag and Tax Together позволяет вам сделать один удобный платеж в NCDMV как для продления регистрации, так и для налога на имущество транспортного средства. NCDMV направит часть вашего платежа, связанную с налогом на имущество, непосредственно в налоговый отдел вашего округа.

Останется ли плата за продление регистрации моего автомобиля прежней?

Перейдите на страницу продления регистрации автомобиля и оплатите кредитной или чековой картой

Отправьте чек или денежный перевод на адрес, указанный в уведомлении о продлении*

Обратитесь в ближайший к вам отдел регистрации номерных знаков,

Или

Отдел регистрации транспортных средств DMV:

1100 New Bern Avenue

Raleigh, NC 27697 Ежегодные сборы за продление регистрации вашего автомобиля останутся прежними. Увеличение вашего счета связано с добавлением налога на имущество транспортного средства.

Ежегодные сборы за продление регистрации вашего автомобиля останутся прежними. Увеличение вашего счета связано с добавлением налога на имущество транспортного средства.

Ваш автомобиль также будет подлежать штрафу, если он будет управляться после истечения срока действия тегов.

Ваш автомобиль также будет подлежать штрафу, если он будет управляться после истечения срока действия тегов. Ваш налог на недвижимость будет основываться на налоговых ставках и юрисдикции, в которой находится ваше транспортное средство.

Ваш налог на недвижимость будет основываться на налоговых ставках и юрисдикции, в которой находится ваше транспортное средство. 2021 Аризона Калькулятор налога с продаж автомобилей

С автомобилем у вас есть свобода брать больше отпусков или ездить на работу из любого места. У вас также есть возможность перевозить крупные предметы, такие как мебель или оптовые закупки продуктов.Легкость владения автомобилем очевидна; процесс покупки иногда может сбивать с толку.

С автомобилем у вас есть свобода брать больше отпусков или ездить на работу из любого места. У вас также есть возможность перевозить крупные предметы, такие как мебель или оптовые закупки продуктов.Легкость владения автомобилем очевидна; процесс покупки иногда может сбивать с толку. Расходы на покупку автомобиля

Как правило, это около 20% от полной стоимости покупки. Однако вы потратите больше, чем этот первоначальный процент, поэтому крайне важно, чтобы вы откладывали гораздо больше, чем вам нужно для первоначального взноса.

Как правило, это около 20% от полной стоимости покупки. Однако вы потратите больше, чем этот первоначальный процент, поэтому крайне важно, чтобы вы откладывали гораздо больше, чем вам нужно для первоначального взноса. Средний налог с продаж в Аризоне

Штат устанавливает базовую ставку, а каждый округ устанавливает свой дополнительный процент. Ставка штата добавляется к ставке округа, чтобы получить общий процент налога с продаж для этой конкретной транзакции. Применяемая окружная ставка зависит от того, где была совершена покупка.

Штат устанавливает базовую ставку, а каждый округ устанавливает свой дополнительный процент. Ставка штата добавляется к ставке округа, чтобы получить общий процент налога с продаж для этой конкретной транзакции. Применяемая окружная ставка зависит от того, где была совершена покупка. Городские и окружные дополнения

061).

061). Налог на новые автомобили по сравнению с подержанными автомобилями

Для сравнения, вы можете потратить около 34 000 долларов на совершенно новый автомобиль.

Для сравнения, вы можете потратить около 34 000 долларов на совершенно новый автомобиль. Как сдаваемый в аренду автомобиль может снизить мои налоги

Если вы можете получить 5 000 долларов за свой старый автомобиль и заменить его моделью стоимостью 20 000 долларов, вам придется заплатить налог с продаж только с 15 000 долларов.

Если вы можете получить 5 000 долларов за свой старый автомобиль и заменить его моделью стоимостью 20 000 долларов, вам придется заплатить налог с продаж только с 15 000 долларов.

Налоги для покупателей автомобилей за пределами штата

Вы должны попасть в одну из следующих категорий:

Вы должны попасть в одну из следующих категорий:

Соображения по автоматическому бюджету

Именно эта цифра определяет ваш ежемесячный платеж. Вы можете захотеть составить более крупный первоначальный взнос, чтобы уменьшить размер вашего кредита, но при этом убедиться, что у вас достаточно средств для покрытия расходов на налог с продаж.

Именно эта цифра определяет ваш ежемесячный платеж. Вы можете захотеть составить более крупный первоначальный взнос, чтобы уменьшить размер вашего кредита, но при этом убедиться, что у вас достаточно средств для покрытия расходов на налог с продаж. Разумное решение о покупке

Если налог с продаж штата Нью-Йорк был уплачен дилеру штата Нью-Йорк, DMV не взимает налог с продаж, когда вы подаете заявку на регистрацию транспортного средства, и DMV не выдает квитанцию об уплате налога с продаж.

Если налог с продаж штата Нью-Йорк был уплачен дилеру штата Нью-Йорк, DMV не взимает налог с продаж, когда вы подаете заявку на регистрацию транспортного средства, и DMV не выдает квитанцию об уплате налога с продаж. В купчей должна быть указана цена покупки и сумма налога с продаж за пределами штата, уплаченного дилеру. Используйте форму «Налог с продаж, уплаченный в другом штате» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-804), чтобы потребовать зачет налогов штата и местных налогов с продаж, уплаченных вами в другом штате. Этот процесс может уменьшить сумму вашего налога с продаж штата Нью-Йорк, если штат Нью-Йорк и другой штат заключили соглашение о налоге с продаж. Не все штаты имеют соглашение с Нью-Йорком. См. DTF-804, стр. 2.

В купчей должна быть указана цена покупки и сумма налога с продаж за пределами штата, уплаченного дилеру. Используйте форму «Налог с продаж, уплаченный в другом штате» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-804), чтобы потребовать зачет налогов штата и местных налогов с продаж, уплаченных вами в другом штате. Этот процесс может уменьшить сумму вашего налога с продаж штата Нью-Йорк, если штат Нью-Йорк и другой штат заключили соглашение о налоге с продаж. Не все штаты имеют соглашение с Нью-Йорком. См. DTF-804, стр. 2. Заполните форму «Освобождение от налога с продаж» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-803), если

Заполните форму «Освобождение от налога с продаж» {Форма налога с продаж} (pdf) (в Департаменте налогов и финансов штата Нью-Йорк) (DTF-803), если