Налог ру расчет транспортного налога: Налоговый калькулятор — Расчет транспортного налога | ФНС России

Налоговый калькулятор — Расчет транспортного налога | ФНС России

Оставить отзыв

Регион:

—Выберите—01 Республика Адыгея 02 Республика Башкортостан03 Республика Бурятия04 Республика Алтай05 Республика Дагестан06 Республика Ингушетия07 Кабардино-Балкарская Республика08 Республика Калмыкия09 Карачаево-Черкесская Республика10 Республика Карелия11 Республика Коми12 Республика Марий Эл13 Республика Мордовия14 Республика Саха (Якутия)15 Республика Северная Осетия-Алания16 Республика Татарстан17 Республика Тыва18 Удмуртская Республика19 Республика Хакасия20 Чеченская Республика21 Чувашская Республика22 Алтайский край23 Краснодарский край24 Красноярский край25 Приморский край26 Ставропольский край27 Хабаровский край28 Амурская область29 Архангельская область30 Астраханская область31 Белгородская область32 Брянская область33 Владимирская область34 Волгоградская область35 Вологодская область36 Воронежская область37 Ивановская область38 Иркутская область39 Калининградская область40 Калужская область41 Камчатский край42 Кемеровская область — Кузбасс43 Кировская область44 Костромская область45 Курганская область46 Курская область47 Ленинградская область48 Липецкая область49 Магаданская область50 Московская область51 Мурманская область52 Нижегородская область53 Новгородская область54 Новосибирская область55 Омская область56 Оренбургская область57 Орловская область58 Пензенская область59 Пермский край60 Псковская область61 Ростовская область62 Рязанская область63 Самарская область64 Саратовская область65 Сахалинская область66 Свердловская область67 Смоленская область68 Тамбовская область69 Тверская область70 Томская область71 Тульская область72 Тюменская область73 Ульяновская область74 Челябинская область75 Забайкальский край76 Ярославская область77 город Москва78 Санкт-Петербург79 Еврейская автономная область83 Ненецкий AO86 Ханты-Мансийский автономный округ-Югра87 Чукотский АО89 Ямало-Ненецкий автономный округ91 Республика Крым92 город Севастополь Обязательное поле ввода

Год:

—Выберите—20212022 Обязательное поле ввода

Количество месяцев владения ТС:

При регистрации и снятии с регистрации автомобиля за период менее одного месяца (в один день, с 1 по 15 число, с 16 по 30 число, при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца) транспортный налог не исчисляется.

Обращаем внимание, что если регистрация транспортного средства произошла до 15-го числа месяца включительно или снятие транспортного средства с регистрации произошло после 15-го числа соответствующего месяца, то для исчисления налога за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

010203040506070809101112 Обязательное поле ввода

Вид транспортного средства:

Обязательное поле ввода

Мощность двигателя:

Обязательное поле ввода

Разрешается вводить только цифры.

Как сверить с ФНС расчет транспортного и земельного налогов

16.12.2021

Начиная с версии 3.0.104 в «1С:Бухгалтерии 8» появился функционал, с помощью которого можно в удобной форме сверить с ФНС расчет транспортного и земельного налогов. Встроенный в программу Помощник при выявлении расхождений не просто укажет причину их возникновения, но и составит список необходимых документов для направления в ФНС, поможет их заполнить для конкретных объектов налогообложения, а также подскажет пользователю порядок необходимых действий в той или иной ситуации.

Сопоставить данные по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика не выходя из программы можно было и раньше (см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8»). Но с 2021 года порядок расчета и уплаты транспортного и земельного налогов кардинально изменился.

Напомним, с отчетности за 2020 год отменены декларации по транспортному и земельному налогам (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом организация обязана самостоятельно исчислить и уплатить транспортный и земельный налоги по итогам налогового периода, а также авансовые платежи по налогам. В свою очередь, начиная с 2021 года ФНС России должна направлять организациям сообщения об исчисленных суммах транспортного и земельного налогов (за 2020 год — не позднее 01.09.2021) (пп. 1 п. 4 ст. 363 НК РФ).

Получив сообщение, организация должна сравнить свой расчет с расчетом ФНС, причем сверку придется выполнять вручную, поскольку для сообщения не предусмотрен машиночитаемый формат.

Хорошо, если результаты сверки совпадут, но могут быть выявлены и расхождения, причем обусловленные самыми разными причинами.

Предположим, у ФНС отсутствуют сведения о наличии в организации транспортных средств (ТС) и земельных участков, признаваемых объектами налогообложения, поэтому такие объекты в расчет не попадут. В этом случае организация обязана направить в налоговый орган соответствующее сообщение о таких объектах не позднее 31 декабря года, следующего за истекшим налоговым периодом (за 2020 год — не позднее 31.12.2021) (п. 2.2 ст. 23 НК РФ).

В этом случае организация обязана направить в налоговый орган соответствующее сообщение о таких объектах не позднее 31 декабря года, следующего за истекшим налоговым периодом (за 2020 год — не позднее 31.12.2021) (п. 2.2 ст. 23 НК РФ).

Возможна и обратная ситуация: ФНС начислила налог по транспортному средству, которое погибло или уничтожено. И здесь уже в интересах налогоплательщика сообщить налоговой инспекции о гибели или уничтожении транспортного средства. Для этого предусмотрена отдельная форма заявления.

Отметим, что у ФНС разработаны специальные формы практически на каждый вид расхождения (о формах заявлений/сообщений см. ниже).

Иногда все же ФНС рекомендует использовать свободный формат сообщений (уведомлений) и прикладывать к ним подтверждающие документы (например, если неправильно указана ставка налога из-за того, что неверно определен тип транспортного средства, или налог рассчитан по чужому земельному участку).

Таким образом, исчисление транспортного и земельного налогов допускает наличие всевозможных ситуаций, которые требуют применения разнообразных форм уведомлений, сообщений и заявлений. Такое положение дел может вызывать вопросы у налогоплательщика и ставить его в затруднительное положение.

Такое положение дел может вызывать вопросы у налогоплательщика и ставить его в затруднительное положение.

Учитывая этот факт, в «1С:Бухгалтерии 8» разработан специальный помощник сверки с ФНС расчета транспортного и земельного налогов (далее — Помощник), который доступен пользователям начиная с версии 3.0.104 программы. При наличии расхождений Помощник не просто выявит суть проблемы, но и составит список необходимых форм для направления в ФНС, поможет их заполнить для конкретных объектов, а также подскажет пользователю порядок необходимых действий в той или иной ситуации.

Как из «1С:Бухгалтерии 8» (ред. 3.0) сделать запрос об исчисленной сумме транспортного и (или) земельного налога

Сверка расчета налогов в Помощнике

Доступ к Помощнику осуществляется из списка Задачи организации (раздел Главное). Если в истекшем налоговом периоде в организации были зарегистрированы транспортные средства, то в списке Задачи организации автоматически появляется задача по сверке расчета с ФНС транспортного налога за прошлый год по сроку исполнения 31 декабря текущего года (см. рис. на 3-ей странице обложки). Соответственно, если в истекшем налоговом периоде в организации были зарегистрированы земельные участки, то регистрируется задача по сверке расчета с ФНС земельного налога.

рис. на 3-ей странице обложки). Соответственно, если в истекшем налоговом периоде в организации были зарегистрированы земельные участки, то регистрируется задача по сверке расчета с ФНС земельного налога.

Рассмотрим порядок сверки на примере расчета транспортного налога за 2020 год. По ссылке Транспортный налог: сверка расчета с ФНС за 2020 г. из списка Задачи организации осуществляется переход в начальную форму Помощника (рис. 1). В начальной форме выводится краткая информация о порядке уплаты налога, сумма исчисленного налога по данным программы и рекомендации для пользователя по дальнейшим действиям.

Рис. 1. Выбор команды проверки в РЭЦ

Если итоговый расчет транспортного налога по данным программы и по данным ФНС совпадает, следует нажать на кнопку Расчет сошелся, больше не напоминать. В этом случае начальная форма Помощника закрывается, а задача помечается как выполненная и перемещается в архив.

Если суммы налога не совпадают, то следует нажать на кнопку Начать детальную сверку.

Рис. 2. Форма детальной сверки расчета транспортного налога

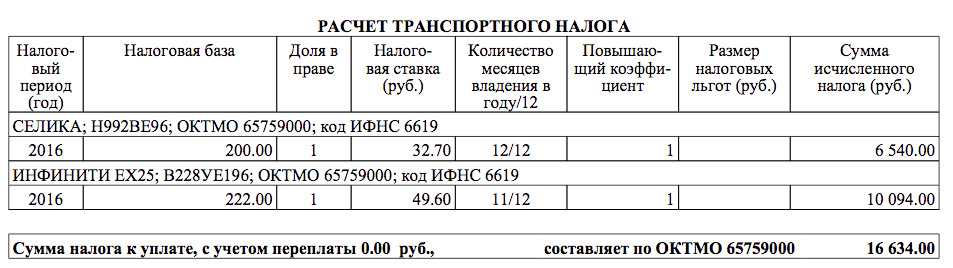

Подробный расчет налога, выполненный в программе, приведен в Справке-расчете транспортного налога, перейти к которой можно по соответствующей гиперссылке непосредственно из формы детальной сверки (на рис. 2 Справка-расчет налога за 2020 год).

В табличной части формы детальной сверки выводятся наименования транспортных средств, признаваемых объектами налогообложения, их государственные номера, ОКТМО, суммы налога, исчисленные в программе и по данным расчета ФНС, разница в расчете, а также сумма к уплате по каждому объекту. На первом этапе сверки Помощник по умолчанию заполняет данные расчета ФНС по данным программы, соответственно в поле Отличия в расчете

Для тех транспортных средств, у которых суммы налога по данным программы и по данным ФНС не совпадают, отличающиеся сведения из расчета ФНС необходимо ввести в учетную систему вручную. Для этого по ссылке Расчет совпадает, выведенной для этого объекта в поле Отличия в расчете, следует перейти в форму Расчет налога по объекту. Дальнейшие действия зависят от конкретных ситуаций, некоторые из которых рассмотрим подробнее.

Для этого по ссылке Расчет совпадает, выведенной для этого объекта в поле Отличия в расчете, следует перейти в форму Расчет налога по объекту. Дальнейшие действия зависят от конкретных ситуаций, некоторые из которых рассмотрим подробнее.

Например, по конкретному транспортному средству в расчете ФНС не применена льгота. В этом случае в форме Расчет налога по объекту следует выполнить следующие действия (рис. 3):

Рис. 3. В расчете ФНС не применена льгота

-

установить флаг Объект есть в расчете ФНС;

-

обнулить поле Размер налоговых льгот в колонке В ФНС;

-

установить тумблер Правильный расчет в положение В программе.

После сохранения введенных данных гиперссылка в поле Отличия в расчете формы детальной сверки принимает значение Ошибка в ФНС.

Если по конкретному транспортному средству в расчете ФНС не учтено снятие его с учета, то в форме Расчет налога по объекту следует (рис. 4):

Рис. 4. В расчете ФНС не учтено снятие с учета ТС

-

установить флаг Объект есть в расчете ФНС;

-

указать количество месяцев владения транспортным средством из расчета ФНС в колонке В ФНС;

-

установить тумблер Правильный расчет в положение В программе;

-

указать причину снятия транспортного средства с учета, установив переключатель в положение Гибель (уничтожение) или Прочее (например, при передаче в другое региональное подразделение).

После сохранения введенных данных гиперссылка в поле Отличия в расчете принимает значение Ошибка в ФНС.

В расчете ФНС может отсутствовать конкретное транспортное средство. В этом случае в форме Расчет налога по объекту следует выполнить действия:

-

снять флаг Объект есть в расчете ФНС;

-

установить флаг По объекту уплачивается налог за… год, если данное транспортное средство признается объектом налогообложения и по нему уплачивается налог.

После сохранения введенных данных гиперссылка в поле Отличия в расчете принимает значение Ошибка в ФНС.

Может быть и обратная ситуация: по конкретному транспортному средству в ФНС налог рассчитан, а в программе — нет. Чтобы добавить расчет налога в форме детальной сверки, следует нажать на кнопку Добавить (см. рис. 2) и выбрать транспортное средство из открывшегося списка транспортных средств. Если нужного объекта в справочнике нет, то следует нажать на кнопку ТС нет в списке.

В табличной части формы детальной сверки появляется новая строка с незаполненным полем Наименование объекта, в котором рекомендуется вручную указать наименование и марку транспортного средства. В поле Отличия в расчете выводится ссылка Ошибка в ФНС. Следует перейти по данной ссылке, чтобы ввести значения из расчета ФНС.

В открывшейся форме Расчет налога по объекту следует (рис. 5):

Рис. 5. Расчет налога по объекту, отсутствующему в программе

-

ввести значения из расчета ФНС;

-

установить флаг По объекту уплачивается налог за… год, если данное транспортное средство признается объектом налогообложения и по нему уплачивается налог.

Поскольку объект налогообложения ошибочно отсутствует в расчете программы, в форме Расчет налога по объекту приведены рекомендации по дальнейшим действиям пользователя:

-

проверить, принято ли основное средство к учету;

-

ввести регистрацию транспортного средства, чтобы в дальнейшем налог считался правильно.

Указанные действия можно выполнить непосредственно из формы Расчет налога по объекту, перейдя по соответствующим ссылкам.

После сохранения введенных данных гиперссылка в поле Отличия в расчете принимает значение Ошибка в нашем расчете.

Результат сверки с ФНС по транспортному налогу

По результатам сверки Помощник автоматически формирует необходимые документы по расхождениям, перейти к которым можно непосредственно из формы детальной сверки (рис. 6).

Рис. 6. Результат детальной сверки с ФНС по транспортному налогу

Например, в случае, когда в расчете ФНС отсутствует транспортное средство, создается сообщение о наличии транспортных средств и (или) земельных участков, признаваемых объектами налогообложения (утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@). Сообщение заполняется по данным информационной базы, и пользователю остается ввести только некоторые недостающие сведения.

Для транспортного средства, по которому в расчете ФНС не применена льгота, формируется заявление о предоставлении льготы по транспортному и (или) земельному налогу (утв. приказом ФНС России от 25.07.2019 № ММВ-7-21/377@). В заявлении автоматически заполняются сведения только о том транспортном средстве, по которому в расчете ФНС не применена налоговая льгота. Пользователю остается ввести срок предоставления льготы, дату и номер закона, предусматривающего данную льготу, а также данные подтверждающих документов.

Для уничтоженного транспортного средства, по которому ФНС продолжает начислять налог, Помощник предлагает перейти к заполнению заявления о гибели или уничтожении транспортного средства (утв. приказом ФНС России от 29.12.2020 № ЕД-7-21/972@). Сведения об уничтоженном транспортном средстве заполняются пользователем вручную.

Обратите внимание, с 01.01.2022 для ряда сообщений и заявлений по транспортному и земельному налогам применяются новые формы и форматы (приказ ФНС России от 18. 06.2021 № ЕД-7-21/574@).

06.2021 № ЕД-7-21/574@).

Сформированные заявления (сообщения и уведомления) можно отправить напрямую в ИФНС через сервис 1С-Отчетность.

По транспортному средству, ошибочно отсутствующему в расчете программы, необходимо доплатить налог. Об этом также напомнит Помощник. Перейдя по соответствующей ссылке из формы Помощника, пользователь получает уже сформированное и заполненное платежное поручение на уплату налога.

Если работа со сверкой не закончена, то для сохранения выполненных действий следует нажать на кнопку Сохранить и закончить позже. Все сверки расчетов с ФНС по транспортному налогу сохраняются в разделе Отчеты — Сверки с ФНС — Сверка расчета транспортного налога.

При этом незавершенная задача по сверке расчета с ФНС транспортного налога за 2020 год остается в списке Задачи организации.

По кнопке Завершить сверку сама сверка расчетов с ФНС по транспортному налогу сохраняется, а задача по сверке расчета с ФНС транспортного налога помечается как выполненная и перемещается в архив.

В аналогичном порядке организована работа Помощника сверки расчета по земельному налогу.

1С:ИТС

Подробнее об особенностях расчета транспортного и земельного налогов в программе «1С:Бухгалтерия 8» редакции 3.0 см. в разделе «Консультации по законодательству». Руководство по использованию сервиса 1С-Отчетность см. в разделе «Инструкции по учету в программах «1C».

От редакции. О сроках реализации законодательных изменений по транспортному и земельному налогам см. в одноименных разделах «Мониторинга законодательства». В 1С:Лектории 23.12.2021 состоится онлайн-лекция эксперта 1С «Новые возможности «1С:Бухгалтерии 8″ (ред. 3.0) для эффективного ведения учета». Зарегистрироваться на мероприятие можно на сайте 1С:ИТС странице 1С:Лектория.

Темы: транспортный налог , земельный налог , Сверка расчетов , 1С:Бухгалтерия 8

Рубрика: 1С:Бухгалтерия 8 , Транспортный налог , Земельный налог

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Загрузка по реестру платежей с дополнительными реквизитами в QR коде в «1С:Бухгалтерии 8» Опубликована видеозапись лекции о налоге на прибыль организаций: актуальные вопросы и практика применения Налоговые органы будут автоматически освобождать от транспортного налога угнанные автомобили ФНС завершит в октябре рассылку налоговых уведомлений за 2021 год Земельный налог за 2021 год налоговые органы рассчитали по новым правилам

Налоги на транспортные средства — адвалорный налог на титул (TAVT) и ежегодный адвалорный налог

В Грузии существует два типа налогов на имущество транспортных средств:

- TAVT — применяется к большинству транспортных средств, приобретенных 1 марта 2013 г.

или позднее , с некоторыми исключения

или позднее , с некоторыми исключения - Ежегодный адвалорный налог — применяется к большинству автомобилей, приобретенных до 1 марта 2013 г., и к автомобилям без титула

Ссылки на налог на транспортные средства

Налог на добавленную стоимость (TAVT)

Текущая ставка TAVT составляет 6,6% от справедливой рыночной стоимости автомобиля.

Адвалорный налог на право собственности (TAVT) вступил в силу 1 марта 2013 года. TAVT — это единовременный налог, который уплачивается в момент получения права собственности на транспортное средство. Он заменил налог с продаж и ежегодный адвалорный налог (ежегодный налог на автотранспортные средства) и уплачивается каждый раз при передаче права собственности на транспортное средство или при первой регистрации транспортного средства в Грузии новым резидентом.

Исключения TAVT

- Незарегистрированные транспортные средства и прицепы освобождены от TAVT, но облагаются ежегодным налогом на стоимость.

- Новые резиденты Грузии платят TAVT по ставке 3% (Закон Новой Грузии вступает в силу 1 июля 2019 г.).

- Семейный перевод — требуется форма MV-16 Аффидевит для подтверждения ближайших родственных связей:

- Если транспортное средство в настоящее время находится в системе TAVT, член семьи может заплатить льготную ставку TAVT в размере 0,5% от справедливой рыночной стоимости транспортного средства.

Если транспортное средство в настоящее время находится в системе ежегодного адвалорного налога, у члена семьи есть возможность остаться на ежегодной адвалорной налоговой системе ИЛИ платить полную единовременную TAVT.

- Наследство — Требуется свидетельство о наследовании T-20:

- Если транспортное средство в настоящее время находится в системе TAVT, член семьи может заплатить льготную ставку TAVT в размере 0,5% от справедливой рыночной стоимости транспортного средства.

Если транспортное средство в настоящее время находится в системе ежегодного адвалорного налога, у члена семьи есть возможность остаться на ежегодной адвалорной налоговой системе ИЛИ платить полную единовременную TAVT.

- Узнайте больше о транспортных средствах, унаследованных или приобретенных в собственность.

- Военнослужащий-нерезидент Требуется форма аффидевита PT-472NS.

- Некоторые ветераны вооруженных сил освобождаются от TAVT (требуется форма MV-30 «Аффидевит ветерана Грузии для оказания помощи и местные сборы TAVT и военная документация»):

- Ветераны-инвалиды получают компенсацию в размере 100%

- Военнопленные

- Получатели Пурпурного Сердца

- Получатели Почетной медали

- Public Safety-First Responders — разрешено освобождение от TAVT при максимальной справедливой рыночной стоимости в размере 50 000 долларов США для всех транспортных средств, которые он или она регистрирует в течение любого трехлетнего периода.

- Требуемая документация: MV-PSFR-TAVT Служба экстренного реагирования в сфере общественной безопасности Заявление об освобождении от уплаты налога на добавленную стоимость Заявление и письмо от Департамента административных услуг для лица или супруга, получающего выплаты для возмещения ущерба в случае смерти или инвалидности

- Применяется к сотруднику правоохранительных органов, пожарному, государственному работнику скорой медицинской помощи или пережившему супругу такого лица, оказывающего первую помощь, получающим компенсационные выплаты от Департамента административных служб в связи с определенными травмами или смертью, произошедшими при исполнении служебных обязанностей

Годовой адвалорный налог

Найдите предполагаемый годовой адвалорный налог на транспортное средство, не подпадающее под TAVT.

Ежегодный адвалорный налог применяется к большинству транспортных средств, не облагаемых налогом по TAVT или альтернативному адвалорному налогу. Годовой адвалорный налог — это налог на стоимость, который оценивается ежегодно и должен быть уплачен во время регистрации. Уплата адвалорного налога является обязательным условием для получения бирки или наклейки продления. Адвалорные налоги уплачиваются каждый год со всех транспортных средств, независимо от того, находятся ли они в рабочем состоянии или нет, даже если не подается заявление на продление тега или регистрации. Налоги должны быть уплачены до последнего дня периода регистрации (дня рождения), чтобы избежать штрафа в размере 10%. Сумма налога варьируется в зависимости от текущей справедливой рыночной стоимости транспортного средства и налогового округа, в котором проживает владелец. Поступления от адвалорного налога распределяются между штатом, округом, школами и городами.

Ознакомьтесь с часто задаваемыми вопросами или прочтите Информационный бюллетень TAVT — Калькулятор несоответствия справедливой рыночной стоимости.

Автомобиль – налог с продаж и использования

Кто несет ответственность за этот налог?

Лицо, приобретающее автомобиль в Техасе, обязано уплатить налог с продаж автомобиля.

Житель Техаса, лицо, постоянно проживающее или ведущее бизнес в Техасе, или новый резидент Техаса, который ввозит в Техас автомобиль, приобретенный или арендованный за пределами штата, должен уплатить налог на использование автотранспортного средства, налог на новое место жительства или налог на дарение, применимо.

Частные покупки и стандартная предполагаемая стоимость

Стандартная предполагаемая стоимость (SPV) используется для расчета налога с продаж на частные продажи всех типов подержанных автомобилей, приобретенных в Техасе. Он также используется для расчета налога на использование автомобилей, ввезенных в Техас, которые были приобретены у частного лица за пределами штата. Дополнительные сведения см. в разделах «Покупки у частных лиц» и «Стандартная предполагаемая стоимость».

Тарифы

- Продажи: 6,25% от продажной цены за вычетом скидки на компенсацию. Налогооблагаемая стоимость покупки подержанных автомобилей частными лицами может основываться на стандартной предполагаемой стоимости.

- Использование:

- Жители Техаса — 6,25 процента от продажной цены, за вычетом налога на продажу или использования, уплаченного другим штатам, при ввозе в Техас автомобиля, который был приобретен в другом штате.

- Новые резиденты — налог нового резидента в размере 90 долларов США вместо налога на использование транспортного средства, ввезенного в Техас новым резидентом, если транспортное средство ранее было зарегистрировано на имя нового резидента в другом штате или иностранном государстве.

- Равный обмен: $5

- Подарок: $10

Дата платежа

Дилер будет взимать налог с продаж автомобилей с покупателя при покупке автомобиля у дилера в Техасе, если автомобиль имеет полную массу 11 000 фунтов или меньше. Налог является задолженностью покупателя до тех пор, пока он не будет уплачен дилеру. Дилер перечислит налог окружному налоговому инспектору-сборщику.

Налог является задолженностью покупателя до тех пор, пока он не будет уплачен дилеру. Дилер перечислит налог окружному налоговому инспектору-сборщику.

Частный покупатель должен перечислить соответствующий налог на автотранспортные средства окружному сборщику налогов следующим образом:

- в течение 30 календарных дней с момента покупки для налога с продаж автомобилей при продаже частным лицам;

- в течение 30 календарных дней с даты ввоза автомобиля, приобретенного за пределами Техаса, в Техас для уплаты налога на использование автотранспортных средств или налога на использование новых резидентов;

- в течение 60 календарных дней с даты покупки или первого использования в Техасе для военнослужащих, находящихся на действительной службе;

- в течение 30 календарных дней с момента покупки автомобиля в Техасе полной массой более 11 000 фунтов, если дилер не взимал налог;

- во время передачи права собственности на равноценный налог на обмен или налог на дарение.

или позднее , с некоторыми исключения

или позднее , с некоторыми исключения